Tỷ suất sinh lời của Berkshire ngày càng kém vượt trội, Warren Buffett đối mặt với áp lực ngày càng lớn từ nhà đầu tư

Các nhà quản lý tài sản chuyên nghiệp đang tạo áp lực ngày càng lớn cho tập đoàn Berkshire Hathaway của tỷ phú Warren Buffett trước thềm cuộc họp thường niên. Hiện tại, các cổ đông của Berkshire đang gây sức ép với công ty về vấn đề biến đổi khí hậu, tiến bộ xã hội (social progress) và quản trị.

Nhà đầu tư mất kiên nhẫn

Hệ thống hưu trí công chức California (California Public Employees' Retirement System – Calpers) và công ty quản lý đầu tư Neuberger Berman đã yêu cầu tập đoàn này phải thông báo cụ thể về những giám đốc và cung cấp thêm thông tin về rủi ro khí hậu, cùng với đó là chi tiết về lương của các giám đốc điều hành.

Trước thềm cuộc họp thuờng niên diễn ra vào 23 giờ 30 (giờ Hà Nội) ngày 1/5, các cố vấn uỷ nhiệm của công ty tư vẫn uỷ quyền Glass Lewis & Co. và Institutional Shareholder Services Inc. đã khuyến nghị nhà đầu tư giữ lại phiếu bầu cho các thành viên hội đồng quản trị.

Dù những ý kiến phàn nàn như vậy là không hề mới và không có đề xuất nào của cổ đông có khả năng được chấp thuận, nhưng tỷ suất sinh lời kém ấn tượng của Berkshire trong những năm gần đây khiến tập đoàn này dễ nhận những lời chỉ trích hơn. Vấn đề này diễn ra trong bối cảnh ngày càng nhiều nhà đầu tư quan tâm đến các vấn đề mang tính bền vững của công ty.

Hiện tại, các cổ đông của Berkshire đang gây sức ép với công ty về vấn đề biến đổi khí hậu, tiến bộ xã hội (social progress) và quản trị.

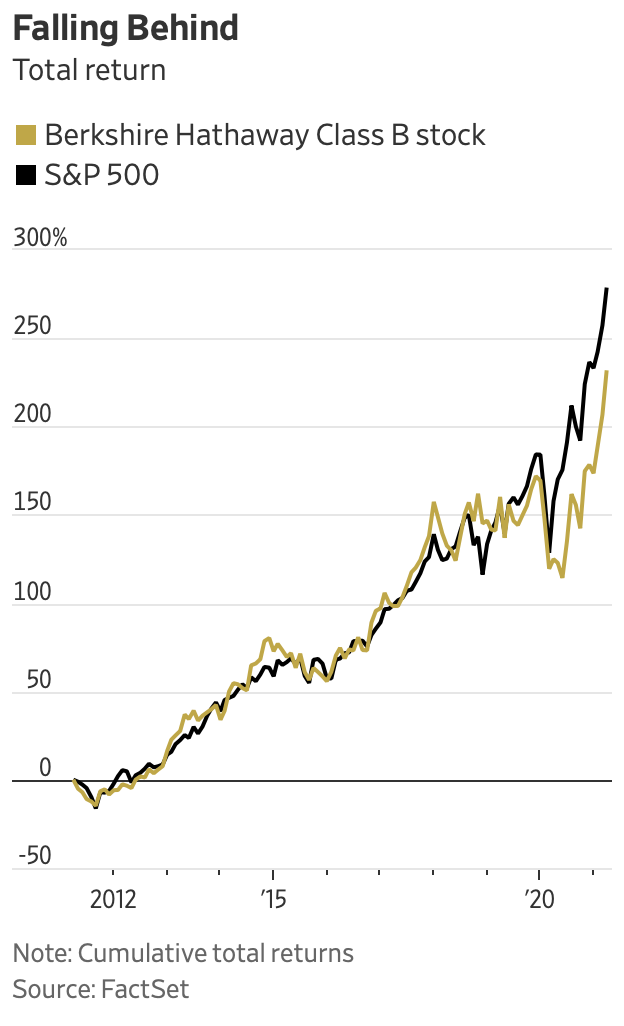

Tỷ suất sinh lời của cổ phiếu Berkshire hạng B và S&P 500 từ năm 2012.

Dưới sự lãnh đạo của Warren Buffett, lợi nhuận gộp hàng năm của công ty từ năm 1965 đến 2020 là 20%, vượt trội so với mức tăng 10,2% của S&P 500 bao gồm cả cổ tức. Tỷ suất sinh lời trong 3 năm và 5 năm qua lần lượt là 12% và 14%, trong khi S&P 500 là 19% và 18%.

Berkshire tiếp tục nhấn mạnh việc tiếp tục tập trung vào chiến lược đầu tư dài hạn. Warren Buffett đã xây dựng một danh mục đầu tư đa dạng trong đó hầu hết là các doanh nghiệp Mỹ và những khoản đầu tư có hiệu quả trong nhiều thập kỷ. Mục đích không phải để đánh bại thị trường đầy biến động, vốn được thúc đẩy bởi sự bùng nổ của cổ phiếu công nghệ.

Calpers – quỹ hưu trí lớn nhất nước Mỹ quản lý 444 tỷ USD tài sản, đã đồng bảo lãnh cho đề xuất của một cổ đông về việc kêu gọi Berkshire cung cấp thêm thông tin về các rủi ro và cơ hội liên quan đến khí hậu. Quỹ này cũng đang giữ lại phiếu bầu cho việc bầu lại thành viên của ban kiểm toán và quản trị của Berkshire với lý do họ không đáp ứng được yêu cầu của cổ đông.

Calpers cho biết thêm họ lo ngại về việc hội đồng quản trị không có thành viên mới, họ không cam kết với cổ đông, không cho phép nhà đầu tư bỏ phiếu về kế hoạch trả lương cho các giám đốc điều này.

Cuộc chiến cho sự thay đổi về bộ máy lãnh đạo sắp diễn ra?

Simiso Nzima – trưởng bộ phận quản trị tại Calpers, cho hay: "Nếu hội đồng quản trị không thay đổi, công ty sẽ không có thế hệ giám đốc tiếp theo có thể học hỏi từ những giám đốc lâu năm, trước khi họ rời khỏi hội đồng quản trị."

Neuberger – công ty quản lý tài sản tư nhân với hơn 429 tỷ USD, cũng cho biết họ sẽ ủng hộ một số đề xuất của cổ đông liên quan đến các vấn đến ESG. Michaelle Giordano – nhà phân tích của công ty, cho biết: "Nhiều người cho rằng nếu các doanh nghiệp có trách nhiệm về việc quan tâm đến các vấn đề ESG, thì Berkshire chính là người đi đầu. Nhưng có vẻ không phải như vậy."

Trong thông báo uỷ quyền hàng năm, Berkshire cho biết dù họ đồng ý về việc có trách nhiệm trong việc quản lý rủi ro về khí hậu, thì họ ưu tiên để các công ty họ sở hữu cam kết với các chính sách môi trường riêng.

Trong khi đó, Glass Lewis và ISS khuyến nghị các cổ đông bỏ phiếu cho các đề xuất ESG và giữ lại phiếu bầu đối với một số giám đốc. Courteney Keatinge – giám đốc cấp cao của bộ phận nghiên cứu ESG tại Glass Lewis, cho biết: "Năm nay, nhà đầu tư chính thống sẽ quan tâm hơn đến các vấn đề về ESG."

Ngoài ra, một một số yếu tố khác đang diễn ra: Cổ phiếu Berkshire đang dần được "trao tay".

Theo Lawrence Cunningham – giáo sư luật tại Đại học George Washington, kế hoạch lâu dài về việc giảm cổ phần trong công ty của Warren Buffett đã đưa nhiều cổ phiếu của Berkshire đến các nhà đầu tư tổ chức lớn.

Cunningham cho biết, khoảng 70% cổ phần của Berkshire được nhà đầu tư nhỏ lẻ sở hữu, nhiều trong số đó chính là những nhà đầu tư trung thành với Buffett. Trong số đó, nhiều người không quan tâm liệu Berkshire có đưa ra bản báo cáo bền vững hay có một bộ phận quan hệ nhà đầu tư sẵn sàng trả lời những thắc mắc của họ.

Dẫu vậy, việc nhà đầu tư tổ chức nắm giữ cổ phần ngày càng lớn có thể là yếu tố thúc đẩy họ có những yêu cầu nhiều hơn về vấn đề quản trị với Berkshire. Khi Warren Buffett bán hết số cổ phần còn lại, thì những nhà quản lý tài sản đó thậm chí sẽ nắm giữ số cổ phần thậm chí còn lớn hơn nữa.

Vị giáo sư nhận định: "Sự thay đổi quan trọng về cơ cấu và lãnh đạo sẽ diễn ra. Những nhà đầu tư này đang chuẩn bị cho trận chiến đó."