Nhà đầu tư lớn nhỏ rót hàng tỷ USD để 'thuận' theo lý thuyết 'cá voi Nasdaq', giới phân tích Phố Wall lý giải như thế nào?

Một số nhà phân tích đã chỉ ra rằng tỷ lệ nắm giữ của nhóm nhà đầu tư tổ chức vẫn tương đối nhỏ so với phần còn lại của thị trường. Trong khi đó, nhóm nhà đầu tư "tay mơ" đã rót tới 40 tỷ USD để mua quyền chọn trong 1 tháng, theo số liệu từ the Options Clearing Corp.

SoftBank đã kiếm được hàng tỷ USD nhờ việc đặt cược vào cổ phiếu thông qua các hợp đồng quyền chọn. Điều này làm dấy lên những suy đoán rằng tập đoàn đến từ Nhật Bản chính là động lực đằng sau đà tăng phi mã của thị trường, nhưng không phải ai cũng đồng tình với quan điểm này.

Theo Benn Eifert – CIO của quỹ phòng hộ QVR Advisors, một số bằng chứng cho thấy các chiến lược đầu tư cổ phiếu của các nhà đầu tư tổ chức như SoftBank có tác động không lớn đến biến động của thị trường. Trích dẫn một số bình luận từ các sàn giao dịch phái sinh, ông cho biết động lực thực sự lại chính là nhóm day trader, họ đã mua một lượng lớn quyền chọn đối với cổ phiếu công nghệ.

Phân tích của Eifert cũng có cùng nội dung với cuộc tranh luận đang diễn ra sôi nổi trên thị trường chứng khoán về việc đâu là yếu tố thực sự đứng sau sự gia tăng của các giao dịch quyền chọn và điều này tác động như thế nào đối với các nhà đầu tư. Cuối tuần qua, Financial Times cho biết SoftBank đã chi 4 tỷ USD trong vài tháng để mua các công cụ phái sinh đối với cổ phiếu công nghệ.

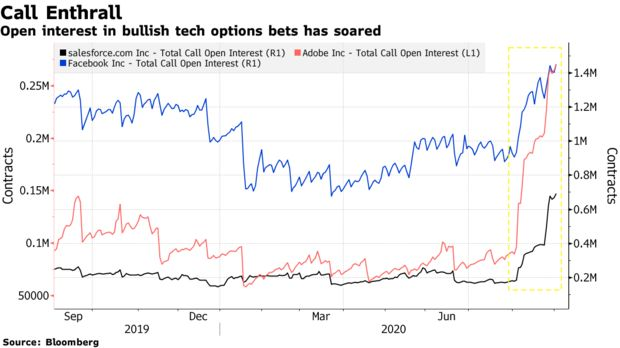

Khối lượng đặt cược giá lên đối với hợp đồng quyền chọn mua của cổ phiếu công nghệ tăng vọt trong thời gian gần đây.

Một số nhà phân tích đã chỉ ra rằng tỷ lệ nắm giữ của nhóm nhà đầu tư tổ chức vẫn tương đối nhỏ so với phần còn lại của thị trường. Trong khi đó, nhóm nhà đầu tư "tay mơ" đã rót tới 40 tỷ USD để mua quyền chọn trong 1 tháng, theo số liệu từ the Options Clearing Corp.

Eifert nhận định, những dấu hiệu cho thấy sự biến động của ngành bán lẻ đến từ việc phân tích các kiểu giao dịch. Các nhà đầu tư nhỏ lẻ đã đổ xô đến quyền chọn mua thường hết hạn trong 2 tuần. Tính chất ngắn hạn của các hợp đồng yêu cầu các bên tham gia phải thực hiện phòng hộ (hedging) theo yêu cầu của các nhà tạo lập thị trường, đó cũng là yếu tố khiến cổ phiếu tăng giá.

Ngược lại, các giao dịch được thực hiện bởi nhà đầu tư tổ chức không nhất thiết yêu cầu các nhà điều tiết thị trường mua và bán cổ phiếu cơ bản để phòng hộ. Eifert cho hay các tổ chức có xu hướng sử dụng những chiến lược như mua quyền chọn mua và bán cổ phiếu cơ bản – một chiến thuật để kiếm lợi nhuận từ đợt tăng giá và cũng hạn chế rủi ro.

Ông nói thêm: "Những giao dịch này không thể hiện được hết ý nghĩa của áp lực mua. Những giao dịch đầu cơ giá lên bằng quyền chọn (call spread) đã đóng góp rất lớn cho hiện tượng kì lạ là S&P 500 tăng đồng thời với chỉ số VIX."

Thực tế, không thể biết được chính xác ai đứng sau một giao dịch chỉ bằng cách nhìn vào dòng lệnh. Theo Kambiz Kazemi – chủ tịch La Financiere Constance Inc., một số phần của các giao dịch theo tổ chức lớn như thế này có thể được thực hiện mà không cần đặt lệnh, điều này khiến việc đánh giá hiệu ứng thị trường một cách toàn diện trở nên khó khăn hơn.

Amy Wu Silverman, chiến lược gia của RBC Capital Markets, cho biết hoạt động quyền chọn của các nhà đầu tư lớn và nhỏ lẻ có thể đã khiến biến động của thị trường gia tăng. Silverman cho hay, khối lượng quyền chọn mua đã bắt đầu tăng đột biến vào tháng 3, tháng 4 và tháng 5 khi nhà đầu tư nhỏ lẻ mở tài khoản Robinhood và giao dịch "điên cuồng".

Hơn nữa, đà tăng này là của các hợp đồng rất nhỏ - dấu hiệu điển hình của nhóm nhà đầu tư nhỏ lẻ. Theo Silverman, các nhà đầu tư tổ chức trong lĩnh vực công nghệ bắt đầu tăng vị thế vào tháng 8. Bà cho rằng hoạt động đặt cược quyền chọn mua đối với 1 số ít công ty công nghệ được thực hiện theo tổ chức.

Các giao dịch này đã được thực hiện vào ngày 5/8 đối với quyền chọn trong các công ty: Microsoft, Facebook, Adobe, Salesforce.com và Alphabet. Ở thời điểm đó, Nasdaq 100 đã tăng khoảng 60% so với mức thấp nhất trong tháng 3, cho thấy các nhà đầu tư tổ chức chỉ đang theo dõi nhóm khác tham gia vào thị trường quyền chọn.