Vượt mặt Pharmacity, An Khang về hiệu suất, vì sao chuỗi Long Châu đươc kỳ vọng trở thành “con gà đẻ trứng vàng” cho FPT Retail trong tương lai?

Công ty chứng khoán VnDirect nhận định chuỗi Long Châu sẽ là động lực tăng trưởng trong dài hạn cho FPT Retail.

Ngôi sao sáng của FPT Retail

Trong báo cáo phân tích ngày 31/5 về cổ phiếu FRT của ông lớn bán lẻ FPT Retail, công ty chứng khoán VnDirect nhận định chuỗi Long Châu sẽ là động lực tăng trưởng trong dài hạn.

Hiện thị trường bán lẻ dược phẩm còn nhiều dư địa cho các nhà thuốc hiện đại phát triển. Năm 2021, Việt Nam có khoảng 57.000 nhà thuốc bán lẻ truyền thống, chiếm khoảng 85% thị trường, còn lại 15% là chuỗi nhà thuốc hiện đại. Các chuỗi nhà thuốc hiện đại đang dần chiếm lĩnh thị phần của nhà thuốc truyền thống, do đảm bảo nguồn gốc và chất lượng thuốc, tạo dựng được lòng tin và uy tín với người tiêu dùng, tiện lợi cho người tiêu dùng.

Trên thị trường hiện có 3 chuỗi bán lẻ dược phẩm lớn gồm Pharmacity, Long Châu, An Khang. Trong buổi họp ĐHCĐ, chủ tịch FPT Retail Nguyễn Bạch Điệp cũng cho biết hiện tổng cửa hàng của 3 chuỗi này chỉ khoảng 3.000 cửa hàng, quá nhỏ so với con số 57.000 nhà thuốc. Do đó ai cũng có phần cho riêng mình và không ai phải cạnh tranh với ai.

Theo dữ liệu Người Đồng Hành, doanh thu chuỗi Long Châu năm 2021 đạt 3.977 tỷ đồng, gấp 3,3 lần năm trước và gấp 7,8 lần năm 2018. Lợi nhuận sau thuế gần 5 tỷ đồng, cải thiện so với mức lỗ 113 tỷ đồng năm 2020. Tính đến cuối năm trước, Long Châu lỗ lũy kế 150 tỷ đồng, ngốn 56,7% vốn góp của chủ sở hữu.

Trong khi đó, chuỗi Pharmacity tiếp tục lỗ năm vừa qua, nâng tổng lỗ lũy kế lên 1.374 tỷ đồng, vượt qua vốn điều lệ là 927 tỷ đồng. Chuỗi nhà thuốc An Khang của Đầu tư Thế Giới Di Động cũng chưa đạt điểm hòa vốn.

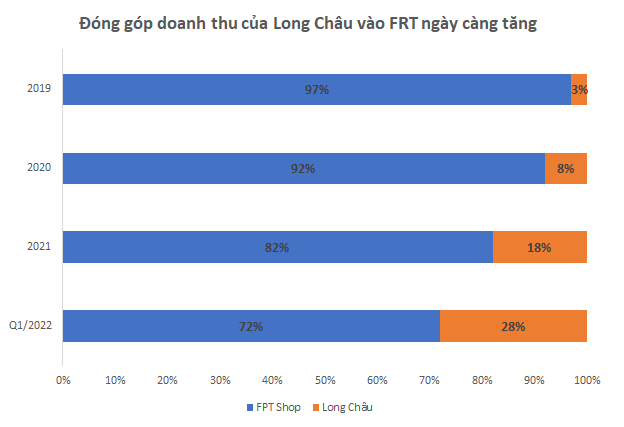

Với tốc độ doanh thu tăng mạnh và bắt đầu có lãi, Long Châu đang trở thành động lực tăng trưởng và dần đóng góp lớn vào kết quả kinh doanh FPT Retail. Tỷ trọng đóng góp trên tổng doanh thu của mảng bán lẻ dược phẩm tăng mạnh dần các năm qua, từ 3% năm 2019 lên 17,6% năm 2021. Trong quý I, chuỗi đạt doanh thu 2.159 tỷ đồng, đóng góp 27% tổng doanh thu FPT Retail.

Nguồn: VnDirect.

Báo cáo của VnDirect cũng nhấn mạnh hiện chuỗi Long Châu đi đầu về hiệu quả hoạt động khi có lợi thế lớn khi ứng dụng công nghệ vào trong quản trị và vận hành các nhà thuốc. Công nghệ giúp chuỗi này nâng cao tỷ lệ tự động hoá giúp phục vụ khách hàng tốt hơn đồng thời đáp ứng nhanh cho nhu cầu mở rộng quy mô như hiện nay. Số lượng cửa hàng của chuỗi tại cuối quý 1/2022 tăng gần gấp ba so với cùng kỳ năm ngoái lên 546 cửa hàng. Trong khi đó chuỗi An Khang hiện có 250 cửa hàng, Pharmacity có gần 1000 cửa hàng.

Hiện doanh thu trung bình của Long Châu đạt mức 1,3 tỷ đồng/tháng đối với một cửa hàng trong quý 1/2022, tăng khoảng 36% so với 2021 hiện là cao nhất trong ngành. An Khang doanh số đạt 700-800 triệu/tháng, Pharmacity đạt 400-500 triệu/tháng theo số liệu của VnDirect.

"Phần mình, do Long Châu luôn đặt nặng tính hiệu quả nên chúng tôi hiện có doanh thu trên mỗi shop cao nhất thị trường. Long Châu không giống Pharmacity, chúng tôi không mở rộng quy mô bằng mọi giá mà sẽ cân bằng giữa 2 thứ.

Tức là, Long Châu không có dự định sẽ mở rộng chuỗi mãi – từ ngàn này qua ngàn khác, mà phải song song giữa tăng trưởng – có lời chứ không bất chấp. Khi nào chúng tôi cảm nhận đủ rồi thì sẽ dừng lại", Chủ tịch FPT Retail Nguyễn Bạch Điệp từng chia sẻ về việc đặt hiệu quả kinh doanh của Long Châu trong ĐHCĐ 2022.

Hưởng lợi từ tiềm năng ngành dược phẩm

Ngoài yếu tố đặc trưng của doanh nghiệp, sự phát triển của Long Châu cũng được hưởng lợi từ phát triển chung của ngành dược phẩm. Báo cáo phân tích hồi tháng 3 của công ty chứng khoán KB Việt Nam đánh giá mặc dù ngành dược thế giới đang trong giai đoạn bão hòa nhưng Việt Nam lại nằm trong nhóm nước pharmerging còn nhiều dư địa để phát triển. Theo dự báo từ hãng nghiên cứu thị trường IBM, thị trường dược phẩm Việt Nam có thể đạt mức tăng trưởng kép CAGR là 11% trong giai đoạn 2021- 2026, độ lớn thị trường tăng lên lên 16,1 tỷ USD vào năm 2026 so với mức 7,7 tỷ USD năm 2021 với các động lực tăng trưởng bền vững.

Thứ nhất, chi tiêu bình quân trên đầu người dành cho thuốc gia tăng nhờ thu nhập của người dân cải thiện và sự quan tâm đến sức khỏe ngày càng cao. Việt Nam được đánh giá là điểm sáng của nền kinh tế thế giới khi là một trong những nước có mức tăng trưởng GDP cao nhất toàn cầu và được kỳ vọng tiếp tục phát triển mạnh mẽ giúp gia tăng thu nhập của người dân cùng với nhu cầu chăm sóc sức khỏe ngày càng cao sẽ thúc đẩy chi tiêu cho y tế.

Thứ hai, Xu hướng già hóa dân số khi Liên Hợp Quốc dự báo Việt Nam sẽ có tỷ lệ người trên 65 tuổi tăng từ 12% năm 2017 lên đến 20% vào năm 2038. Việt Nam hiện vẫn ở thời kỳ dân số vàng tuy nhiên tốc độ già hóa sẽ diễn ra nhanh làm gia tăng áp lực lên hệ thống y tế, từ đó mở ra triển vọng tăng trưởng cho ngành dược.

Thứ ba, Tỷ lệ bao phủ BHYT toàn dân ngày càng cao giúp đẩy mạnh nhu cầu tiêu thụ thuốc qua kênh ETC. Theo BHXH Việt Nam, mục tiêu trong năm 2021 số người tham gia BHYT đạt 91,56% dân số và dự kiến đến năm 2025 tỷ lệ bao phủ BHYT lên đến 95% là động lực tăng trưởng cho kênh ETC khi người dân ưu tiên khám bệnh tại bệnh viện.