Lời chào mua 'báu vật quốc gia' trị giá 50 tỷ USD có thể thay đổi cả đất nước Nhật Bản

Nhật Bản đang nín thở chờ đợi kết quả thương vụ này.

Vào lúc gần 10 giờ sáng thứ sáu tuần trước, trong cơn mưa như trút nước, có 3 vị khách đang xếp hàng tại chi nhánh đầu tiên của cửa hàng tiện lợi 7-Eleven ở Tokyo.

Một người trong số họ đang mua một chiếc bánh sừng bò và cà phê; một người đang mua một chai Yakult, một viên cơm nắm trứng cá hồi và một túi kẹo cao su trái cây hương nho phiên bản giới hạn; một người đang mua một túi đồ ăn cho mèo. Một mẻ gà rán xuất hiện ở phía sau cửa hàng, được một nhân viên nữ mặc chiếc áo khoác có đồng phục nổi tiếng thế giới màu xanh lá cây, đỏ và cam mang ra.

"Tôi có lẽ đã chi nhiều tiền hơn ở 7-Eleven so với bất kỳ cửa hàng nào khác, chúng luôn ở đó, chúng là một phần của cuộc sống và đồ ăn ngày càng ngon hơn", người mua cà phê và bánh sừng bò cho biết.

Khi được hỏi về thông tin 7-Eleven có thể sắp bị bán cho một công ty Canada với giá 50 tỷ USD, người này nói tiếp: "Tôi nghe nói chúng có thể được bán, nhưng tôi không nghĩ điều đó có thể xảy ra, phải không?"

Câu trả lời là có thể, nhất là phía người mua lại là một thực thể nước ngoài. Gã khổng lồ cửa hàng tiện lợi Canada Alimentation Couche-Tard, nổi tiếng nhất với thương hiệu Circle K, đã tiếp cận công ty mẹ của 7-Eleven là Seven & i Holdings với một lời đề nghị mua lại.

Nhưng hiện vẫn chưa có đề xuất chính thức nào để các cổ đông của Seven & i xem xét. Dẫu vậy, nhiều chủ ngân hàng, nhà đầu tư, luật sư và quan chức chính phủ đã nói đây như là thỏa thuận M&A quan trọng và mang tính chuyển đổi nhất mà Nhật Bản từng chứng kiến.

"Tôi nghĩ rằng lời đề nghị của Couche-Tard sẽ đẩy nhanh và phơi bày mọi thứ", người quản lý của một trong những quỹ đầu tư lớn nhất thế giới và hiện là cổ đông của Seven & i cho biết.

"Trò chơi đã bắt đầu và có nhiều khả năng Nhật Bản sẽ trở thành trung tâm giao dịch M&A của thế giới trong 10 năm tới".

Lịch sử quan tâm của Couche-Tard phản ánh lịch sử quan tâm của các nhà đầu tư phương Tây tại Nhật Bản nói chung. Họ đã theo đuổi công ty này trong hai thập kỷ, nhưng đã bị ngăn cản bởi sự kết hợp của nhiều yếu tố. Bao gồm bản năng phản kháng của các công ty Nhật Bản đối với việc bị mua lại, sự vắng mặt trong lịch sử của áp lực quản lý đối với họ để đặt lợi ích của cổ đông lên hàng đầu và sự sẵn có các cơ chế phòng thủ khác.

Mục tiêu của họ đã được làm dịu đi bởi hai nhà đầu tư tích cực khác nhau - một hiện tượng tương đối mới ở Nhật Bản - những người đã tiến hành các chiến dịch ồn ào thúc giục ban quản lý hợp lý hóa tập đoàn để cải thiện lợi nhuận.

Bản thân cách tiếp cận này đã được tạo điều kiện thuận lợi bởi các hướng dẫn M&A thân thiện với cổ đông do Bộ Kinh tế, Thương mại và Công nghiệp (Meti) đưa ra vào năm ngoái, trong đó gần như buộc các công ty Nhật Bản phải xem xét các phương pháp tiếp quản chân chính thay vì chỉ đơn giản là bỏ qua.

Nhưng ngay cả trong môi trường mới này, hiện vẫn còn một câu hỏi chưa có lời giải đáp về việc liệu chính phủ có sẵn sàng chấp nhận một chủ sở hữu không phải người Nhật của Seven & i hay không. Chưa kể, hiện cũng chưa có bất kỳ ví dụ nào để có thể thuyết phục được người dân trong nước rằng người nước ngoài không bao giờ có thể điều hành một công ty Nhật Bản như vậy tốt hơn.

Cửa hàng tiện lợi (tiếng Nhật là konbini) vốn là đỉnh cao của những gì Nhật Bản làm tốt nhất. Họ bán bento tươi, rượu vang đỏ Cabernet Sauvignon giá cả phải chăng, gelato, áo sơ mi, đồ tang lễ, mỹ phẩm, bộ khủng long kim loại và vé hòa nhạc. Khách hàng có thể thanh toán hóa đơn thuế tại đó hoặc thực hiện giao dịch ngân hàng.

Họ đã nỗ lực để trở nên không thể thiếu và đã giành chiến thắng. Đằng sau hậu trường, hoạt động này được hỗ trợ bởi tự động hóa, robot, chuỗi cung ứng được điều chỉnh chính xác và hậu cần phân phối hiệu quả.

"Tôi nghĩ người nước ngoài có thể mua các công ty Nhật Bản", khách hàng mua đồ ăn cho mèo nói. "Nhưng tôi không tin một người nước ngoài có thể điều hành công ty điển hình như thế này".

BÁU VẬT QUỐC GIA

Cửa hàng tiện lợi 7-Eleven bắt đầu hoạt động tại Dallas, Texas, vào năm 1927.

Các giám đốc điều hành tại công ty mẹ, Southland Corporation, được gọi là nhóm "7-7-7" vì khả năng làm việc từ 7 giờ sáng đến 7 giờ tối, bảy ngày một tuần. Ito-Yokado, công ty tiền thân của Seven & i, đã ký thỏa thuận cấp phép với Southland để phát triển khái niệm này tại Nhật Bản vào năm 1973. Sau khi công ty mẹ tại Mỹ nộp đơn xin phá sản, công ty đã nắm bắt cơ hội để nắm quyền kiểm soát toàn bộ tập đoàn vào năm 1991 - thời điểm mà sự lo lắng trong các công ty Mỹ về năng lực công nghệ, quản lý và tài chính của Nhật Bản gần đạt đến đỉnh điểm.

Kể từ đó, konbini đã phát triển thành kênh tiêu dùng, cám dỗ và đổi mới bán lẻ mạnh mẽ nhất của Nhật Bản. Đối với nhiều người Nhật, konbini là một phần không thể thiếu trong cuộc sống. Họ đổ xô đến nơi được mệnh danh là "báu vật quốc gia" mỗi ngày để mua thực phẩm, gửi bưu kiện và thanh toán hóa đơn.

Sau nhiều năm hợp nhất, quốc gia này hiện có ba đối thủ cạnh tranh đáng kể: 7-Eleven, Family Mart và Lawson, cùng nhau kiểm soát hơn 50.000 cửa hàng tại thị trường trong nước.

Gần một nửa trong số đó do Seven & i điều hành và thu hút 22 triệu khách hàng mỗi ngày. Tập đoàn này cũng có các hoạt động tiện lợi ở nước ngoài, đặc biệt là tại Mỹ, nơi vào năm 2020, công ty đã đồng ý chi 21 tỷ USD tiền mặt để mua Speedway, chuỗi trạm xăng thuộc sở hữu của công ty lọc dầu Marathon Petroleum. Nhưng giống như nhiều công ty Nhật Bản khác, sự thống trị trong nước và sự tinh thông trong hoạt động không chuyển thành lợi nhuận cho cổ đông. Theo nhiều cách, các nhà đầu tư lâu năm nhận định Seven & i đại diện cho cả những điều tốt nhất và tệ nhất của Nhật Bản.

Đằng sau hoạt động kinh doanh cửa hàng tiện lợi cốt lõi là vùng đất ẩn sau các siêu thị, nhà hàng và các hoạt động khác thường không liên quan đã tạo ra lợi nhuận hỗn hợp và từ lâu có vẻ mọi thứ đã chín muồi để bán.

Một chiến dịch hoạt động của quỹ đầu cơ Third Point của Dan Loeb đã giúp lật đổ chủ tịch kiêm giám đốc điều hành Toshifumi Suzuki - người từng được gọi là "vua konbini" vào năm 2016. Sau đó, Ryuichi Isaka tiếp quản vị trí giám đốc điều hành.

Trong vài năm qua, Isaka đã cải tổ hội đồng quản trị của công ty, bổ nhiệm một chủ tịch quốc tế tiến bộ và bán một số tài sản không cốt lõi trong khi hứa sẽ đẩy nhanh quá trình mở rộng ra quốc tế.

Nhưng một số nhà đầu tư cho biết những nỗ lực này là chưa đủ. Alicia Ogawa, thành viên hội đồng quản trị tại Nippon Active Value Fund và là chuyên gia về cải cách quản trị của Nhật Bản, chỉ ra rằng nhiều giám đốc hội đồng quản trị không điều hành mới không thực sự độc lập, họ đến từ các nhà cung cấp hoặc công ty có mối quan hệ sâu sắc với Seven & i.

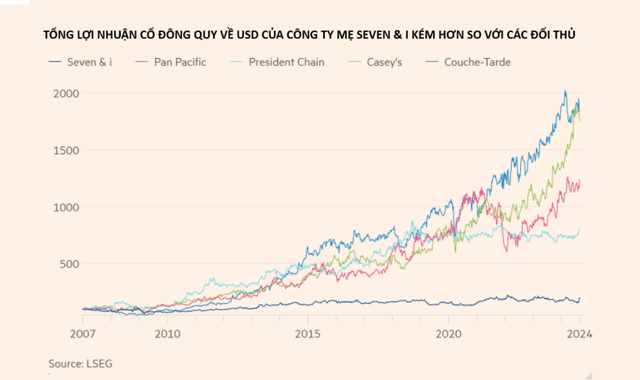

Ngay cả khi tính đến mức tăng đột biến kể từ khi Couche-Tard công bố chào bán, giá cổ phiếu của công ty vẫn tụt hậu so với chỉ số chuẩn Topix của Nhật Bản trong năm nay và trong hơn năm năm qua. Benjamin Herrick, một nhà đầu tư vào Seven & i tại Artisan Partners chỉ ra rằng kể từ khi Isaka được bổ nhiệm, công ty "đã triển khai 25 tỷ USD vào các vụ mua lại, nhưng vốn hóa thị trường của công ty không có gì đáng kể tính theo yên, và thậm chí còn ít hơn tính theo USD".

"Tổng lợi nhuận của cổ đông trong giai đoạn đó là – 1%", Herrick nói thêm. "Trong cùng kỳ, tổng lợi nhuận của cổ đông đối với Couche-Tard là 191% sau khi triển khai 12 tỷ USD vốn".

Khoảng cách về hiệu suất đó đã tạo ra khoảng cách về cả vốn hóa thị trường và định giá giữa Couche-Tard và Seven & i. Điều đó, cùng với các hướng dẫn M&A thay đổi và nhu cầu của công ty phải tỏ ra dễ tiếp thu hơn đối với các ưu tiên của cổ đông, đã mở ra một cơ hội hiếm có cho tập đoàn Canada này.

"Những gì Couche-Tard đang làm là tận dụng mức chiết khấu của tập đoàn mà Seven & i đã trải qua trong một thời gian dài", Shunsuke Kuriyama, một nhà phân tích của Jefferies tại Tokyo cho biết.

"Mua toàn bộ công ty có lẽ rẻ hơn so với việc chỉ mua hoạt động kinh doanh quốc tế, đặc biệt là với khả năng thoái vốn các tài sản khác".

LIỆU CÓ KHẢ THI?

Đã gần 10 năm kể từ khi Nhật Bản đưa ra các quy tắc quản trị và quản lý doanh nghiệp đầu tiên.

Trong thời gian đó, đã có những dấu hiệu tiến triển rõ ràng - và một mức độ thất vọng nhất định vì các cải cách không tạo ra nhiều khác biệt như kỳ vọng ban đầu.

Nhưng thông báo về thỏa thuận của Couche-Tard đã làm chấn động ngành tài chính Nhật Bản. Trong hơn 30 cuộc phỏng vấn với các chủ ngân hàng, luật sư, nhà quản lý quỹ và quan chức chính phủ, phần lớn mô tả lời đề nghị này là một bước ngoặt, một chất xúc tác hoặc một phép thử độ sẵn sàng của Nhật Bản trong việc chấp nhận một phiên bản chủ nghĩa tư bản cổ đông mà nước này đã tránh né từ lâu.

Herrick tại quỹ Artisan Partners cho biết bất kỳ sự từ chối nào đối với đề nghị của Couche-Tard cũng sẽ tạo ra tiền lệ quan trọng cho phần còn lại của thị trường. "Nếu Seven & i bỏ cuộc, các cổ đông cần hiểu những gì được đưa ra. Chúng tôi cần biết, nếu Seven & i nói rằng đề nghị không đủ tốt, thì chính xác là điều gì không đủ tốt".

Vào thứ sáu, Artisan đã gửi một lá thư cho hội đồng quản trị của Seven & i, đặt ra thời hạn để họ cập nhật cho các nhà đầu tư về đề nghị tiếp quản, cảnh báo rằng ban quản lý sẽ phải "chịu trách nhiệm" nếu họ bác bỏ cách tiếp cận này ngay lập tức.

Nhiều nhà phân tích và nhà đầu tư nghi ngờ rằng các ban quản lý trên khắp Nhật Bản, những người đang theo dõi câu chuyện này diễn ra, đang ngày càng lo ngại rằng họ sẽ sớm thấy mình ở trong tình thế tương tự.

Một số quỹ hoạt động nổi tiếng - hai trong số đó đã tham gia vào các trận chiến hoành tráng với tập đoàn điện tử Toshiba trước đây đã nói rằng sức mạnh thay đổi Nhật Bản của họ cuối cùng sẽ bị lu mờ nếu nhiều tập đoàn nước ngoài và quỹ đầu tư tư nhân đi theo sự dẫn dắt của Couche-Tard.

Các luật sư M&A Nhật Bản cho biết, kể từ khi Meti sửa đổi các hướng dẫn vào năm ngoái, họ đã nhận được rất nhiều yêu cầu tư vấn về các lựa chọn khả thi từ các công ty niêm yết của Nhật Bản trong trường hợp có một lời chào mua không mong muốn xuất hiện.

Các nhà phân tích cho biết hình ảnh về sự trường tồn và vị trí trung tâm của 7-Eleven đối với cuộc sống thường nhật của người Nhật có thể trở thành yếu tố then chốt trong trận chiến đặc biệt này và đảm bảo rằng mọi diễn biến trong câu chuyện sẽ được giám sát chặt chẽ.

Ngoài ra cũng còn nhiều vấn đề khác. Travis Lundy, một nhà phân tích tình huống đặc biệt độc lập cho biết tập đoàn Canada "rất quyết liệt và tôn sùng về chi phí, trong khi Seven & i tôn sùng về trải nghiệm của khách hàng, cung cấp nhiều loại onigiri ngon, bánh sandwich tươi, bánh mì mềm, sữa chua…".

Đối với nhiều người Nhật, đó là những gì cuộc chiến thâu tóm cuối cùng có thể diễn ra. Ogawa cho biết: "Nếu mục tiêu của Couche-Tard là tăng biên lợi nhuận, thì thật khó để hình dung ra cách thực hiện điều đó mà không làm giảm trải nghiệm của khách hàng".

Theo: Financial Times