Warren Buffett liên tục bán ròng cổ phiếu, tạo ra kho báu tiền mặt hơn 300 tỷ USD cho Berkshire Hathaway, liệu có phải một cuộc khủng hoảng sắp xảy ra?

Những người luôn theo dõi mọi hành động của Warren Buffett đang cố gắng xác định động cơ đằng sau việc bán ròng cổ phiếu gần đây.

Báo cáo chính thức cho thấy tập đoàn Berkshire đã nâng tổng lượng tiền mặt của mình lên mức kỷ lục 325,2 tỷ USD vào cuối tháng 9/2024, cao hơn so với mức kỷ lục 276,9 tỷ USD trước đó của quý II/2024.

Nguyên nhân chính đến từ việc Warren Buffett đã bán phần lớn cổ phiếu Apple, tập đoàn có tổng vốn hóa lớn nhất hiện nay trên thị trường, và ngân hàng Bank of America.

Rõ ràng, Warren Buffett đang dần “exit” khỏi thương vụ sinh lời nhất trong lịch sử của mình để rồi lấp đầy kho bạc của Berkshire Hathaway bằng tiền mặt. Nhưng không rõ liệu “Nhà tiên tri xứ Omaha” có sẵn sàng tiếp tục “đi săn voi” bằng khoản lời gần đây hay không.

Thứ 7 tuần trước, Buffett đã tiết lộ rằng ông đã tiếp tục cắt giảm vị thế của mình tại nhà sản xuất iPhone Apple và các cổ phiếu khác trong quý 3, tạo ra khoản lãi 97 tỷ USD cho Berkshire Hathaway, tập đoàn công nghiệp bảo hiểm rộng lớn mà ông đã kiểm soát kể từ năm 1965.

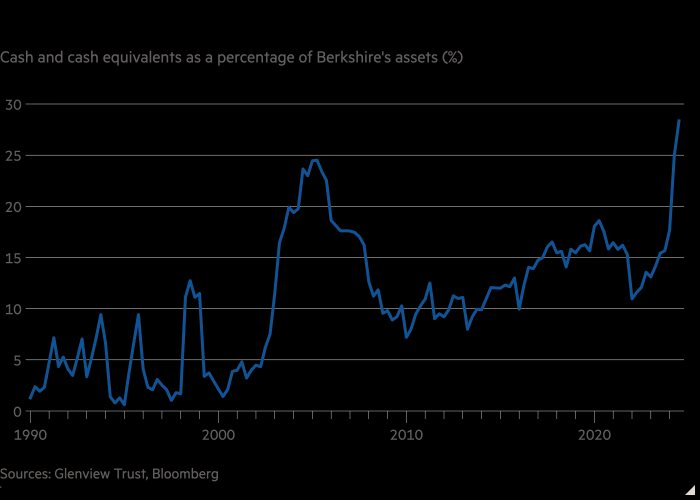

Bằng cách tập hợp lại các khoản lãi, Buffett đã nâng mức tiền mặt của Berkshire lên mức cao chưa từng có. Ở mức 325 tỷ USD, tiền mặt hiện chiếm 28% giá trị tài sản của Berkshire - mức cao nhất kể từ ít nhất là năm 1990. Và điều đó khiến những người luôn theo dõi mọi hành động của ông cố gắng xác định động cơ đằng sau việc bán ròng cổ phiếu gần đây.

Tỷ lệ tiền mặt và các khoản tương đương tiền so với tổng tài sản của Berkshire Hathaway.

Một số nhà đầu tư và nhà phân tích tin rằng Buffett đang tuân thủ các nguyên tắc của mình. Họ chỉ ra tỷ số P/E tương đối cao của Apple so với mức tăng trưởng thu nhập tiềm năng của công ty này.

Tuần này, Apple đã cảnh báo các nhà đầu tư rằng các sản phẩm tương lai của họ có thể không bao giờ có lợi nhuận như iPhone, vì họ đang đổ vốn vào trí tuệ nhân tạo để cố gắng bắt kịp các đối thủ bao gồm cả Alphabet, chủ sở hữu của Google.

Những người khác tin rằng có điều gì đó khác đang diễn ra, xét đến lời khen ngợi của Buffett dành cho Apple trong nhiều năm qua. Chưa kể đến việc, thười gian gần đây, nhà đầu tư huyền thoại 94 tuổi này còn thường xuyên than thở về sự khan hiếm các cơ hội đầu tư khác.

Họ đã tự hỏi liệu Buffett có đang tạo ra một đường băng bằng phẳng cho người kế nhiệm mình hay không, hay liệu ông có nhìn thấy một cuộc khủng hoảng sắp xảy ra, khiến ông có lý do để huy động tiền mặt.

"Thật kỳ lạ khi thấy điều đó. Điều này đặt ra câu hỏi: 'Tại sao lại có quá nhiều tiền mặt được tích lũy đến vậy?'", nhà phân tích Greggory Warren của Morningstar đặt câu hỏi.

Warren cho biết ông không tin Buffett đã sẵn sàng để chốt một trong những vụ mua lại lớn đã trở thành biểu tượng cho chiến lược đầu tư của ông, xét đến những khó khăn của ông khi cạnh tranh với những người mua khác. Berkshire cũng không tham gia cung cấp vốn cho các doanh nghiệp khổng lồ của Mỹ như Intel, những doanh nghiệp đã tìm kiếm hàng chục tỷ USD vốn để tài trợ cho hoạt động của họ.

Buffett cũng đã hạn chế mua các cổ phiếu khác trong năm nay, chỉ mua cổ phiếu trị giá 5,8 tỷ USD cho đến hết tháng 9. Số tiền đó bị lu mờ bởi 133,2 tỷ USD doanh số bán cổ phiếu mà Berkshire đã thực hiện.

Các đợt bán đã làm giảm rủi ro về vốn chủ sở hữu mà Berkshire đang phải gánh chịu và cung cấp cho công ty này đủ thanh khoản để đầu tư, điều mà công ty đã sử dụng trong những thời kỳ căng thẳng trước đây.

Nhưng một số nhà đầu tư cảm nhận được những lý do khác cho sự thay đổi này. Jeff Muscatello, một nhà phân tích nghiên cứu tại Berkshire Douglass Winthrop cho biết định giá không phải là "toàn bộ lý do" khiến Buffett rút tiền mặt.

"Sự chuyển giao quản lý sắp xảy ra không thể tránh khỏi khiến đây là thời điểm thích hợp để chuẩn bị cho thế hệ tiếp theo", ông nói.

Warren của Morningstar đồng ý, nói rằng Greg Abel, người thừa kế tiềm năng nhất của Buffett, có khả năng sẽ phụ trách đầu tư, sử dụng khối tiền mặt khổng lồ này.

"Buffett đã nhận thức rõ hơn một chút về cách ông ấy nói về Berkshire và tương lai", Warren nói. "Ông ấy biết mình sẽ không còn ở đó lâu nữa. Ông ấy không muốn bắt những người đó phải giải quyết những tình huống mà họ đáng ra không phải đối mặt.

"Ông ấy muốn Greg có một khối tiền mặt lớn để làm việc", ông nói thêm. Berkshire luôn duy trì vị thế tiền mặt lớn, một phần là để đáp ứng các quy định về việc công ty có đủ thanh khoản trong danh mục đầu tư để chi trả các khoản bồi thường trong tương lai từ hoạt động bảo hiểm khổng lồ của mình hay không.

Khoản đầu tư vào Apple có từ năm 2016 khi công ty mua gần 10 triệu cổ phiếu trị giá 1,1 tỷ USD. Các giao dịch mua này là một cú sốc, vì Berkshire từ lâu đã tránh xa các công ty công nghệ phát triển nhanh. Hồi năm 2012, Buffett đã nói với các cổ đông rằng ngay cả khi lợi nhuận của công ty ngày càng tăng, ông "sẽ không muốn mua" Apple.

Khoản đầu tư ban đầu được thực hiện bởi phó giám đốc của Buffett là Ted Weschler. Trong những tháng tiếp theo, bản thân Buffett đã đánh giá cao mô hình kinh doanh của công ty, bị thuyết phục bởi lượng thời gian khách hàng dành cho việc sử dụng iPhone của họ và rằng rất ít người muốn chuyển sang đối thủ cạnh tranh sau khi họ đã mua một chiếc iPhone.

Buffett sớm theo chân Weschler với đợt mua vào của riêng mình và cùng với một quỹ nhỏ do một công ty con điều hành, Berkshire đã tích lũy được 5,9% cổ phần tại Apple. Vào thời kỳ đỉnh cao năm ngoái, vị thế này có giá trị gần 178 tỷ USD.

Các tiết lộ hàng quý được Financial Times phân tích cho thấy Berkshire đã chi khoảng 39 tỷ USD để gom cổ phiếu Apple. Những người ủng hộ nhà đầu tư cho biết có nhiều lý do chính đáng để tin vào lời Buffett: Rằng ông thấy lợi nhuận từ trái phiếu kho bạc ngắn hạn hấp dẫn hơn so với "phương án thay thế có sẵn trên thị trường chứng khoán", như ông đã nói vào tháng 5.

"Cổ phiếu, bao gồm cả Apple và Bank of America, chưa bao giờ rẻ hơn kể từ đó", Bill Stone, giám đốc đầu tư của Glenview Trust cho biết. "Có vẻ như mọi chuyện chỉ đơn giản như vậy".

Theo FactSet, cổ phiếu của nhà sản xuất iPhone này được giao dịch ở mức gấp hơn 30 lần thu nhập dự kiến trong năm tới. Darren Pollock, một nhà quản lý quỹ tại nhóm đầu tư Cheviot và là cổ đông của Berkshire, lưu ý rằng khi Buffett mua vào, bội số đó gần bằng 12 hoặc 13 lần và "Apple đang tăng trưởng với tốc độ nhanh hơn đáng kể".

"Khi cổ phiếu được định giá quá cao, tiền mặt của Berkshire sẽ tích tụ vì Buffett ngày càng tìm thấy ít cổ phiếu để mua hơn", Pollock nói thêm. "Ông ấy không phải là người tính toán thời điểm thị trường. Bán cổ phiếu Apple và có nhiều tiền mặt như vậy trong một thị trường được định giá cao là phong cách kinh điển của Buffett".

Còn theo nguồn tin mà Financial Times có được, các nhà đầu tư sẽ phải đợi thêm ba tháng nữa mới biết chắc chắn mọi việc bởi Buffett dường như sẽ chia sẻ những suy nghĩ về vấn đề này trong bức thư thường niên của ông dự kiến gửi đi cvào tháng 2.

Theo: Financial Times