Điều gì xảy ra khi Fed nâng lãi suất?

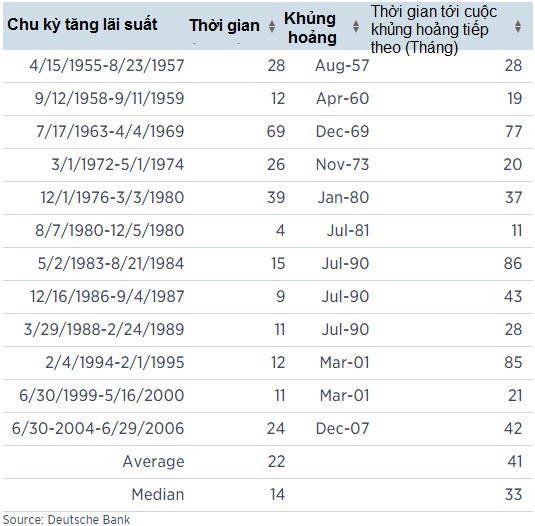

Các dữ liệu lịch sử có thể giúp chút ít trong việc đoán trước tương lai. Tuy nhiên, chúng ta không biết những tác động sẽ đến khi nào và kéo dài trong bao lâu. Một cuộc khủng hoảng có thể xảy ra sớm nhất là 11 tháng sau khi nâng lãi suất và chậm lại là 86 tháng.

Lãi suất tăng, các thị trường sẽ lao dốc, lợi suất trái phiếu tăng vọt và nền kinh tế rơi vào suy thoái. Đó là một trong số các kịch bản xảy ra trong quá khứ khi Cục dự trữ liên bang Mỹ (Fed) tăng lãi suất.

Bên cạnh đó, tốc độ nâng lãi suất thường (mặc dù không phải trong mọi trường hợp) là yếu tố ảnh hưởng rất lớn đến nền kinh tế cũng như giá của các tài sản tài chính. Đó là lý do tại sao các quan chức Fed luôn đặc biệt nhấn mạnh rằng nhà đầu tư không nên tập trung vào thời điểm nâng lãi suất mà phải chú ý Fed sẽ mất bao lâu để bình thường hóa chính sách tiền tệ.

Trên thực tế, có rất nhiều biến số trong “trò chơi” này. Và, cuối cùng rất có thể tất cả các bên tham gia thị trường sẽ nhận ra rằng họ đã phản ứng thái quá.

CNBC thống kê các dữ liệu và đưa ra một số xu hướng trong lịch sử:

Cổ phiếu Mỹ

Giống như những gì đã diễn ra trong tháng trước, những dự báo về động thái của Fed có thể khiến các thị trường biến động rất mạnh trong một thời gian nhất định. Tuy nhiên, những tác động không kéo dài quá lâu.

Trong báo cáo mới đây, các chuyên gia phân tích của Deutsche Bank cho biết có xu hướng thị trường chứng khoán sẽ khựng lại trong khoảng 12 đến 24 tháng sau lần tăng lãi suất đầu tiên. Điều này cũng phản ánh độ trễ của chính sách tiền tệ.

Trong 35 năm qua, thị trường thường tăng mạnh 14% trước khi nâng lãi suất, tăng trung bình 2,6% trong 250 ngày sau và sau đó quay trở lại mức bình thường sau khi qua mốc 500 ngày.

GDP

Suy thoái là một điều tất yếu của một chu kỳ kinh tế, nhưng những đợt tăng lãi suất thường khiến giai đoạn này kéo dài.

Trong lần tăng lãi suất này, Fed đang đối mặt với một số điều kiện chưa từng xuất hiện trước đây và không may là chúng có thể khiến suy thoái trầm trọng hơn. Đáng chú ý hơn cả là GDP đang ở gần mức thấp nhất so với tất cả các lần Fed nâng lãi suất trong lịch sử.

Theo Deutsche Bank, trong 118 lần nâng lãi suất kể từ năm 1950, chỉ có 2 lần tăng trưởng GDP danh nghĩa ở dưới mức 4,5%. Mặc dù GDP quý II/2015 ở mức 3,6%, một số người dự báo trong quý III con số sẽ giảm xuống chỉ còn 1,5%.

“Tăng lãi suất trong bối cảnh nền kinh tế mong manh như hiện nay là khá rủi ro”, ngân hàng này nhận định.

Các bên tham gia thị trường đã dự đoán về lần nâng lãi suất này suốt kể từ đầu năm đến nay. Trong khi nhiều chuyên gia kinh tế cũng như chiến lược gia tin rằng FOMC có thể đưa ra quyết định tăng lãi suất tại cuộc họp hôm nay (17/9), giao dịch trên thị trường tương lai cho thấy chỉ có 25% khả năng.

Đây cũng là thời kỳ chờ đợi dài nhất của Fed. Mức lãi suất gần 0 đã được duy trì suốt 74 tháng, trong khi kỷ lục trước đó chỉ là 35 tháng.

Trái phiếu

Các tài sản mang lại thu nhập cố định cũng chao đảo vì những đồn đoán, với xu hướng biến động cũng tương tự với các cổ phiếu.

Sự khác biệt lớn nhất là thị trường trái phiếu sẽ biến động mạnh hơn cổ phiếu khi Fed thay đổi phương hướng chính sách.

Giới phân tích cho rằng lãi suất tăng sẽ khiến lợi suất giữa trái phiếu dài hạn và ngắn hạn tiến lại gần nhau hơn. Dẫu vậy, chuyên gia kinh tế Kathy Jones cho rằng hiện nay các thị trường vốn đã thích nghi với kỳ vọng Fed sẽ nâng lãi suất.

“Đồng USD mạnh lên và lạm phát kỳ vọng giảm là một số dấu hiệu cho htayas thị trường đã điều chỉnh theo triển vọng Fed sẽ thắt chặt chính sách tiền tệ. Lãi suất ngắn hạn tăng, đường cong lãi suất bằng phẳng hơn, chênh lệch tín dụng mở rộng và mức biến động tăng lên đều là những đặc trưng của thị trường khi Fed thắt chặt chính sách”.

Kẻ thắng người thua

Những công ty có phần lớn hoạt động ở Mỹ sẽ chiến thắng vì những sản phẩm nội địa sẽ trở nên hấp dẫn hơn. Các tập đoàn đa quốc gia có nhiều nợ sẽ chịu ảnh hưởng tiêu cực vì sản phẩm của họ đắt đỏ hơn, đồng thời nợ cũng tăng lên.

Các chuyên gia phân tích của Goldman Sachs khẳng định lịch sử cho thấy các cổ phiếu “chất lượng” sẽ diễn biến tốt trong 3 tháng sau lần tăng lãi suất đầu tiên.

Nợ cũng là một vấn đề lớn. Các công ty với tỷ lệ nợ cao sẽ bị ảnh hưởng nhiều nhất.

Ngoài những người chơi cổ phiếu đơn thuần, người tiêu dùng cũng được hưởng lợi vì USD mạnh lên. Người tiết kiệm cũng thu được nhiều lãi hơn cho các khoản tiền gửi tại ngân hàng.