Ngân hàng Việt nhận được gì khi... đem chuông đi đánh xứ người?

Vì đâu các ngân hàng Việt có tài chính vững mạnh lại đổ xô đi đầu tư tại các thị trường lân cận?

Các ngân hàng Việt tự tin "đem chuông đi đánh xứ người"

Thị trường Myanmar, Lào và Campuchia đang ngày càng hấp dẫn, đặc biệt ngành Tài chính - ngân hàng của các nước lân cận đã có những thay đổi ấn tượng trong vài năm gần đây.

Hàng loạt thương hiệu ngân hàng Việt đã có mặt tại các thị trường này. Cụ thể, việc thành lập ngân hàng con với 100% vốn trực thuộc tại nước ngoài đã có sự tham gia của một số ngân hàng như BIDV, VietinBank, Sacombank, MB, SHB với hai thị trường chính là Lào và Campuchia.

Mới đây, NHNN đã chấp thuận việc thành lập Ngân hàng 100% vốn của Vietcombank tại Lào. Ngân hàng con của Vietcombank tại Lào có vốn điều lệ ban đầu là 80 triệu USD. Mặc dù chính thức bước vào thị trường Lào thông qua mô hình ngân hàng con chậm chân hơn nhiều ngân hàng Việt Nam khác, nhưng Vietcombank đầu tư vốn khá lớn. Nếu so với Ngân hàng Liên doanh Lào Việt vốn 100 triệu USD thì ngân hàng của Vietcombank nhỏ hơn nhưng tại đó BIDV chỉ góp 65% vốn điều lệ, còn so với các ngân hàng khác thì vốn cao hơn hẳn, trong đó vốn điều lệ của Sacombank Laos (819 tỷ đồng), SHB Lào (50 triệu USD). Bên cạnh việc "để mắt" đến thị trường Lào, Vietcombank còn cho biết nếu các thủ tục được hoàn tất thì trong năm nay ngân hàng này sẽ thành lập ngân hàng con tại Campuchia.

Tuy vậy, các ngân hàng Việt Nam vẫn chưa thành công ở thị trường Âu Mỹ, nguyên nhân vì tính cạnh tranh tại các thị trường này rất cao, đòi hỏi ngân hàng phải chuẩn bị tốt các phương án để đảm bảo hoạt động ổn định, lành mạnh và có hiệu quả. Thêm vào đó, chi phí hoạt động tại các thị trường Âu Mỹ cũng tốn kém hơn so với các thị trường ở Đông Nam Á, do đó phải có lực mạnh mới đủ sức để cạnh tranh.

Bài toán đầu tư và thành quả ban đầu từ ngân hàng con

Nguyên nhân vì sao các ngân hàng Việt có tài chính vững mạnh lại đổ xô đi đầu tư tại các thị trường lân cận? Theo các ngân hàng Việt là bởi, hoạt động của ngân hàng con tại các nước đều có kết quả khá tích cực.

VietinBank

Bắt đầu đi vào hoạt động từ tháng 2/2012, VietinBank Lào chỉ có 1 chi nhánh quy mô nhỏ với vốn điều lệ 22 triệu USD, cơ sở vật chất hạ tầng còn khiêm tốn, số lượng nhân viên ít ỏi chỉ khoảng 17 người và 4 phòng ban nghiệp vụ. Để tiếp tục mở rộng hoạt động và phát triển kinh doanh, được sự chấp thuận của NHNN Lào và Việt Nam, Vietinbank Lào đã nâng cấp thành công lên ngân hàng con, vốn điều lệ 50 triệu USD.

Sau 5 năm, hiện tại VietinBank Lào có 1 trụ sở chính, 1 phòng giao dịch quy mô lớn tại Viêng chăn và 1 chi nhánh tỉnh Champasak. Tổng số nhân viên gần 90 cán bộ với 7 phòng ban chuyên trách các nghiệp vụ của Ngân hàng.

Tính đến 31/12/2016, tổng tài sản của VietinBank Lào đạt 222 triệu USD, tăng 17% so với năm 2015 và tăng 435% so với năm đầu tiên thành lập (2012). Về dư nợ cho vay, năm 2016 VietinBank Lào đạt hơn 158 triệu USD tăng 13% so với cuối năm 2015 và tăng trưởng 542% so với năm 2012. Chất lượng tín dụng đều là nợ nhóm 1 đủ tiêu chuẩn, không có nợ xấu. Nguồn vốn huy động đạt 157 triệu USD tăng trưởng 17% so với năm 2015 tăng 726% so với năm 2012.

Ngân hàng hoạt động hiệu quả có lãi ngay từ năm đầu tiên thành lập. Năm 2012 lợi nhuận trước thuế là 103 ngàn USD, đến năm 2016 VietinBank Lào đạt gần 3 triệu USD.

Lãnh đạo ngân hàng VietinBank cho biết cuối năm 2017 VietinBank Lào sẽ tiếp tục mở chi nhánh mới ở tỉnh Savanakhet. Trong tương lai sẽ đẩy mạnh phát triển mạng lưới tại một số tỉnh trọng điểm của Lào như: Bolikhamxay, Luangphabang, Atapu….Đồng thời, dự kiến cuối năm 2017 tòa nhà trụ sở chính VietinBank Lào sẽ chính thức đi vào hoạt động.

BIDV

Còn theo báo cáo của BIDV, Ngân hàng Liên doanh Lào – Việt (LVB) là ngân hàng Việt Nam được thành lập đầu tiên tại Lào vào năm 1999 và là liên doanh giữa Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) và Ngân hàng ngoại thương Lào Đại chúng (BCEL) nhằm triển khai thực hiện Hiệp định Hợp tác văn hóa khoa học kỹ thuật giữa hai nước Việt Nam – Lào nhằm mục tiêu thúc đẩy, hỗ trợ các hoạt động giao thương kinh tế giữa hai nước.

Đến cuối năm 2016, LaoVietBank có tổng tài sản đạt ~1,1 tỷ USD, tăng 18% so với năm 2015 (đứng thứ 4 toàn thị trường); Nguồn vốn huy động đạt 976 triệu USD, tăng 19,5% so với 2015, trong đó, huy động vốn dân cư và tổ chức kinh tế đạt 621 triệu USD, tăng 35% so với năm 2015 (đứng thứ 2 toàn thị trường); Tổng dư nợ của toàn hệ thống đạt 884 triệu USD, tăng trưởng 20% so với 2015 (đứng thứ 4 toàn thị trường); Lợi nhuận trước thuế đạt 21,7 triệu USD; ROE đạt 13,51%.

Ngân hàng Đầu tư và Phát triển Campuchia (BIDC) được thành lập vào năm 2009 tại Campuchia là công ty con của IDCC (sở hữu 98,5%). vốn điều lệ đến thời điểm cuối năm 2016 là 100 triệu USD. BIDC đứng thứ 6 thị trường Campuchia về quy mô vốn điều lệ, quy mô tổng tài sản đạt 740 triệuUSD; dư nợ tín dụng đạt 520 triệu USD; Huy động vốn đạt 600 triệu USD trong đó huy động vốn từ dân cư là 225 triệu USD. Hệ thống mạng lưới của BIDC được mở rộng với 10 chi nhánh tại các địa bàn kinh tế trọng điểm của CPC và Việt Nam (Phnompenh, Siêm riệp, KampongCham, Hà Nội, Tp Hồ Chí Minh).

Ngoài 2 thị trường Lào và Campuchia, BIDV còn có ngân hàng Liên doanh Việt Nga với lợi nhuận trước thuế năm 2016 mang lại là 35 tỷ đồng.

Sacombank

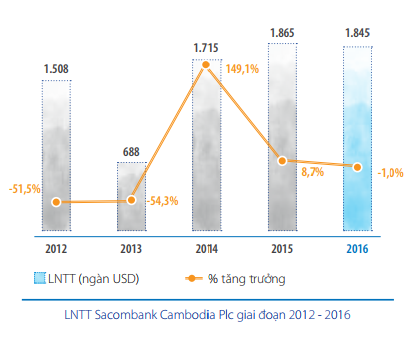

Theo báo cáo của Sacombank, tình hình kinh tế - chính trị của Campuchia trong năm 2016 tiếp tục ổn định. Tăng trưởng kinh tế đạt khoảng 7%; trong đó, dệt may, xây dựng, nông nghiệp tiếp tục là các ngành mũi nhọn. Hoạt động ngành ngân hàng khá sôi động với tăng trưởng HĐ ở mức 21,8% và tăng trưởng tín dụng 20,5%.

Xét riêng về Sacombank Campuchia đến cuối năm 2016, tổng tài sản đạt 172,3 triệu USD, tăng 7,3% so với đầu năm.

Tổng huy động đạt 128 triệu USD, trong đó huy động từ tổ chức kinh tế và dân cư đạt 67,7 triệu USD, tăng 27,3% so với đầu năm.

Cho vay khách hàng đạt 115,1 triệu USD, tăng 4,3% so với đầu năm, trong đó chủ yếu tăng trưởng cho vay phân tán, cá nhân nhỏ lẻ (tăng 29,9%). Hoạt động thanh toán biên mậu tiếp tục sôi động trong năm qua giúp thu dịch vụ tăng 9,3% so với năm trước.

Lợi nhuận trước thuế đạt 1,85 triệu USD, giảm 1% so với năm trước và hoàn thành 76,2% kế hoạch được giao.

Trong khi đó, tại Lào, năm 2016, kinh tế Lào tăng trưởng ở mức 6,8% - thấp hơn so với mục tiêu 7,5% Chính phủ đã đề ra và tăng nhẹ so với năm 2015 (6,7%). Dù còn phải đối mặt với các vấn đề về thâm hụt ngân sách và thương mại, nhưng nhìn chung tình hình quản lý vĩ mô, môi trường kinh doanh và đầu tư tại Lào khá ổn định và đang dần được cải thiện. Tình hình cạnh tranh khá gay gắt, đặc biệt là cạnh tranh về giá đã tạo ra một số khó khăn nhất định cho Sacombank Lào trong năm qua.

Tổng tài sản của đơn vị này đạt 131,7 triệu USD, tăng 10,8% so với đầu năm. Tổng nguồn vốn huy động đạt 85,1 triệu USD, tăng 16,9% so với đầu năm. Trong đó, huy động từ tổ chức kinh tế và dân cư đạt 29,5 triệu USD, giảm 9,4% so với đầu năm (nếu loại trừ việc chuyển số dư tiền gửi các công ty chứng khoán, bảo hiểm sang hạch toán tiền gửi của tổ chức tài chính phi tín dụng theo yêu cầu của NHNN Lào trong năm thì tăng 12,5 triệu, +38,5%).

Cũng trong năm 2016, Sacombank Lào nhận nguồn vốn ủy thác 4 triệu USD từ World Bank giúp gia tăng quy mô nguồn vốn kinh doanh. Cho vay khách hàng đạt 72,2 triệu USD, tăng 9,2% so với đầu năm, trong đó cho vay phân tán cá nhân tăng 26,5%. Thu từ lãi tăng 2,5% và thu thuần dịch vụ tăng 4,4%, nhưng do chi phí đầu tư phát triển mạng lưới sau khi chuyển đổi thành Ngân hàng con phát sinh khá lớn trong năm nên lợi nhuận trước thuế đạt 0,89 triệu USD, giảm 48,9% so với năm trước, chỉ đạt 43,3% kế hoạch cả năm.

Phía ngân hàng này cho biết sau khi chuyển đổi thành Ngân hàng con 100% vốn, quy mô hoạt động của Sacombank Lào tăng trưởng khá tốt. Tuy nhiên, do chi phí đầu tư ban đầu tương đối lớn, nên lợi nhuận của đơn vị giảm sút. Đồng thời, ngân hàng này kỳ vọng trong thời gian tới, khi các chi nhánh mới dần đi vào hoạt động ổn định thì hiệu quả kinh doanh của Sacombank Lào sẽ sớm được cải thiện.

SHB

Ngân hàng con 100% vốn trực thuộc SHB nhanh chóng mở rộng quy mô tại Lào sau 5 năm có mặt. Tính đến 31/12/2016, tổng tài sản của SHB Lào đã đạt 1.397,96 tỷ Kip (trên 150 triệu USD), tăng 1.179% so với số vốn 118,48 tỷ Kip (trên 14 triệu USD) khởi điểm khi thành lập chi nhánh tại Lào vào ngày 15/8/2012; tổng huy động đạt 245,74 tỷ Kip (khoảng 30 triệu USD); dư nợ cho vay đạt 479,24 tỷ Kip (Khoảng 58 triệu USD).

Mới đây, Thống đốc NHNN chấp thuận việc SHB góp thêm 25 triệu USD vào SHB Campuchia, nâng mức vốn điều lệ của SHB Campuchia từ 50 triệu USD lên 75 triệu USD.

Từ các ví dụ điển hình trên có thể thấy rằng, hoạt động của các ngân hàng Việt Nam tại nước ngoài có hiệu quả hay không, không chỉ phụ thuộc vào chiến lược của chính ngân hàng đó mà còn cần đến sự tư vấn và quản lý cấp Nhà nước của NHNN đối với hoạt động tại nước ngoài của các tổ chức tín dụng.

NHNN cũng đã yêu cầu các ngân hàng thương mại phải rà soát lại hoạt động của các chi nhánh, công ty con ở nước ngoài để nâng cao chất lượng và hiệu quả hoạt động, tăng cường năng lực cạnh tranh và có chiến lược kinh doanh phù hợp đảm bảo phát triển an toàn, bền vững, hiệu quả.