HAGL chào bán riêng lẻ 162 triệu cổ phiếu thu về 1.700 tỷ đồng, sẽ dùng 500 tỷ để trả nợ gốc trái phiếu đến hạn trong năm 2022

Hoàng Anh Gia Lai lên kế hoạch chào riêng lẻ gần 162 triệu cổ phiếu nhằm bổ sung vốn cho các công ty con và thanh toán một phần nợ gốc trái phiếu.

Ngày 12/4/2022, Công ty cổ phần Hoàng Anh Gia Lai công bố thông tin về Biên bản cuộc họp và Nghị quyết Đại hội đồng cổ đông thường niên năm 2022. Một trong những nội dung quan trọng được Đại hội đồng cổ đông thông qua là phương án chào bán cổ phiếu riêng lẻ với số lượng 161.904.760 cổ phiếu và mức giá được xác định là 10.500 đồng/cổ phiếu. Tổng số tiền dự kiến thu được từ đợt chào bán này là 1.700 tỷ đồng.

Tập đoàn này nêu rõ mục đích của đợt chào bán riêng lẻ này nhằm bổ sung vốn cho các công ty con và thanh toán một phần nợ gốc trái phiếu. Cụ thể số tiền thu được sẽ bổ sung nguồn vốn, vốn lưu động cho cho các công ty con gồm:

Cho vay công ty TNHH Hưng Thắng Lợi Gia Lai 500 tỷ đồng để hoạt động kinh doanh, bao gồm nhưng không giới hạn các hoạt động mua bán vật tư nông nghiệp, trái cây, thức ăn chăn nuôi...

Cho vay CTCP Chăn nuôi Gia Lai và CTCP Gia súc Lơ Pang 700 tỷ đồng để đầu tư các dự án trồng cây ăn trái tại huyện Mang Yang, huyện Chư Sê, huyện Đăk Pơ, huyện Đăk Đoa, huyện Chư Prong, tỉnh Gia Lai.

Cuối cùng là trả nợ gốc 500 tỷ đồng đối với khoản trái phiếu do Hoàng Anh Gia Lai phát hành ngày 30/12/2016 mã trái phiếu HAGLBOND16.26.

Đợt phát hành riêng lẻ này của Hoàng Anh Gia Lai được chào bán cho dưới 100 nhà đầu tư với tiêu chuẩn là các nhà đầu tư tổ chức trong và ngoài nước như ngân hàng thương mại, công ty tài chính, công ty chứng khoán, quỹ đầu tư, công ty có vốn điều lệ đã góp đạt 100 tỷ đồng. Đối với cá nhân cần có danh mục đầu tư chứng khoán tối thiểu 2 tỷ đồng, cá nhân có thu nhập chịu thuế năm gần nhất tối thiểu 1 tỷ đồng và là nhà đầu tư chuyên nghiệp.

Hoàng Anh Gia Lai cũng cho biết trong trường hợp việc chào bán cổ phiếu không thu đủ số tiền cho các mục đích như đã nêu thì sẽ triển khai các phương án bù đắp phần thiếu hụt vốn để thực hiện các mục đích đã đưa ra như: Huy động các nguồn vốn hợp pháp khác như sử dụng vốn lưu động, sử dụng nguồn tiền từ doanh thu các dự án đã hoạt động, vay ngân hàng để đảm bảo kế hoạch theo phương án đề ra.

Thông tin từ Đại hội cổ đông cho biết khoản nợ gốc trái phiếu trên có trái chủ là ngân hàng BIDV. Việc trả nợ gốc được Hoàng Anh Gia Lai kỳ vọng BIDV sẽ nhả tài sản thế chấp bên Campuchia cho Hoàng Anh Gia Lai và tập đoàn này sẽ trả lại tài sản cho HAGL Agrico- THACO. Và HAGL Agrico – THACO sẽ trả lại 2.000 tỷ đồng còn nợ HAGL.

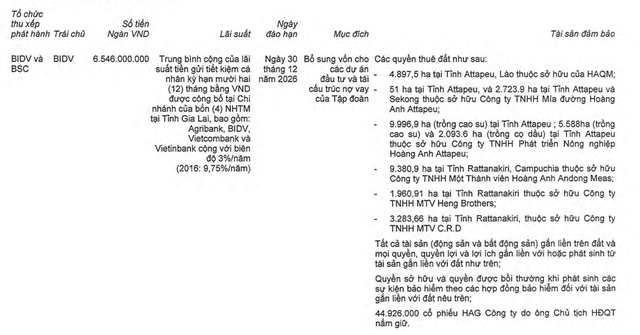

Quay lại xem xét báo cáo tài chính hợp nhất đã kiểm toán năm 2016 của Hoàng Anh Gia Lai cho thấy tại thời điểm 31/12/2016, dư nợ trái phiếu của tập đoàn này với BIDV là 6.456 tỷ đồng. Lô trái phiếu này có lãi suất bằng trung bình cộng lãi suất tiền gửi tiết kiệm cá nhân kỳ hạn 12 tháng tại 4 ngân hàng thương mại tại tỉnh Gia Lai gồm Agribank, BIDV, Vietcombank, Vietinbank cộng với biên độ 3%/năm. Lô trái phiếu này đáo hạn vào ngày 30/12/2026. Tài sản đảm bảo của lô trái phiếu này gồm các bất động sản có tổng diện tích khoảng 32.297 ha tại các tỉnh Attapeu, Lào và tỉnh Rattanakiri, Campuchia và 44.926.000 cổ phiếu HAG do chủ tịch Đoàn Nguyên Đức nắm giữ.

Ngoài khoản trái phiếu phát hành cho BIDV, tại thời điểm 31/12/2016 Hoàng Anh Gia Lai còn phát hành các trái phiếu như: 930 tỷ đồng cho ngân hàng HD chi nhánh sở giao dịch Đồng Nai, 3.614 tỷ đồng cho VPB, 300 tỷ đồng cho NHTMCP Quốc dân.