Xây dựng Hòa Bình lỗ quý thứ 4 liên tiếp, lỗ lũy kế lên gần 3.000 tỷ đồng

Vốn chủ sở hữu của công ty chỉ còn 352 tỷ đồng trong khi nợ phải trả là 13.344 tỷ đồng.

Công ty cổ phần Tập đoàn Xây dựng Hòa Bình vừa công bố báo cáo tài chính hợp nhất quý 3/2023.

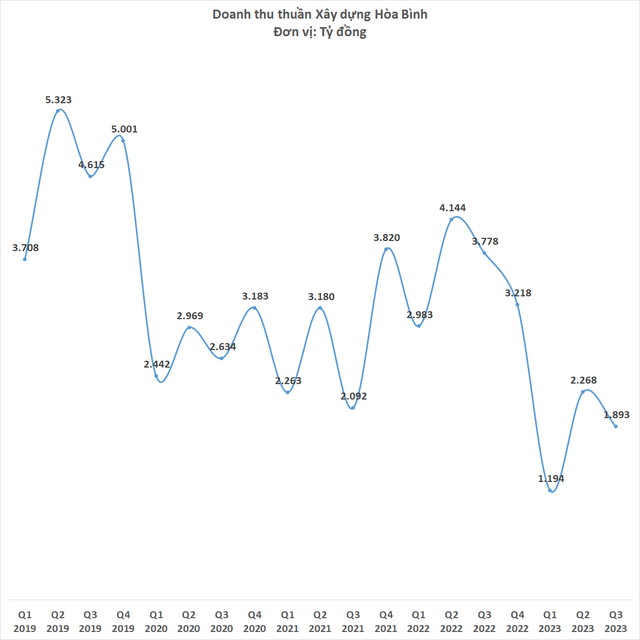

Theo đó, doanh thu thuần kỳ này đạt 1.893 tỷ đồng, giảm một nửa so với cùng kỳ khiến lợi nhuận gộp chỉ đạt 40 tỷ đồng, giảm 86%. Ngoài ra, doanh thu tài chính cũng giảm, trong khi chi phí tài chính tăng.

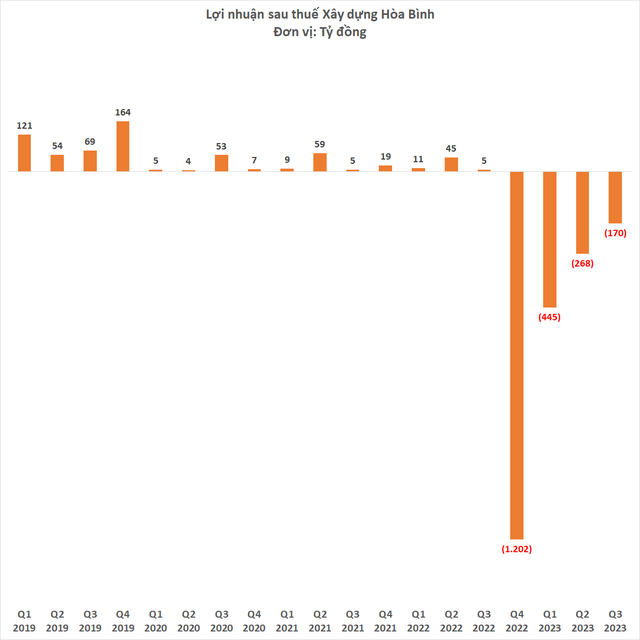

Mặc dù đã giảm đáng kể chi phí quản lý doanh nghiệp, từ 153 tỷ đồng xuống 79 tỷ đồng, nhưng Xây dựng Hòa Bình vẫn không tránh khỏi thua lỗ. Lợi nhuận trước thuế âm 163 tỷ đồng và lợi nhuận sau thuế âm 170 tỷ đồng.

Đây đã là quý thua lỗ thứ 4 liên tiếp của Xây dựng Hòa Bình. Tổng cộng trong 4 quý vừa qua, công ty đã lỗ tới gần 2.100 tỷ đồng.

Lũy kế 9 tháng, Xây dựng Hòa Bình ghi nhận doanh thu thuần 5.356 tỷ đồng, giảm 51% và lỗ 884 tỷ đồng.

Tại thời điểm 30/9/2023, Xây dựng Hòa Bình lỗ lũy kế 2.980 tỷ đồng. Vốn chủ sở hữu của công ty chỉ còn 352 tỷ đồng trong khi nợ phải trả là 13.344 tỷ đồng.

Vừa qua, Xây dựng Hòa Bình đã họp Đại hội đồng cổ đông bất thường. Đại hội đã thống nhất phương án phát hành cổ phiếu hoán đổi nợ với nhà cung cấp và thầu phụ. Đây là phương án mang tính “sống còn” giúp HBC đi qua khó khăn trong bối cảnh hiện nay. Đặc biệt, kế hoạch lợi nhuận 2023 HBC cho biết khó đạt được do thương vụ bán Công ty Matec bất thành, bởi đối tác không xoay xở được nguồn tài chính.

Cụ thể, Công ty dự kiến phát hành riêng lẻ tối đa 220 triệu cổ phiếu với giá chào bán do HĐQT quyết định nhưng không thấp hơn 12.000 đồng/cp. Số tiền huy động khoảng 2.640 tỷ đồng, Công ty sử dụng để bổ sung nguồn vốn kinh doanh, thanh toán các khoản nợ.

Ngoài ra, Công ty cũng trình cổ đông kế hoạch phát hành 54 triệu cổ phiếu riêng lẻ để hoán đổi nợ với giá 12.000 đồng/cp, cổ phiếu bị hạn chế chuyển nhượng 1 năm và dự kiến triển khai trong năm 2023 - 2024. Trong đó, tỷ lệ 1,2:1, tương ứng cứ mỗi 12.000 đồng nợ sẽ được hoán đổi thành 1 cổ phiếu. Các chủ nợ là nhà cung cấp, nhà thầu phụ, nhà sản xuất của Công ty. Công ty chia làm 2 đợt phát hành, đợt đầu phát hành hoán đổi nợ giá 12.000 đồng/cp dự kiến giá trị hơn 400 tỷ đồng.

Trên sàn chứng khoán hiện nay, cổ phiếu HBC có giá 7.300 đồng/cổ phiếu. Tuy nhiên, theo ông Lê Viết Hải, chủ tịch công ty, nếu tính đúng ra thì HBC có vốn 4.500 tỷ đồng, tương đương giá trị số sách hơn 15.000 đồng/cp. Đây là con số theo ông Hải đánh giá là sát với thực tế. Cộng thêm 6.500 đồng vốn vô hình thì giá cổ phiếu HBC phải hơn 21.500 đồng/cổ phiếu.