VN-Index giảm mạnh nhất châu Á, một “ông lớn” ngược dòng phá đỉnh lịch sử

Trong bối cảnh thị trường chung mất phương hướng, "ông lớn" đầu ngành nhựa Việt Nam tiếp tục diễn biến thăng hoa.

Phiên giao dịch 12/12 khép lại với gam màu ảm đạm khi VN-Index một lần nữa giảm mạnh nhất trong khu vực châu Á. Hàng loạt nhóm ngành đồng loạt chìm trong sắc đỏ, kéo chỉ số lao dốc và thanh khoản suy giảm mạnh. Đóng cửa, VN-Index giảm hơn 52 điểm xuống vùng 1.647 điểm.

Thị trường chung mất phương hướng, phần lớn cổ phiếu đều chịu áp lực giảm điểm mạnh, phản ánh tâm lý thận trọng và lo ngại bao trùm nhà đầu tư.

Trái ngược với diễn biến chung, cổ phiếu CTCP Nhựa Bình Minh (mã: BMP) tiếp đà giao dịch thăng hoa. Thị giá BMP có thời điểm nhuộm “sắc tím” trước khi đóng cửa ở mức 176.000 đồng/cp, tương ứng mức tăng 3,7%, đồng thời đánh dấu mốc đỉnh lịch sử mới (tính theo giá đã điều chỉnh). Vốn hóa thị trường BMP lần đầu tiên vượt 14.400 tỷ đồng,

BMP duy trì đà tăng vững chắc trên sàn chứng khoán nhờ kết quả kinh doanh tăng trưởng ổn định. Không chỉ vậy, cổ phiếu này còn "ghi điểm" với nhà đầu tư nhờ chính sách cổ tức tiền mặt đều đặn và tỷ lệ chi trả cao.

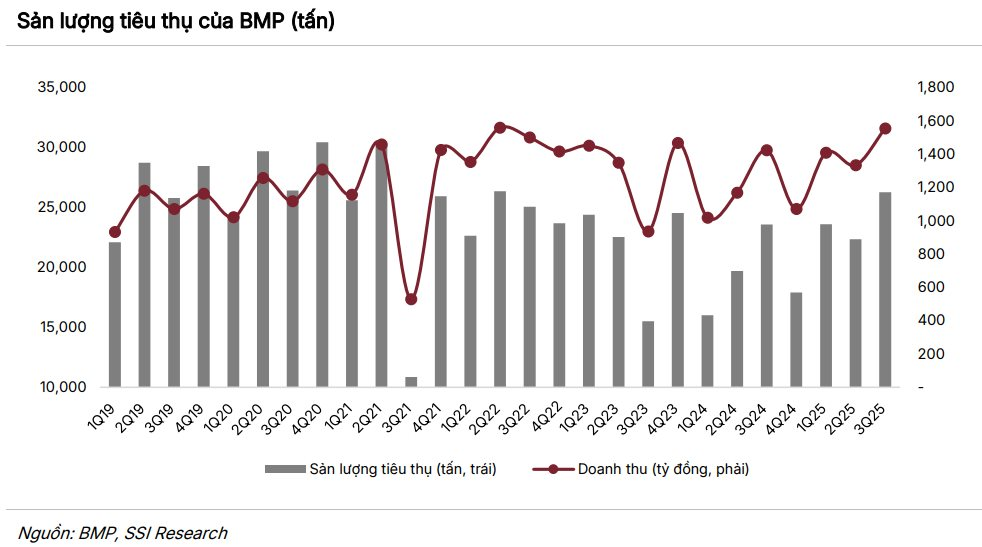

Về tình hình kinh doanh trong quý 3/2025, Nhựa Bình Minh ghi nhận doanh thu thuần đạt 1.532 tỷ đồng, tăng 9% so với quý 3/2024. Kết quả, lợi nhuận sau thuế của Nhựa Bình Minh đạt gần 351 tỷ đồng, tăng 21% so với cùng kỳ năm trước.

Đây là kỷ lục mới về lợi nhuận hàng quý từ khi Nhựa Bình Minh thành công ty con của Nawaplastic Industries, thành viên của Tập đoàn SCG (Thái Lan), vào đầu năm 2018. Kết quả này xô đổ mức 330 tỷ đồng vừa thiết lập vào quý trước.

Lũy kế 9 tháng đầu năm 2025, doanh thu thuần Nhựa Bình Minh đạt 4.224 tỷ đồng, tăng 19% so với 9 tháng đầu năm 2024. Lợi nhuận sau thuế đạt 967 tỷ đồng, tăng 27% so với cùng kỳ.

Duy trì đà tăng trưởng 2 chữ số

Báo cáo cập nhật của Chứng khoán SSI (SSI Research) cho biết, lợi thế cạnh tranh của BMP đến từ chất lượng sản phẩm vượt trội so với các đối thủ. Phương pháp “Product-Market Fit” và các tiêu chuẩn nghiêm ngặt đối với nhà cung cấp giúp sản phẩm của BMP đáp ứng các yêu cầu chứng nhận cho thị trường Úc cũng như các tiêu chuẩn chất lượng theo từng yêu cầu cụ thể.

Năng lực vận hành và lợi thế cạnh tranh về chất lượng của Nhựa Bình Minh được củng cố nhờ (i) mức độ tự động hóa ngày càng cao từ hợp tác giữa NPI Thailand – BMP – AI Tech; (ii) hiệu quả vận hành cải thiện, bao gồm điều chỉnh lại nhà máy Long An và mở rộng kho (từ 7.000 lên 12.000 tấn vào năm 2026); (iii) đa dạng hóa nguồn cung, với 80% đến từ các nhà cung cấp nội địa – lợi thế trong bối cảnh tỷ giá tăng; và (iv) tối ưu hóa quy trình sản xuất.

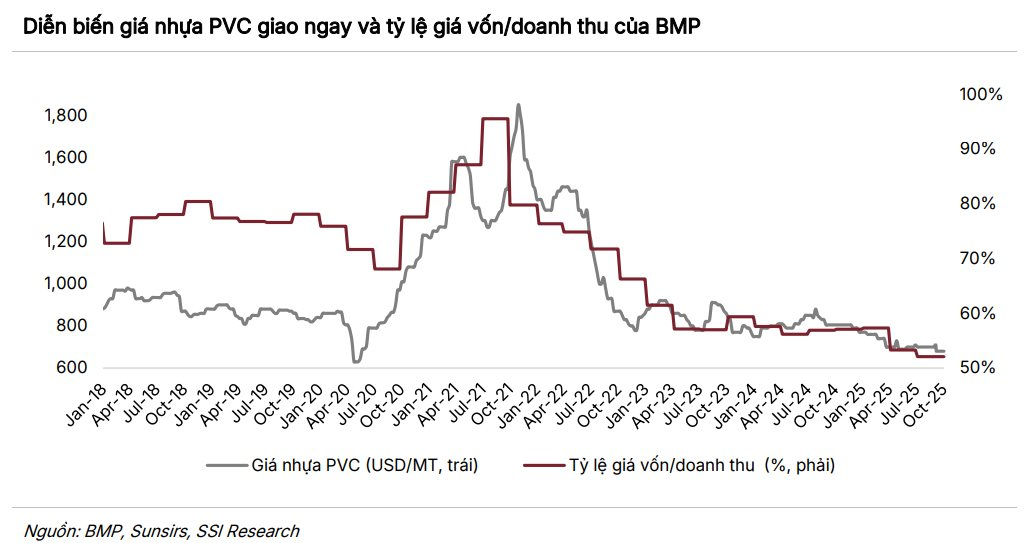

Thêm vào đó, ngành nhựa Việt Nam được dự báo tăng trưởng với CAGR 8,44–10% trong giai đoạn 2026-2030, và BMP đặt mục tiêu nắm bắt xu hướng này thông qua mở rộng độ phủ thị trường theo vùng, cải tiến sản phẩm theo hướng gia tăng giá trị, và duy trì lợi thế cạnh tranh về chi phí nhờ hiệu quả vận hành. Ban lãnh đạo đặt mục tiêu tăng trưởng sản lượng và doanh thu tối thiểu 10% mỗi năm, dù tăng trưởng lợi nhuận vẫn phụ thuộc vào diễn biến chi phí đầu vào PVC.

Mặt khác, SSI kỳ vọng giá PVC duy trì ở mức thấp trong Q4/2025 và kéo dài sang nửa đầu năm 2026 ngoại trừ trường hợp ngành công nghiệp Trung Quốc phục hồi mạnh bất ngờ. Giá dầu ở mức thấp (giảm khoảng 19% tính từ đầu năm), nhu cầu tiêu thụ hạ nguồn tại Trung Quốc suy yếu, cùng với việc gia tăng công suất PVC mới tiếp tục gây áp lực giảm giá hạt nhựa.

" BMP không lo ngại gián đoạn nguồn cung, ngay cả khi các doanh nghiệp sản xuất trong nước chuyển hướng sang xuất khẩu, nhờ mô hình đa dạng nhà cung cấp. Điều này giúp doanh nghiệp có thêm lợi thế, đặc biệt trong bối cảnh thị trường có nhiều biến động ", báo cáo nêu rõ.

Dựa trên các phân tích trên, SSI Research dự báo quý 4/2025, doanh thu của BMP ước đạt 1.253 tỷ đồng và lợi nhuận ròng đạt hơn 285 tỷ đồng, lần lượt tăng 17% và 24% so với cùng kỳ năm ngoái. Cho cả năm 2025, doanh thu thuần BMP dự báo đạt 5.480 tỷ đồng và lợi nhuận ròng đạt 1.270 tỷ đồng, lần lượt tăng trưởng 19% và 28% so với năm 2024.

Ngoài SSI, nhiều đơn vị phân tích đưa ra những dự báo về triển vọng năm 2025. Cụ thể, Chứng khoán BSC và ACBS ước tính doanh thu thuần năm 2025 của BMP có thể dao động trong khoảng 5.515 tỷ đến 5.654 tỷ đồng, tương ứng mức tăng từ 19,5% đến 23% so với năm trước.

Sự tăng trưởng này được kỳ vọng đến từ sự phục hồi của nhu cầu tiêu thụ và các chính sách bán hàng hiện tại. Về lợi nhuận sau thuế, các dự báo cho năm 2025 nằm trong khoảng 1.316 tỷ đến 1.347 tỷ đồng, tăng trưởng 33%-36% so với năm 2024.