CTCK giảm dự phóng lợi nhuận 2024 của Thế Giới Di Động (MWG) vì chi phí bất thường, lo ngại việc mở rộng Bách Hoá Xanh ảnh hưởng lãi ròng

Theo SSI Research, tăng trưởng năm 2025 của Thế Giới Di Động sẽ được thúc đẩy bởi sự cải thiện liên tục của chuỗi ĐMX/TGDĐ/BHX, chuỗi nhà thuốc lỗ ít hơn và không ghi nhận chi phí bất thường.

SSI Research vừa có báo cáo cập nhật đánh giá về CTCP Đầu thư Thế Giới Di Động (mã MWG). Theo đó, lợi nhuận sau thuế (LNST) quý 3 của công ty giảm 31% so với quý trước do mùa vụ, và chi phí bất thường liên quan việc đóng các cửa hàng, ảnh hưởng của bão Yagi, và trích khấu hao lợi thế thương mại.

Chi phí bất thường trong quý 3/2024 chủ yếu liên quan đến kinh doanh mảng điện thoại điện máy, bao gồm (1) chi phí liên quan đến đóng cửa hàng ĐMX/TGDĐ/An Khang là 252 tỷ đồng, (2) chi phí liên quan đến bão Yagi (100 tỷ đồng) và (3) trích khấu hao lợi thế thương mại liên quan đến công ty con Trần Anh (93 tỷ đồng).

Loại các khoản bất thường, SSI Research ước tính lợi nhuận trước thuế (LNTT) hợp nhất cốt lõi trong quý 3/2024 củaMWG có thể đạt 1.500 tỷ, chỉ giảm 11% so với quý trước do mùa vụ.

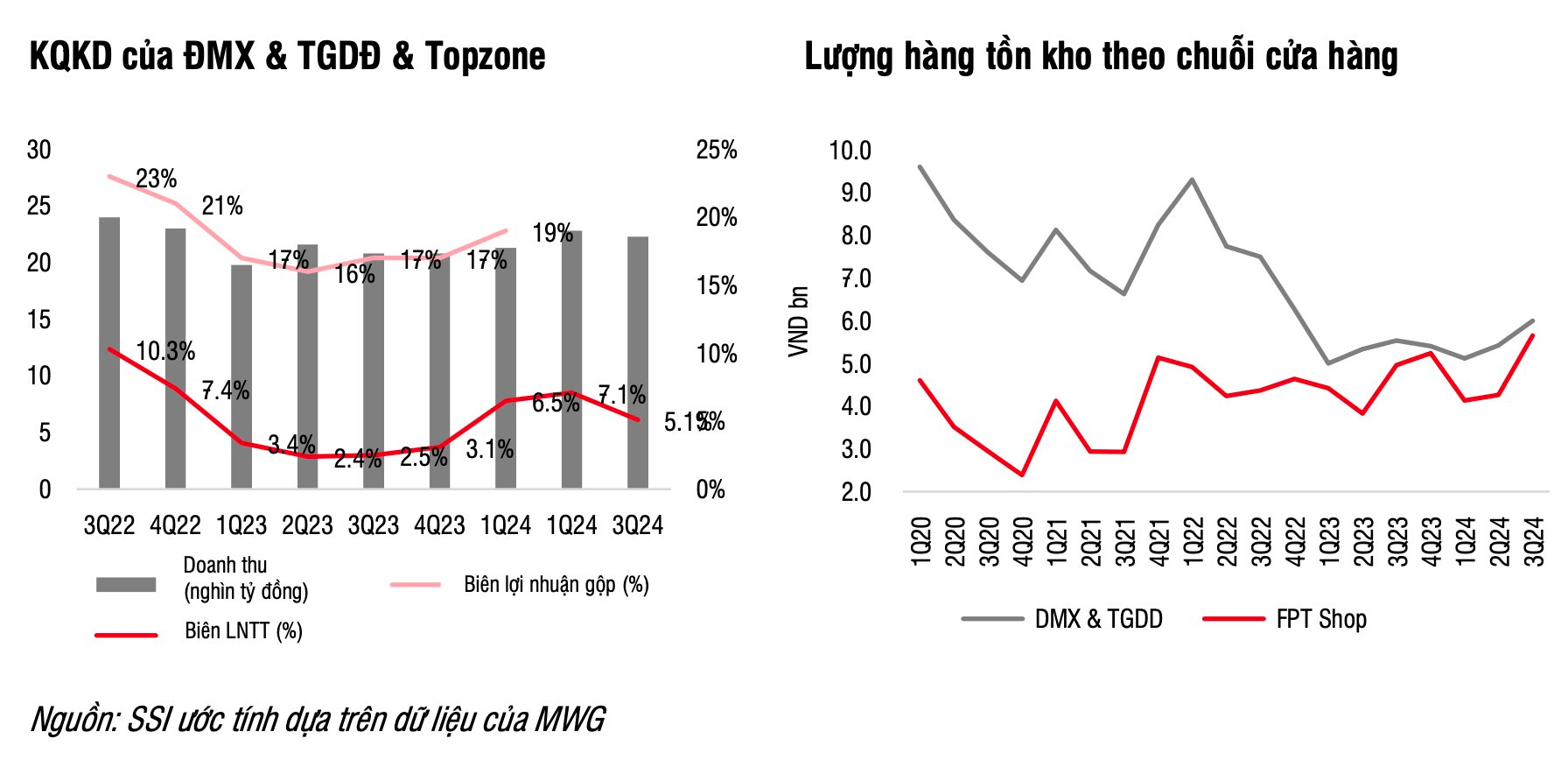

Theo đánh giá của SSI Research, kết quả kinh doanh mảng điện thoại, điện máy (chuỗi Thế Giới Di Động/Điện Máy Xanh – TGDĐ/ĐMX &Topzone) đã cải thiện đáng kể trong 3 quý đầu năm 2024, phần lớn nhờ (1) tiêu dùng phục hồi, (2) tối ưu hóa chi phí và (3) áp lực giải phóng hàng tồn kho ít hơn do mức tồn kho thấp hơn.

Tuy nhiên, một số chi phí bất thường (chiếm khoảng 14% tổng LNTT trong 9 tháng đầu năm) vẫn có thể ảnh hưởng đến tổng lợi nhuận của MWG. Trong số các chi phí bất thường, MWG vẫn có thể phải trích khấu hao lợi thế thương mại còn lại (107 tỷ đồng) trong quý 4/2024. Tuy nhiên, quý 4 thường là mùa cao điểm của MWG, nên chi phí bất thường có thể không ảnh hưởng nhiều đến lợi nhuận như trong quý 3/2024.

Sang năm 2025, tiêu dùng có thể sẽ phục hồi chậm. Do đó, SSI Research điều chỉnh ước tính doanh thu năm 2024-2025 đối với mảng điện thoại điện máy lần lượt đạt 89.000 tỷ đồng (+7% svck) và 93.000 tỷ đồng (+4,5% svck). Lợi nhuận có thể sẽ tiếp tục đà phục hồi sau những nỗ lực tối ưu hóa chi phí trong quý 2-3/2024, khi MWG đóng cửa các cửa hàng ở các khu vực có mật độ cao và chuyển doanh thu của các cửa hàng đã đóng cửa sang các cửa hàng lân cận.

Điểm sáng trong quý 3 là chuỗi Erablue (chuỗi điện thoại điện máy tại Indonesia) đã có lãi. Với (1) mô hình kinh doanh hiệu quả, (2) thị trường điện thoại điện máy có tính phân mảnh với các cửa hàng nhỏ lẻ hiện chiếm 80% thị trường (theo doanh nghiệp chia sẽ) và (3) tiềm năng tiêu dùng lớn (156 triệu dân số tại đảo Java của Indonesia so với 100 triệu dân số tại Việt Nam), MWG sẽ mở rộng mạnh mẽ chuỗi Erablue trong thời gian tới để gia tăng thị phần.

MWG cũng đặt mục tiêu mở rộng mạng lưới cửa hàng từ 86 cửa hàng hiện nay lên 150 cửa hàng trong tháng 12/2025 và 500 cửa hàng vào tháng 12/2027, từ đó đạt doanh thu 1 tỷ USD vào năm 2027 (tương đương khoảng 27% doanh thu điện thoại điện máy của MWG tại Việt Nam). Do đó, SSI Research ước tính doanh thu Erablue năm 2024-2025 đạt lần lượt 3.900 tỷ đồng và 7.400 tỷ đồng (+91% svck) và ước tính lợi nhuận ròng lần lượt đạt 2 tỷ đồng và 37 tỷ đồng.

Với Bách Hoá Xanh (BHX) , SSI Research kỳ vọng doanh thu tháng trên cửa hàng sẽ ổn định quanh mức 2,1 tỷ đồng trong tương lai. MWG sẽ tập trung hơn vào mở rộng mạng lưới cửa hàng (mở mới 50-200 cửa hàng trong năm 2024-2025) và cải thiện biên lợi nhuận (giảm tỷ lệ hư hỏng thực phẩm, số hóa các công việc có tính chất lặp lại tại cửa hàng để giảm chi phí lao động và logistics).

.png)

Với việc BHX mở mới các cửa hàng ở các tỉnh mới từ quý 4/2024, SSI Research điều chỉnh tăng dự báo doanh thu, nhưng điều chỉnh giảm dự báo lợi nhuận ròng do chi phí logistics và kho bãi ban đầu ở tỉnh mới. Doanh thu năm 2024-2025 cho BHX hiện được ước tính là 41.000 tỷ đồng (+30% svck) và 46.000 tỷ đồng (+13% svck), trong khi lợi nhuận ròng năm 2024-2025 được ước tính là 138 tỷ đồng và 542 tỷ đồng.

Với Nhà thuốc An Khang , tính cả việc đóng cửa các cửa hàng, SSI Research duy trì ước tính doanh thu năm 2024 là 2.500 tỷ đồng (+16% svck) cho An Khang nhưng điều chỉnh ước tính doanh thu năm 2025 giảm còn 2.000 tỷ đồng (-21% svck). Bộ phận phân tích lưu ý rằng MWG vẫn đang gặp khó khăn với mô hình kinh doanh nhà thuốc, An Khang có thể vẫn chịu lỗ 369 tỷ đồng và 232 tỷ đồng trong giai đoạn 2024-2025.

Nhìn chung, SSI Research giảm ước tính LNST năm 2024 của MWG xuống còn 4.000 tỷ (+2259% svck) do các chi phí bất thường trong quý 3/2024, và ước tính LNST 2025 còn 5.700 tỷ (+44% svck) để phản ánh tiêu dùng phục hồi chậm và việc mở rộng cửa hàng BHX ra các tỉnh mới có thể ảnh hưởng đến lợi nhuận. Tăng trưởng năm 2025 sẽ được thúc đẩy bởi sự cải thiện liên tục của chuỗi ĐMX/TGDĐ/BHX, chuỗi nhà thuốc lỗ ít hơn và không ghi nhận chi phí bất thường .