Trả lãi thiếu 10 tỷ đồng, hệ thống lõi 20 năm tuổi và mối lo ngày càng "già nua" của Vietcombank

Một cách so sánh tương đối, có thể ngẫm giá trị Vietcombank mang lại cũng gần giống với Vinaphone trong lĩnh vực viễn thông: Giá trị cơ bản, truyền thống lâu đời, khách hàng trung thành và ngại thay đổi. Thế nhưng, trong thời đại các ngân hàng ngày càng cạnh tranh nhau gay gắt, lợi thế này khó lòng có thể giữ vững.

Ngày 3/2, trong một báo cáo do Kiểm toán Nhà nước công bố, đơn vị này đã đưa ra một số lưu ý kèm theo các khuyến nghị về công nghệ với Ngân hàng thương mại cổ phần Ngoại Thương Việt Nam – VietcomBank.

Nằm trong nhóm ngân hàng quy mô số 1 tại Việt Nam, nhưng theo báo cáo của Kiểm toán Nhà nước, hệ thống phần mềm của Vietcombank bao gồm hệ thống lõi mua của nước ngoài từ năm 1998 và một số phần mềm Vietcombank tự phát triển đã phát sinh một số vấn đề.

Một trong số đó là việc hệ thống này tự động "làm tròn số" đối với các khoản lãi của các tài khoản tiền gửi không kỳ hạn có giá trị nhỏ, dẫn đến hạch toán không chính xác. Theo Kiểm toán Nhà nước, điều này đã diễn ra suốt từ năm 2001 đến 2016. Tính riêng năm 2015, Vietcombank đã trả thiếu tiền lãi tổng cộng gần 10 tỷ đồng cho khoảng 6,7 triệu tài khoản.

Trên thực tế, nếu mang con số gần 10 tỷ đồng kia đem chia cho 6,7 triệu tài khoản không được trả lãi kia thì số tiền hao hụt của mỗi tài khoản không lớn – khoảng 1.500 đồng mỗi người. Thế nhưng, nó lại chỉ cho ta thấy một vấn đề quan trọng hơn: Ít ai tin nổi một ngân hàng lớn như Vietcombank lại vẫn sử dụng một hệ thống lõi từ cách đây… 2 thập kỷ.

Bước chuyển mình chậm chạp

Sau thông tin trả lãi thiếu 10 tỷ đồng, Vietcombank đã nhanh chóng lên tiếng giải thích và tuyên bố đầu tư vào công nghệ chưa bao giờ bị lãng quên tại ngân hàng này. Hiện tại, Vietcombank đang tập trung đầu tư nâng cấp và triển khai nhiều dự án công nghệ thông tin để đáp ứng nhu cầu phát triển trong tương lai theo chiến lược của ngân hàng cũng như đáp ứng yêu cầu ngày càng cao của khách hàng.

Tuy nhiên, báo cáo của NHNN cho biết, việc Vietcombank vẫn sử dụng CoreBanking cũ kỹ là do hầu hết hệ thống lõi mua của nhà thầu nước ngoài không bao gồm gói nâng cấp bảo trì, đồng thời hồ sơ thiết kế lại do nhà thầu nắm giữ nên việc quản lý hồ sơ thiết kế phần mềm, đánh giá và nâng cấp phụ thuộc vào nước ngoài, dẫn tới không thực hiện được.

Việc không thể nâng cấp CoreBanking có thể khiến ngân hàng gặp nhiều rắc rối hơn chúng ta tưởng. Một cách cơ bản, CoreBanking chính là hệ thống “lõi” của toàn bộ một ngân hàng. Từ cái lõi này, ngân hàng phân hệ nghiệp vụ cơ bản của ngân hàng như tiền gửi, tiền vay, khách hàng rồi thông qua đó, ngân hàng phát triển thêm nhiều dịch vụ, sản phẩm, quản lý nội bộ chặt chẽ, và liên kết hệ thống các ngân hàng lại với nhau. Tất cả đều được xây dựng dựa trên các CoreBanking. CoreBanking càng hiệu quả, chi phí hoạt động của ngân hàng càng được tối ưu.

Một kết quả kháo sát từng được KPMG công bố cho thấy, chi phí hoạt động của các NHTM Việt Nam ở mức khá cao: trên 50% của tổng thu nhập, so với 44% của Thái Lan, 40% của Trung Quốc hay 38% của Singapore. Để giải quyết bài toán này, tổ chức kiểm toán này khuyến cáo, các ngân hàng Việt Nam sẽ buộc phải đầu tư nhiều hơn cho công nghệ. Đó cũng là xu hướng phát triển chung của thế giới, khi tiền bạc được đầu tư vào các giải pháp công nghệ thông minh nhằm giảm thiểu tối đa chi phí vận hành cũng như tăng hiệu quả hoạt động.

Những năm gần đây, các ngân hàng thương mại cổ phần non trẻ hơn Vietcombank như TPBank, VPBank, Maritimebank... và nhiều ngân hàng khác đều đã liên tục nâng cấp hệ thống lõi như một giải pháp cải thiện hiệu quả xử lý công việc. Mặt khác, công nghệ cũng góp phần trở thành “vũ khí” giúp các ngân hàng nhỏ đối chọi lại các ngân hàng lớn có bề dày hoạt động và tập khách hàng đông đảo.

Trong năm 2016, TPBank, một trong những ngân hàng đầu tư mạnh vào công nghệ với 2 cổ đông quan trọng trong lĩnh vực này là FPT và SoftBank đã thí nghiệm mô hình ngân hàng trực tuyến Banklive hoạt động 24/7.

"Xu thế ngân hàng số sẽ phát triển mạnh mẽ trong thời gian tới, và khái niệm các điểm giao dịch, chi nhánh ngân hàng truyền thống sẽ dần được thay thế bởi các điểm giao dịch trực tuyến với thiết bị phục vụ thay thế cho giao dịch viên", ông Nguyễn Hưng, tổng giám đốc ngân hàng này dự báo.

VPBank, một trong những ngân hàng TMCP tăng trưởng đột biến thời gian qua, cũng đã bỏ tiền đầu tư rất nhiều vào công nghệ lõi. Trong giai đoạn 2008 – 2010, VPBank đã đầu tư tới 10 triệu USD cho hệ thống lõi corebanking Teminos, hệ thống thẻ và hệ thống máy ATM. Lãnh đạo ngân hàng này cho biết, dưới góc độ quản lý, nhờ có công nghệ mà thời gian thực hiện giao dịch được rút ngắn, việc quản lý nội bộ, quản lý dữ liệu trong ngân hàng sẽ thông suốt, quản trị các vấn đề nhạy cảm như rủi ro, bảo mật tốt hơn nhiều.

Nếu các ngân hàng nhỏ bị đặt vào tình thế buộc phải đầu tư nhiều vào công nghệ để tạo ra lợi thế cạnh tranh, thì trong vài năm qua, các ngân hàng lớn cũng bắt đầu nhận ra tầm quan trọng của đầu tư công nghệ. Kể cả khi, việc này đồng nghĩa với việc phải bỏ đi hoàn toàn CoreBanking cũ và thay thế bằng một sản phẩm mới.

VietinBank, một ngân hàng nằm trong nhóm “Big 4” của Việt Nam cũng đã mạnh tay thay đổi công nghệ. Khi thông tin Vietcombank sử dụng phần mềm từ năm 1998 được tung ra thì cũng là lúc VietinBank chính thức thông báo đưa vào vận hành và sử dụng hệ thống CoreBanking mới mang tên Sunshine.

Cần nói thêm rằng, Sunshine là dự án lớn đầy tham vọng của VietinBank, khi thay đổi lại hoàn toàn hệ thống CoreBanking của ngân hàng. Được khởi động từ năm 2012, nhưng phải mất 5 năm, tới đầu năm 2017, ngân hàng này mới mạnh dạn đưa Sunshine vào hoạt động chính thức. Tất nhiên, chi phí đổi mới một hệ thống lớn như vậy cũng “ngốn” của VietinBank nhiều triệu USD.

Việc làm quen với hệ thống mới cũng phức tạp, đòi hỏi rất nhiều thời gian để đào tạo. Dù tốn kém, ban lãnh đạo VietinBank tin rằng, sau quá trình thay đổi này, Sunshine sẽ thúc đẩy tăng trưởng mạnh mẽ về các chỉ số hoạt động của VietinBank, đặc biệt là chỉ số trong hoạt động thanh toán chuyển tiền và dịch vụ thanh toán.

VietinBank - ngân hàng thuộc nhóm 4 ngân hàng quy mô nhất Việt Nam, cũng phải chi ra khoản tiền không nhỏ và tiêu tốn vài năm để thay đổi hoàn toàn hệ thống lõi của mình

Tấm gương của Vinaphone

Quay trở lại với Vietcombank, hiện tại, Vietcombank đang tập trung đầu tư nâng cấp và triển khai nhiều dự án công nghệ thông tin để đáp ứng nhu cầu phát triển trong tương lai theo chiến lược của ngân hàng cũng như đáp ứng yêu cầu ngày càng cao của khách hàng.

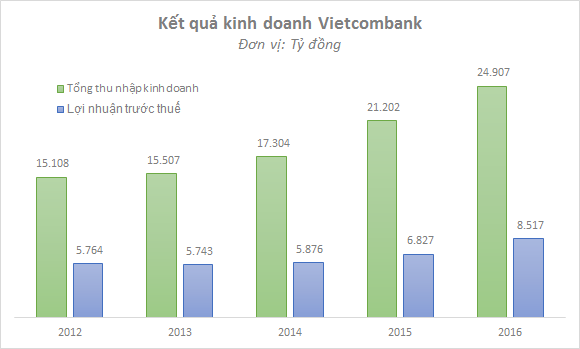

Những báo cáo kinh doanh năm 2016 cũng cho thấy kết quả khả quan. Theo báo cáo tài chính quý 4/2016 mới được Vietcombank công bố, các chỉ số của Vietcombank đều tiếp tục tăng trưởng mạnh. Hoạt động kinh doanh cốt lõi là thu nhập từ lãi năm nay đạt hơn 18.500 tỷ, tăng 20% so với năm trước, lợi nhuận trước thuế 8.517 tỷ, tăng 25% và là con số lợi nhuận lớn thứ 2 trong hệ thống các ngân hàng, chỉ kém chút ít so với VietinBank.

Trên bảng cân đối kế toán, tổng giá trị tài sản của Vietcombank tăng trưởng gần 17% so với năm trước, lên trên 788 nghìn tỷ đồng. Trong đó, cho vay khách hàng tăng 19% lên 460 nghìn tỷ và tiền gửi của khách hàng tăng 18% lên 590 nghìn tỷ.

Tuy nhiên, câu hỏi đặt ra là nếu tiếp tục duy trì hệ thống lõi cũ kỹ, Vietcombank có tự tin giữ vững vị thế của mình trong những năm tới? Tại thời điểm này, trong một số lĩnh vực khác đòi hỏi công nghệ, như Internet banking hay dịch vụ trực tuyến, ngân hàng này lại không thực sự được đánh giá cao.

Ưu thế lớn nhất của Vietcombank so với các ngân hàng khác chính là các mảng kinh doanh truyền thống, vốn được xây dựng cùng với bề dày lịch sử của ngân hàng này. Với tuổi đời trên 50 năm, Vietcombank đã tạo dựng được cho mình một tập khách hàng vô cùng đông đảo và trung thành. Cuối năm 2015, tổng số tài khoản trong hệ thống Vietcombank đã vượt qua con số 10 triệu.

Một cách so sánh tương đối, có thể ngẫm giá trị Vietcombank mang lại cũng gần giống với Vinaphone trong lĩnh vực viễn thông: Giá trị cơ bản, truyền thống lâu đời, khách hàng trung thành và ngại thay đổi.

Thế nhưng, lợi thế của Vietcombank có thể phai nhạt dần theo thời gian, khi lứa khách hàng truyền thống của ngân hàng này dần già đi, còn lớp trẻ vốn ưa thích những trải nghiệm mới, lại khắt khe hơn khi so sánh dịch vụ lên ngôi. Viettel đã từng soán ngôi Vinaphone rất thành công với chiến lược này.

Với Vietcombank, câu chuyện có thể còn phức tạp hơn nhiều, khi đối thủ của Vietcombank không chỉ có 1, mà có hàng chục ngân hàng thương mại cổ phần sẵn sàng nhảy vào cuộc đua.