Thị trường tôn trở lại mạ tăng trưởng 2 chữ số: Hoa Sen "chớp" được cơ hội phục hồi, Nam Kim vẫn chưa thể quay đầu

Bước sang năm 2019, tín hiệu khả quan trở lại khi giá HRC và giá bán tôn mạ phục hồi. Ghi nhận, giá thép cán nóng gần đây đã tăng 13% từ mức thấp nhất trong tháng 1, cùng lúc giúp cho giá bán tôn mạ phục hồi và tạo ra cơ hội mua thép cán nóng với giá tốt cho các nhà sản xuất tôn mạ.

Trong bối cảnh căng thẳng thương mại tiếp tục leo thang song song xu hướng bảo hộ tại các thị trường nước ngoài, ngành thép Việt Nam nói chung và ngành tôn nói riêng gặp nhiều khó khăn. Các doanh nghiệp theo đó cũng trải qua một năm vô cùng "khốn đốn" với doanh thu, lợi nhuận sụt giảm mạnh mạnh, kế hoạch cho năm tiếp theo cũng e dè.

Đáng chú ý, Tập đoàn Hoa Sen (HSG) với dư nợ vay cao, đi cùng "phản đòn" đầu tư hàng tồn khiến mức độ lao dốc đáng kể hơn cả. Chung sản phẩm đầu ra là tôn các loại, ống thép… với thép cán nóng (HRC) là nguyên liệu đầu vào chính, Thép Nam Kim (NKG) cũng lao đao không kém Hoa Sen.

Song, bước sang quý đầu năm 2019, xuyên suốt 3 tháng liền sản lượng tôn mạ bán ra trong nước liên tục đạt tăng trưởng 2 chữ số, trong đó tăng mạnh nhất là tháng 3 (61% so với cùng kỳ năm ngoái) khi giá thép cán nóng tăng khiến các nhà phân phối gia tăng đặt đơn hàng mới.

Chớp lấy cơ hội, Hoa Sen - đối thủ cạnh tranh trực tiếp - đã phục hồi đáng kể lợi nhuận. Ngược lại Thép Nam Kim gần như bỏ lỡ cơ hội này, lợi nhuận tiếp tục đi lùi, tài sản bốc hơi, và cổ phiếu cũng giảm sút niềm tin.

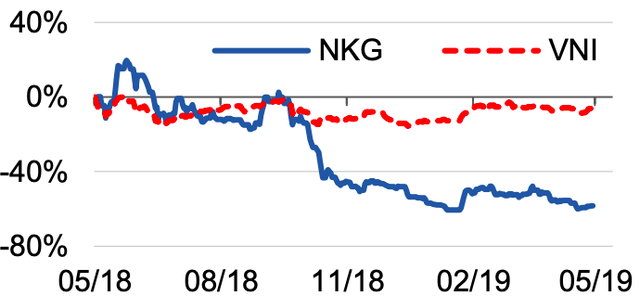

Trên thị trường, tiếp đà giảm từ năm 2018, cổ phiếu NKG "bốc hơi" đến 25% thị giá sau 3 tháng, hiện chỉ còn giao dịch tại mức 6.190 đồng/cp (so với mức 8.000 đồng đầu năm). Chịu ảnh hưởng bởi rủi ro từ chiến tranh thương mại, VN-Index cũng trải qua quý đầu năm không mấy thuận lợi, song mức giảm của cổ phiếu tôn mạ này đã bỏ xa sự điều chỉnh chung của thị trường, bắt đầu từ tháng 11/2018.

Biến động giá cổ phiếu NKG và VN-Index, nguồn: VCSC.

Thị trường tôn mạ tăng trưởng từ tháng 3, Hoa Sen giảm được một phần nỗi lo

Chi tiết vấn đề, với toàn ngành thép, trong bối cảnh nhận nhiều "trái đắng" không được dự báo trước thời gian qua, hầu hết doanh nghiệp, chuyên gia đã bỏ ngỏ về dự báo cho năm 2019. Thực tế, ảnh hưởng mạnh bởi căng thẳng thương mại Mỹ - Trung, sự khó đoán của ngành thép là điều dễ hiểu.

Bước sang năm 2019, tín hiệu khả quan trở lại khi giá HRC và giá bán tôn mạ phục hồi. Ghi nhận, giá thép cán nóng gần đây đã tăng 13% từ mức thấp nhất trong tháng 1, cùng lúc giúp cho giá bán tôn mạ phục hồi và tạo ra cơ hội mua thép cán nóng với giá tốt cho các nhà sản xuất tôn mạ.

Báo cáo của Hiệp hội thép Việt Nam (VSA) quý 1/2019 cũng đánh giá thị trường thép toàn cầu tạm duy trì sự ổn định. Riêng tại Việt Nam, giá nguyên liệu tăng, đặc biệt giá HRC tăng mạnh hơn 50 USD để đạt đỉnh 620 USD/tấn hồi đầu tháng 3, giá trị bán hàng thép tăng đến 16% so với quý 1/2018 – trong đó kim ngạch xuất khẩu tăng gần 34%.

Ngược lại, lượng thép nhập khẩu từ Trung Quốc giảm 10% về lượng, giảm 5,4% về giá trị so với cùng kỳ. Tất cả cho thấy bức tranh ngành thép bắt đầu có điểm sáng trở lại, và cơ hội cho doanh nghiệp dần hiện hữu.

Trong bối cảnh đó, thông tin từ Chứng khoán Bản Việt (VCSC) trao đổi với lãnh đạo Hoa Sen cho hay, tháng 1 và tháng 2/2019 Tập đoàn tiếp tục ghi nhận doanh số tôn mạ bán ra thấp với mức giảm lần lượt 11% và 36% so với cùng kỳ, chủ yếu do giá thép cán nóng giảm mạnh khiến cho các nhà phân phối và khách hàng cuối giảm mua hàng để tránh trữ hàng tồn kho giá cao.

Tuy nhiên, sản lượng bán của Hoa Sen đã phục hồi trong tháng 3 khi các nhà phân phối dần bán hết hàng tồn kho và giá HRC tăng trở lại, tương ứng kích hoạt lượng đơn hàng mới. Doanh số bán hàng của Hoa Sen cũng tăng 13% trong tháng 3 so với cùng kỳ sau một chuỗi giảm trong suốt nửa đầu năm tài chính 2019, hỗ trợ làm giảm một phần áp lực hiện tại của doanh nghiệp.

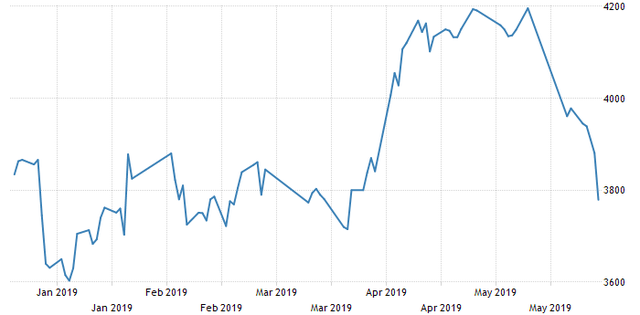

Biến động giá thép từ đầu năm, đáng chú ý giá thép đặc biệt tăng mạnh sau tháng 3/2019.

Nam Kim bỏ lỡ cơ hội quay đầu

Trong khi đó, lượng thép tấm bán ra của Nam Kim trong quý 1/2019 tiếp tục giảm 11% xuống 129.407 tấn so với cùng kỳ năm ngoái, nguyên nhân do sản lượng xuất khẩu giảm 31%, còn sản lượng bán ra trong nước vẫn tăng mạnh 42%.

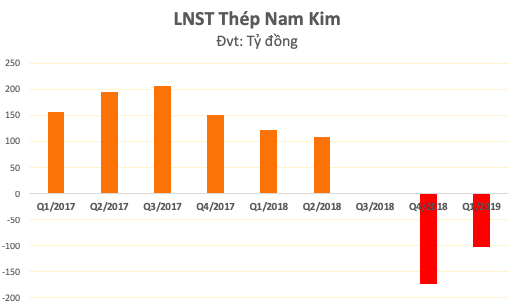

Kết quả, doanh thu thuần Công ty chỉ đạt 2.943 tỷ đồng, giảm 18% so với cùng kỳ; trong đó chủ yếu là do giảm sút doanh thu xuất khẩu - giảm 35%. Sau khi trừ các khoản chi phí, lỗ ròng Công ty hơn trăm tỷ tỷ đồng trong khi cùng kỳ đạt 121 tỷ đồng. Theo giải trình của Thép Nam Kim, nguyên nhân thua lỗ là do giá nguyên vật liệu biến động lớn ảnh hưởng trực tiếp tới kết quả kinh doanh của công ty.

Như vậy, Nam Kim đã bỏ lỡ cơ hội đảo chiều lợi nhuận trong quý 1, nhận định của VCSC trong báo cáo mới đây. Với việc lỗ tiếp trong quý 1/2019, lợi nhuận sau thuế chưa phân phối tích lũy kế của Nam Kim nhanh chóng lùi về chỉ còn 211 tỷ đồng.

Dự báo cho những quý tiếp theo, giới phân tích cho rằng năm 2019 Nam Kim sẽ ghi nhận lãi từ thanh lý tài sản, bao gồm chuyển nhượng quyền sử dụng đất dự án Nam Kim – Corea và thanh lý nhà máy Nam Kim 1 (chiếm 4% tổng công suất tôn mạ) trong 6 tháng đầu năm 2019. Nam Kim cũng đang tìm cơ hội chuyển nhượng quyền sử dụng đất dự án nhà máy Nam Kim 5 (Bà Rịa – Vũng Tàu) với lợi nhuận ước đạt 250 tỷ đồng.

Việc bán ra công ty con diễn ra trong bối cảnh Thép Nam Kim liên tục thua lỗ, quý 4/2018 lỗ kỷ lục hơn 173 tỷ, bước sang quý 1 mức lỗ tiếp tục hơn 101 tỷ đồng, tài sản bốc hơi hơn ngàn tỷ. Trước tình hình ngày càng khó khăn, Thép Nam Kim lên kế hoạch sẽ phải quyết liệt cấu trúc lại hệ thống sản xuất, đầu tư.

Tính đến 31/3/2019, tổng tài sản của Nam Kim đã giảm 1.053 tỷ đồng chủ yếu do cắt giảm hàng tồn kho, hiện tồn kho của Nam Kim tiếp tục giảm 33% so với đầu kỳ xuống còn 1.622 tỷ đồng.

Với việc lỗ tiếp trong quý 1/2019, lợi nhuận sau thuế chưa phân phối tích lũy kế của Nam Kim nhanh chóng lùi về chỉ còn 211 tỷ đồng.

Bước sang quý 1 mức lỗ NKG tiếp tục hơn 101 tỷ đồng, tài sản bốc hơi hơn ngàn tỷ.

Mặc dù vậy, VCSC cho rằng với sự phục hồi của giá HRC, từ đó giúp giá bán và chi phí đầu vào của Nam Kim thuận lợi hơn, Công ty dự kiến cải thiện được biên lợi. Song song, Công ty cũng đang báo nỗ lực giảm nợ trong bối cảnh không có nhu cầu đầu tư xây dựng cơ bản trong ngắn hạn.

Điểm sáng quý vừa qua, tỷ lệ nợ ròng/vốn chủ sở hữu của Nam Kim giảm từ 1,3 lần xuống 1 lần, tổng dư nợ giảm 26% xuống 3.300 tỷ đồng so với cuối năm 2018. Song, nợ phải trả của Nam Kim vẫn đang chiếm tới 60% tổng tài sản, ở mức 4.199 tỷ đồng.