Nhìn lại các mô hình đầu tư trong quá khứ: Lạm phát tăng ở mức nào thì NĐT nên 'rót tiền' vào cổ phiếu, trái phiếu, vàng, BĐS...?

Trong nhóm cổ phiếu, năng lượng và các ngành phòng thủ như y tế thuộc các lĩnh vực được hưởng lợi, hoặc ít nhất là tránh được thiệt hại đáng kể do lạm phát. Trong khi đó, các mặt hàng thiết yếu và tiện ích tiêu dùng thường là thuộc nhóm lĩnh vực tăng trưởng kém nhất.

Những tháng vừa qua, hoạt động kinh tế chậm lại do biến thể Delta, cùng với lạm phát gia tăng lên gần 5% tại Mỹ trong quý 3/2021 đã đè nặng lên tâm lý nhà đầu tư.

Nhiều ý kiến cho rằng thế giới có thể đang chuyển từ phục hồi chính sách tiền tệ tạm thời sang chế độ lạm phát tăng dài hạn, đặc trưng bởi các cú sốc cung - khiến lạm phát cao hơn và làm giảm tốc độ tăng trưởng. Điều này cũng gây ra nhiều lo ngại về sự lặp lại khủng hoảng trong những năm 1970.

Chi phí đầu vào của các nhà sản xuất đã tăng lên mức chưa từng thấy trong nhiều thập kỷ. Ở nhiều quốc gia, người tiêu dùng đã phải chịu chi phí này, bằng chứng là lạm phát cao hơn. Trong khi đó, báo cáo lợi nhuận quý 3/2021 tại Mỹ cho thấy số lượng đề cập các vấn đề "chuỗi cung ứng" đạt mức kỷ lục, báo trước áp lực biên lợi nhuận tiềm ẩn và ảnh hưởng đến tăng trưởng doanh thu trong những tháng tới.

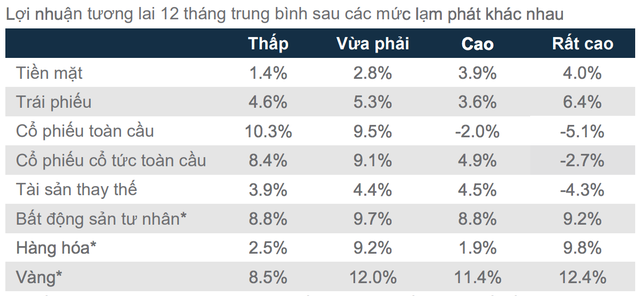

Báo cáo "Triển vọng Thị trường Toàn cầu: Lo ngại về lạm phát?" của Standard Chartered vừa công bố đã đưa ra các phân tích giúp nhà đầu tư cân nhắc về cách tốt nhất định vị danh mục đầu tư, trong trường hợp lạm phát tiếp tục tăng.

Nguồn: Bloomberg, Standard Chartered. Số liệu từ 1998 đến 2021. *Bắt đầu từ tháng 1/1977.

Báo cáo xem xét biến động của các loại tài sản khác nhau trong thời kỳ lạm phát gia tăng. Từ đó chỉ ra các chiến lược mà nhà đầu tư có thể xem xét sau các giai đoạn lạm phát "cao" và "rất cao".

Trong đó, mức lạm phát:

Thấp = CPI dưới 2%;

Vừa phải = CPI từ 2-3%;

Cao = CPI từ 3-4%;

Rất cao = CPI trên 4%.

Cổ phiếu:

Biến động tương đối của cổ phiếu sau khi lạm phát tăng phụ thuộc một phần vào điểm xuất phát. Cổ phiếu có xu hướng tăng mạnh hơn các loại tài sản khác, khi lạm phát tăng từ mức khởi điểm thấp (CPI dưới 2%).

Tuy nhiên, nếu xuất phát điểm của lạm phát đã cao hơn mức trung bình lịch sử, thì biến động của cổ phiếu có xu hướng bị ảnh hưởng. Hơn nữa, khi lạm phát đã ở mức cao/rất cao (CPI trên 3%), lợi nhuận cổ phiếu trong 12 tháng tiếp theo có xu hướng thấp hơn đáng kể so với lạm phát và các tài sản khác.

Lạm phát cao hơn và biến động hơn có thể dẫn đến bất trắc về khả năng đầu tư, phát triển và lập kế hoạch kinh doanh của doanh nghiệp. Trong khi các doanh nghiệp có quyền định giá mạnh có thể chuyển chi phí tăng thêm cho khách hàng, nhưng số khác chỉ có thể chuyển được một phần, nên biên lợi nhuận bị thu hẹp.

Lạm phát cao hơn dự kiến cũng có thể đẩy lãi suất chiết khấu cao hơn, ảnh hưởng tiêu cực đến giá trái phiếu và cổ phiếu. Các ngân hàng trung ương cũng có thể thắt chặt quá mức để đối phó với lạm phát cao hơn, do đó gây ra suy thoái - ảnh hưởng đến tăng trưởng doanh thu và lợi nhuận của doanh nghiệp.

Trong nhóm cổ phiếu, năng lượng và các ngành phòng thủ như y tế là những ví dụ điển hình về các lĩnh vực được hưởng lợi hoặc ít nhất là tránh được thiệt hại đáng kể do lạm phát. Ngược lại, các mặt hàng thiết yếu và tiện ích tiêu dùng thường là 2 trong số những lĩnh vực tăng trưởng kém nhất, vì họ khó tăng giá đủ mức để giảm bớt áp lực chi phí.

Trái phiếu:

Ngược lại, trái phiếu tăng tốt hơn cổ phiếu trong 12 tháng sau những tháng lạm phát cao, trong khi tổng lợi nhuận trung bình tương ứng với lạm phát. Mức lợi suất cao hơn có thể lý giải cho biến động này vì lợi suất trái phiếu sẽ điều chỉnh tăng lên để bù đắp cho lạm phát gia tăng.

Hành trình trong những thời kỳ lạm phát tăng này thường không suôn sẻ. Lợi suất tăng ban đầu sẽ ảnh hưởng đến giá trái phiếu trước khi những tác động tích cực của lợi suất tăng bắt đầu làm tăng tổng lợi nhuận trong 12 tháng.

Do đó, cho đến khi lạm phát đạt đỉnh, việc giảm đầu tư trái phiếu và giảm thời hạn danh mục đầu tư (thời gian đáo hạn bình quân) thông thường sẽ là một chiến lược hấp dẫn.

Tài sản hữu hình (bất động sản tư nhân, vàng và hàng hóa nói chung):

Dữ liệu cơ bản hàng tháng cho thấy sự phân bổ lợi nhuận của loại hình tài sản này rất đa dạng. Tuy nhiên, từ trước tới nay, những tài sản này đã được chứng minh là có khả năng phục hồi (tạo ra lợi nhuận thực dương) trong các thời kỳ lạm phát gia tăng và trung bình 12 tháng sau thời kỳ lạm phát tăng.

Điều này đặc biệt đúng trước những năm 2000. Do vậy, cần lưu ý rằng, vàng, vốn được coi là tài sản bảo vệ trước lạm phát hiệu quả, đôi khi tăng kém khi các ngân hàng trung ương trở nên quá cứng rắn và khiến lợi suất thực tăng vọt, thể hiện rõ trong giai đoạn rút kích thích năm 2013.