Nghịch lý của Dược Hậu Giang: Tăng trưởng gặp khó khi Bảo hiểm y tế ngày càng phổ biến

VCSC nhận định Dược Hậu Giang đang đối mặt với nhiều thách thức khi kênh phân phối OTC truyền thống cạnh tranh gay gắt và đang mất dần thị phần vào kênh bệnh viện.

Không tạo được khác biệt

Dự báo bối cảnh kênh OTC (phân phối qua nhà thuốc) đang cạnh tranh gay gắt, trong khi Dược Hậu Giang (DHG) thiếu tính khác biệt trong sản phẩm, Chứng khoán Bản Việt (VCSC) theo đó vừa điều chỉnh giảm khuyến nghị với cổ phiếu DHG xuống "kém khả quan", dự báo tốc độ tăng trưởng kép (CAGR) của lợi nhuận sau thuế giai đoạn 2017-2020 chỉ ở mức 3%/năm.

Cụ thể, VCSC chưa nhận thấy nhiều chuyển biến để DHG có thể vượt qua các khó khăn tại kênh OTC. Nếu trước đây, DHG đạt được thành công nhờ vào mạng lưới phân phối tốt nhất thị trường, thì đến hôm nay, tình hình kinh doanh các sản phẩm do Công ty tự sản xuất đã chững lại trong 4 năm qua. Về cơ bản, có 3 nguyên nhân dẫn đến sự đi xuống này:

Thứ nhất, mạng lưới phân phối của DHG đã bão hòa.

Thứ hai, kênh OTC (chiếm khoảng 90% doanh thu của công ty) đang mất thị phần vào kênh bệnh viện khi bảo hiểm y tế toàn dân ngày càng trở nên phổ biến.

Và cuối cùng, các công ty dược trong nước đang nỗ lực nhiều hơn trên kênh OTC vì phải cạnh tranh với hàng nhập khẩu có giá thấp hơn trong quá trình đấu thầu trong kênh bệnh viện, trong khi chưa có đủ công nghệ để thâm nhập các phân khúc cao cấp hơn tại kênh này.

Mặt khác, biên lợi nhuận gộp từ các sản phẩm DHG tự sản xuất dự báo sẽ giảm trong năm 2018 do giá API tăng mạnh.

"Biên lợi nhuận gộp của các sản phẩm do công ty tự sản xuất trong quý 1/2018 giảm 3,1 điểm % so với cùng kỳ năm ngoái xuống 53%. Vì chu kỳ tồn kho của DHG kéo dài khoảng 3,5 tháng, chúng tôi cho rằng tác động của việc giá API tăng sẽ mạnh hơn từ Quý 2/2018 trở đi vì giá API tại Trung Quốc chỉ mới bắt đầu tăng từ tháng 11/2017. Vì vậy, chúng tôi dự báo biên lợi nhuận gộp cả năm 2018 cho các sản phẩm do công ty tự sản xuất sẽ đạt 51,8%, giảm 3,5 điểm % so với năm 2017", VCSC cho hay.

Hỗ trợ chứng minh cho quan điểm trên, 3 tháng đầu năm DHG ghi nhận doanh thu thuần trong kỳ đạt 908,4 tỷ, chỉ tăng nhẹ 3% so với cùng kỳ năm ngoái. Mặt khác, giá vốn hàng bán tăng cao hơn nên lợi nhuận gộp đạt 378,4 tỷ đồng giảm 4,4% so với quý 1/2017.

Trở ngại về thuế

Một yếu tố khác tác động tiêu cực đến lợi nhuận của DHG là vấn đề về thuế. Trong quý 4/2017, cơ quan thuế đã ban hành quyết định về cách tính thuế mới cho DHG, khiến mức thuế dành cho Công ty tăng đáng kể.

Phía DHG cũng cho biết mức thuế quý 1/2018 theo báo cáo chưa được điều chỉnh theo quyết định này nhưng sẽ được điều chỉnh trong báo cáo tài chính 6 tháng đầu năm 2018.

Một thông tin đáng chú ý khác, mới đây DHG đã nộp hồ sơ xin nới 100% room ngoại lên UBCKNN. Và để chuẩn bị cho nới room, DHG sẽ phải từ bỏ hoạt động phân phối dược phẩm cho đối tác nước ngoài (MSD, Mega), và sản phẩm Eugica cũng như các mảng bao bì.

Nhìn nhận về vấn đề này, VCSC cho rằng DHG sẽ chấm dứt các hoạt động phân phối bên thứ 3 trong 6 tháng cuối năm để nới 100% room ngoại, song tác động của sự kiện này là không đáng kể. "Chúng tôi xin lưu ý rằng nhà đầu tư nước ngoài không được phép phân phối dược phẩm tại Việt Nam. Việc chấm dứt hoạt động phân phối bên thứ 3 sẽ ảnh hưởng đến doanh thu 2018 và 2019. Tuy nhiên, vì mảng này có biên lợi nhuận thấp nên ảnh hưởng đối với lợi nhuận của công ty sẽ không đáng kể", VCSC nhấn mạnh.

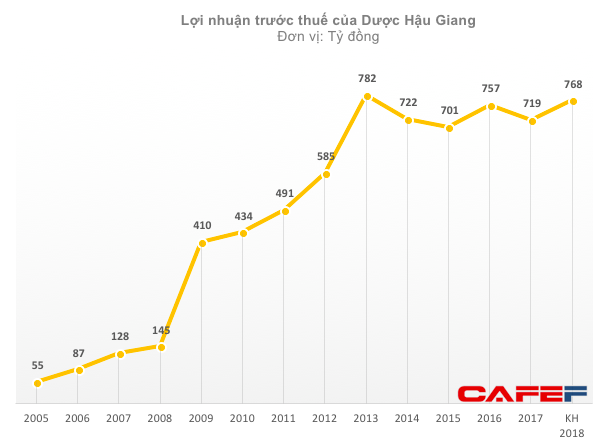

Về kế hoạch kinh doanh, tại ĐHĐCĐ năm 2018, DHG đã thông qua chỉ tiêu doanh thu thuần đạt 4.017 tỷ đồng, chỉ tương đương năm 2017. Tuy nhiên, lợi nhuận trước thuế sẽ tăng 6,7%, tương ứng đạt 768 tỷ đồng. Trong đó, doanh thu hàng sản xuất chiếm chủ yếu với 3.540 tỷ đồng, và có mức tăng trưởng hơn 13% so năm 2017. Ngược lại, do không được bán hàng của đơn vị khác nên khoản doanh thu hàng khác giảm tới 49%, xuống còn 476 tỷ đồng, và DHG cũng không còn khoản doanh thu dịch vụ trong năm nay.

Cổ phiếu DHG chững lại trong 1 năm nay sau khi tăng trưởng mạnh mẽ 2 năm trước đó.