Lợi nhuận của bộ ba Hoà Phát, Hoa Sen, Nam Kim đều lao dốc, đâu là lực đỡ của ngành thép trong 6 tháng cuối năm?

Các doanh nghiệp thép trong quý II ghi nhận lợi nhuận lao dốc mạnh vì giá bán trong khi chi phí tăng lên. Tuy nhiên, từ nay đến cuối năm, thị trường được cho là xuất hiện những yếu tố tích cực hơn.

Một quý buồn "thê thảm" với ngành thép

Tính đến thời điểm hiện tại, tất cả công ty thép niêm yết trên sàn chứng khoán đã công bố báo cáo tài chính với kết quả kinh doanh “thê thảm”, đúng như lời dự báo của "vua thép" Trần Đình Long đưa ra trước đó.

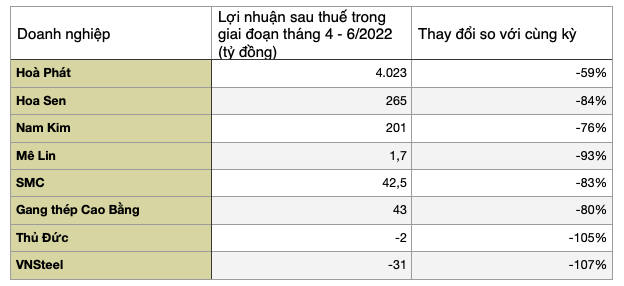

Hàng loạt công ty thép báo cáo lợi nhuận lao dốc. Hoà Phát, tập đoàn thép đứng đầu ngành, ghi nhận lợi nhuận sau thuế trong quý II giảm 59% so với cùng kỳ năm ngoái, xuống 4.023 tỷ đồng mặc dù doanh thu tăng nhẹ 6% lên gần 38.000 tỷ đồng.

Trong bộ 3 ông lớn ngành thép, Hoa Sen ghi nhận lợi nhuận sụt mạnh nhất, giảm tới 89% so với cùng kỳ năm ngoái trong giai đoạn từ tháng 4 đến tháng 6 (tương đương quý III theo niên độ tài chính của Hoa Sen) xuống 265 tỷ đồng, mặc dù doanh thu thuần chỉ giảm 6% xuống còn 12.177 tỷ đồng.

Thép Nam Kim cũng chứng kiến lãi ròng lao dốc 76% trong quý II xuống 201 tỷ đồng, trong khi doanh thu thuần tăng 3% lên 7.200 tỷ đồng.

Những công ty thép có quy mô nhỏ hơn như Gang thép Cao Bằng, SMC, Thép Mê Lin cũng đều ghi nhận lợi nhuận sau thuế giảm từ hơn 80-90%.

Thậm chí, với trường hợp của Tổng Công ty Thép Việt Nam, trong quý II báo lỗ 31 tỷ đồng, trái với kết quả lãi kỷ lục gần 627 tỷ đồng so với cùng kỳ năm ngoái. Doanh thu của công ty giảm 12% xuống khoảng 9.570 tỷ đồng.

Số liệu: BCTC của các công ty

Một điểm có thể dễ nhận thấy là mặc dù doanh thu của các công ty thép trong quý II không giảm quá mạnh, thậm chí, có công ty còn ghi nhận tăng nhẹ (Hoà Phát, Nam Kim) nhưng lợi nhuận lại tụt dốc rất sâu.

Có nhiều nguyên nhân khiến lợi nhuận của doanh nghiệp thép bị bào mòn lớn, trong đó, đóng góp đáng kể nhất là 2 yếu tố: Giá bán liên tục giảm và giá nguyên liệu đầu vào liên tục tăng.

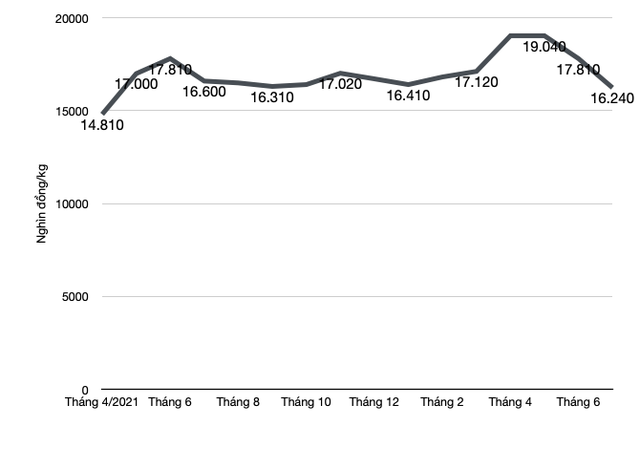

Trong nửa đầu năm 2022, diễn biến giá thép đi theo mẫu hình “cây thông Noel”. Tính từ đầu tháng 4 đến ngày 1/8, giá thép xây dựng Hoà Phát trải qua tới 11 lần giảm xuống khoảng 16 triệu đồng/tấn. Diễn biến này trái ngược so với hồi quý I khi giá thép thép liên tục tăng tới 7 lần từ mức 16,4 triệu đồng/tấn lên ngưỡng kỷ lục 19 triệu đồng/tấn.

Diễn biến giá thép xây dựng từ tháng 4/2021 đến tháng 7/2022 (Minh Khôi tổng hợp từ Steelonline)

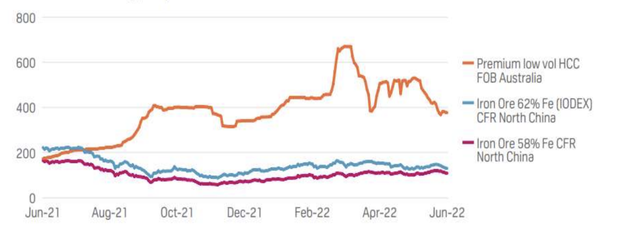

Trong khi đó, chi phí đầu vào liên tục tăng, đặc biệt là mặt hàng than đá, trong bối cảnh thế giới khủng hoảng năng lượng do cuộc xung đột Nga - Ukraine bắt đầu từ cuối tháng 2.

Giá than HCC liên tục lập đỉnh trong 6 tháng đầu năm 2022, đạt 670 USD, tăng 96% so với tháng 12/2021.

Diễn biến giá than, quặng quặng sắt từ tháng 6/2021 đến tháng 6/2022. Nguồn: S&P Global Commodity Insights

Đây cũng là nguyên nhân chính dẫn đến giá thành sản xuất của Hòa Phát trong quý II tăng mạnh.

Giá vốn hàng bán của Hòa Phát trong quý này tăng 31% so với quý II/2021 trong khi doanh thu chỉ tăng 6%.

Các lệnh trừng phạt của Châu Âu và Mỹ áp đặt lên Nga gây gián đoạn chuỗi cung ứng toàn cầu, cùng với giá xăng dầu cao làm tăng chi phí vận chuyển. Cước vận chuyển và xuất khẩu của Hòa Phát quý này tăng 205 tỷ đồng, tương ứng tăng 61% so với quý II/2021, kéo theo chi phí bán hàng tăng mạnh ở mức 79%.

Giá thép toàn cầu trải qua nhiều nhịp điều chỉnh giảm từ giữa quý 2/2022. Lạm phát tại Mỹ và Châu Âu gây xói mòn sức mua của người tiêu dùng. Cùng với đó, chính sách "Zero Covid" của Trung Quốc khiến cho nhu cầu thép tại các thị trường xuất khẩu chủ lực của Hòa Phát bị thu hẹp lại. Cầu thép trong nước cũng giảm do ảnh hưởng bởi xu hướng chung, đặc biệt là thép cuộn cán nóng (HRC).

Theo số liệu của Hiệp hội Thép Việt Nam, Sản xuất thép cuộn cán nóng đạt 614.177 tấn, giảm 4,19% so với tháng 5/2022 nhưng tăng 2,6% so với cùng kỳ năm 2021. Bán hàng đạt 486.877 tấn, giảm 17,78% so với tháng

5 và giảm 18,9% so với cùng kỳ 2021.

Giá bán thép giảm trong khi giá thành cao làm chi phí dự phòng giảm giá hàng tồn kho phải trích lập ở mức rất lớn là 575 tỷ đồng. Đây là nguyên nhân thứ hai làm tăng giá vốn hàng bán và giảm biên lợi nhuận gộp của Hòa Phát từ 33% quý II/2021 xuống còn 18% trong quý II/2022.

Tăng trưởng của nền kinh tế Trung Quốc là trọng tâm của nền kinh tế thế giới và đặc biệt là ngành thép - bởi vì nước này sản xuất và sau đó tiêu thụ một nửa tổng lượng thép được tạo ra.

Hiện tại, cả nền kinh tế và nền công nghiệp đều đang chững lại. Theo S&P Global Commodity Insights, tiêu thụ thép thô của Trung Quốc đã giảm 14% trong tháng 5 so với năm ngoái do ảnh hưởng một phần của vấn đề là cách tiếp cận không khoan nhượng của chính phủ đối với Covid. Các vụ đóng cửa đại dịch liên tiếp đã làm ngưng trệ hoạt động thương mại nói chung và làm tê liệt hoạt động xây dựng.

Cục Thống kê Quốc gia cho thấy đầu tư vào bất động sản ở Trung Quốc trong 5 tháng đầu năm nay đã giảm 4% so với một năm trước đó và doanh số bán nhà theo số lượng giảm 34% so với cùng kỳ năm ngoái.

Theo VSA, năm 2021, sự phục hồi sau cú sốc đại dịch trở nên mạnh mẽ hơn dự kiến ở nhiều khu vực, bất chấp các vấn đề về chuỗi cung ứng và làn sóng COVID vẫn tiếp diễn.

Tuy nhiên, sự giảm tốc mạnh hơn dự đoán ở Trung Quốc đã dẫn đến tăng trưởng nhu cầu thép toàn cầu thấp hơn trong năm 2021. Đối với năm 2022, triển vọng không chắc chắn. Kỳ vọng về sự phục hồi tiếp tục và ổn định sau đại dịch đã bị lung lay, bởi cuộc chiến ở Ukraine và lạm phát gia tăng.

Nhìn vào vào con số sản lượng - tiêu thụ thép Việt Nam trong nửa đầu năm 2022 có thể thấy mức độ ảnh hưởng của nhu cầu trong nước và thế giới tác động thế nào đến ngành.

Theo VSA, sản lượng - tiêu thụ thép thô trong nửa đầu năm đạt lần lượt 11,3 - 10,8 triệu tấn giảm 4% - 6% so với cùng kỳ năm ngoái. Trong đó, xuất khẩu giảm tới 62% xuống còn 407 nghìn tấn.

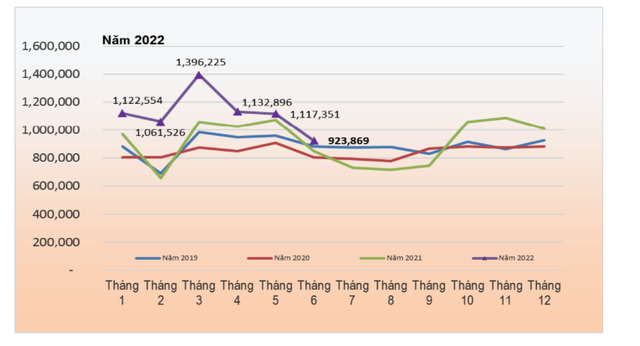

Sản lượng các sản phẩm thép thành phẩm tiếp tục xu hướng giảm trong tháng 6. Điển hình là thép xây dựng khi sản lượng chỉ đạt gần 924.000 tấn, giảm lần lượt so với tháng 5 là 16% và giảm 8,6% so với tháng 6/2021.

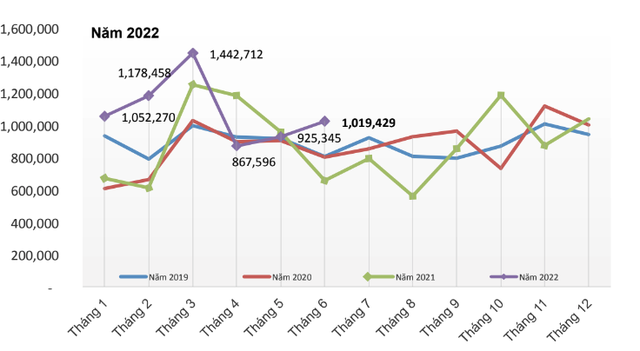

Biểu đồ sản xuất thép xây dựng từ năm 2019-2022. Nguồn VSA

Giá nguyên vật liệu giảm liên tục từ cuối tháng 4 đến nay khiến thị trường chững lại. Nhà phân phối tìm cách giảm tồn kho, chỉ mua loại và lượng hàng cần thiết đáp ứng nhu cầu của khách hàng. Nhà máy tìm thêm thị trường xuất khẩu và đẩy mạnh xuất khẩu (Campuchia, Hong Kong, Canada, Mỹ...).

Điều này thể hiện ở con số xuất khẩu thép xây dựng trong tháng 6 tăng tới 23% so với cùng kỳ năm ngoái lên 190.567 tấn. Dẫu vậy, con số này chỉ chiếm khoảng 19% trong cơ cấu thị trường tiêu thụ.

Đa phần các nhà máy đều trong tình trạng khó khăn do hàng tồn kho giá cao. Mức độ cạnh tranh giữa các nhà máy ngày càng khốc liệt về giá bán và xâm lấn thị phần của nhau.

Sản xuất tôn mạ kim loại và sơn phủ màu của các thành viên VSA đạt 340.458 tấn, giảm 20,96% so với tháng 5, và giảm 32,8% so với cùng kỳ năm 2021.

Triển vọng bất ổn và những lực đỡ cho thị trường thép cuối năm

Tháng 7 dương lịch vừa kết thúc cũng là tháng 7 âm lịch - tháng cô hồn bắt đầu. Với ngành thép thời điểm này không chỉ có tác động xấu về mặt "tâm linh" do tâm lý “kiêng” xây nhà vào tháng cô hồn, mà còn chịu ảnh hưởng bởi yếu tố thời tiết. Tháng 7 ở miền Bắc là tháng ngâu, thời tiết thường có mưa nhiều, khiến tiến độ các công trình bị cản trở.

Bên cạnh đó, lạm phát và suy thoái kinh tế thế giới cũng là yếu tố rủi ro mà ngành thép đang phải đối mặt. Lạm phát khiến người tiêu dùng co tiêu dùng lại. Trong đó, xây dựng là một trong những khoản được cắt giảm đầu tiên bởi người dân vẫn phải ưu tiên nhu cầu ăn, mặc. Điều này tác động trực tiếp đến tình hình xuất khẩu của Hoà Phát và ngành thép nói chung.

Đồng thời, lạm phát cũng ảnh hưởng trực tiếp đến chi phí sản xuất của doanh nghiệp thép khi 60 - 70% nguyên liệu phụ thuộc vào nhập khẩu.

Thế nhưng, ở góc độ tích cực hơn, thị trường thép những tháng cuối năm vẫn có những yếu tố được coi là lực đỡ khá vững.

Vốn đầu tư trực tiếp từ nước ngoài đang có xu hướng tăng lên trong 6 tháng đầu năm, ước đạt hơn 10 tỷ USD, tăng 8,9% so với cùng kỳ năm trước. Đây là mức vốn thực hiện cao nhất của 6 tháng đầu năm trong vòng 5 năm qua.

Một yếu tố quan trọng khác là giá nguyên liệu để sản xuất thép đang có xu hướng giảm dần. Giá than sau khi tăng 96% từ hơn 340 USD (T12/2021) và đạt đỉnh ở mức 670 USD tháng 3, 530 USD vào tháng 5, đến cuối tháng 6 đã quay đầu giảm 64% về mốc 243 USD/tấn. Giá quặng sắt giảm xuống chỉ còn dưới 100 USD/tấn.

“Biên lợi nhuận của quý III/2022 có thể sẽ vẫn tiếp tục thấp do ảnh hưởng của chu kỳ nguyên vật liệu tồn kho mua từ quý II. Tuy nhiên giá nguyên liệu hạ nhiệt trong quý III sẽ được phản ánh vào giá thành và góp phần cải thiện biên lợi nhuận của quý IV/2022”, Hoà Phát cho biết.

Giá bán thép xây dựng vẫn đang tiếp tục có những nhịp điều chỉnh giảm trong tháng đầu quý III/2022, tuy nhiên biên độ giảm giá đã co lại dần từ 300 đồng xuống còn 100-150 đồng, mức độ giảm mỗi nhịp từ 1,7% xuống còn 0,6%.

Áp lực từ lạm phát của nền kinh tế toàn cầu dấy lên kỳ vọng về việc Trung Quốc sẽ nới lỏng chính sách "Zero Covid", cùng với yếu tố thời tiết thuận lợi cho ngành xây dựng (thông thường kể từ tháng 9 hàng năm) là những yếu tố khả quan sẽ làm nhu cầu tiêu thụ thép xây dựng thế giới cao trở lại vào quý IV năm nay. Cầu thép trong nước thông thường cũng tăng vào quý 4 hàng năm do yếu tố mùa vụ.

Nhìn vào số liệu tiêu thụ thép xây dựng trong tháng 6 có thể thấy, xu hướng bán hàng bắt đầu có dấu hiệu phục hồi, nhất là mảng xuất khẩu.

Biểu đồ bán hàng thép xây dựng năm 2019-2022. (Nguồn: VSA)

Mặc dù sản lượng tiêu thụ nội địa trong 6 tháng đầu năm 2022 của HRC thấp hơn so với thép xây dựng, về dài hạn, HRC vẫn là sản phẩm còn dư địa lớn.

Tổng nhu cầu HRC trong nước hiện nay đang khoảng 12 triệu tấn/năm với mức tăng trưởng bình quân từ 10-20%, trong khi năng lực sản xuất HRC trong nước mới đạt 70% nhu cầu này, phần còn lại vẫn phụ thuộc vào nguồn nhập khẩu.