Hết cơ cấu lại thời hạn trả nợ, nợ xấu sẽ ra sao?

Sau 30/6/2022, Thông tư 14/2021 sửa đổi một số điều Thông tư 01/2020 của Ngân hàng Nhà nước chính thức hết hiệu lực và gần như 100% là không có khả năng sẽ kéo dài thêm.

Thông tin do ông Nguyễn Văn Du, Quyền Chánh thanh tra, cơ quan Thanh tra, giám sát Ngân hàng Nhà nước (NHNN) trao đổi, trả lời Diễn đàn Doanh nghiệp.

Gần như không có khả năng cơ quan quản lý sẽ xem xét kéo dài Thông tư 14 (ảnh: BIDV)

"Ngân hàng sẽ hạ giá và hạ giá bán tài sản thu hồi nợ"

Trả lời Diễn đàn Doanh nghiệp, ông Du cho rằng trong tình hình hiện nay, khó có khả năng Thông tư 14/2022 sẽ kéo dài thêm sau thời gian chấm dứt hiệu lực 30/6/2022.

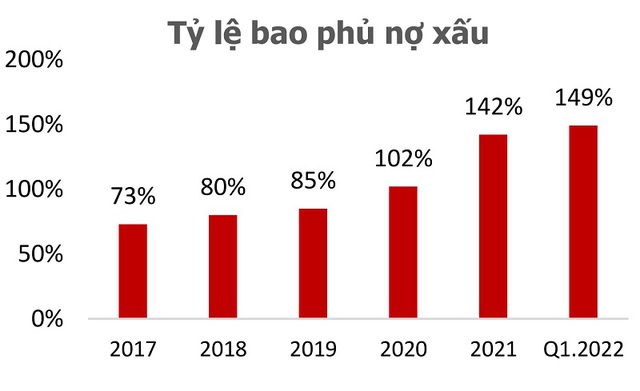

Ngoài ra, ông cũng khẳng định rằng việc NHNN không xem xét kéo dài thời gian thực hiện Thông tư này, vì nợ xấu tuy có áp lực tăng lên, có sự quan ngại nhưng vẫn trong tầm kiểm soát. Đặc biệt là có nhiều ngân hàng thương mại (NHTM) đã trích lập dự phòng vượt hơn cả lộ trình tới hết 2023 theo quy định tại Thông tư, có ngân hàng trích lập dự phòng rủi ro lên tới 100% với tỷ lệ bao phủ nợ rất cao, cho thấy sự sẵn sàng của nhiều tổ chức để ứng phó với diễn biến nợ xấu khi thời hạn cơ cấu lại các khoản nợ không còn nữa.

Số liệu từ NHNN cho biết, trong 4 tháng đầu năm nay, hệ thống ngân hàng tiếp tục xử lý được 54.900 tỷ đồng nợ xấu, tỷ lệ nợ xấu nội bảng đến cuối tháng 4/2022 ở mức 1,58% là kết quả tích cực.

Trước đó, tại kỳ họp Quốc hội, Thống đốc NHNN Nguyễn Thị Hồng báo cáo nêu rõ, dù quá trình nợ xấu 5 năm qua theo Nghị quyết 42 là rất tích cực, song việc xử lý nợ xấu cũng còn nhiều hạn chế, khó khăn xuất phát từ công tác thực thi, phối hợp triển khai, hướng dẫn từ các bộ, ngành và địa phương. Đặc biệt, về tiêu chuẩn thẩm định giá khoản nợ xấu, về việc thực hiện quyền thu giữ tài sản đảm bảo.

(Nguồn: FiinGroup và Agriseco Research tổng hợp, tính toán)

Ngoài ra, còn một số tổ chức tín dụng chưa chủ động, tích cực phối hợp với chính quyền địa phương, cơ quan công an, tòa án các cấp để nhận được sự hỗ trợ tốt nhất khi áp dụng Nghị quyết 42.

Thống đốc cũng cho biết còn có những khách hàng không có ý thức tự giác, trốn tránh trả nợ, không bàn giao tài sản đảm bảo, chống đối, tạo ra các tranh chấp khác liên quan đến tài sản đảm bảo để khởi kiện ra tòa làm kéo dài thời gian xử lý tài sản đảm bảo.

Nghị quyết 42 theo quy định sẽ chấm dứt hiệu lực vào ngày 15/8, song đã được Quốc hội cho phép kéo dài thí điểm, áp dụng đến hết 2023, tạo điều kiện tiến đến Luật hóa xử lý nợ xấu.

> Fed tăng lãi suất "giật mình", Phó Thống đốc NHNN nói gì về lạm phát và tỷ giá?

> Xử lý nợ xấu (Bài 2): Ngân hàng gặp khó trong thực hiện Nghị quyết 42 ra sao?

Tuy vậy, việc kéo dài Nghị quyết 42 cũng không hẳn đồng nghĩa các ngân hàng đã được giữ lại “thượng phương bảo kiếm” để xử lý nợ xấu tối ưu. Ông Nguyễn Văn Du, quyền Chánh Thanh tra Cơ quan Thanh tra giám sát NHNN cũng cho biết thêm, mặc dù Nghị quyết 42 về xử lý nợ xấu đã tạo cơ sở pháp lý để các tổ chức tín dụng có thể xử lý nợ xấu tốt hơn trong thời gian qua, nhưng trong Nghị quyết 42 vẫn có một số biện pháp chưa phát huy hết hiệu quả. Hiện tượng các tổ chức tín dụng và sàn VAMC gặp khó khăn trong xử lý nợ xấu, theo ông Du là do quá khứ đã định giá quá cao và đây cũng là thời điểm không thuận lợi để phát mãi tài sản, bán nợ xấu dễ dàng.

Dù vậy, các ngân hàng vẫn đã và đang ráo riết rao bán, phát mãi tài sản hàng loạt để xử lý, thu hồi nợ. “Ngân hàng sẽ hạ giá, hạ giá và điều chỉnh cho đến khi giá thấp hơn, chạm đến nhu cầu người mua”, ông Du nhận định.

Nợ xấu đang gia tăng

Một chuyên gia cho rằng việc các ngân hàng ráo riết phát mãi các tài sản thế chấp bảo đảm khoản vay không có khả năng trả nợ với giá trị hàng nghìn tỷ, bên cạnh đó cũng rao bán cả những khoản nợ vay tiêu dùng vài triệu đồng; với danh sách tích cực trên thị trường mua bán nợ trong năm trước lẫn năm nay có cả nhóm Big 4 Vietcombank , BIDV, Agribank, VietinBank, tới các NHTM ở top cạnh tranh hoặc nhóm “chiếu dưới” quy mô nhỏ hơn như Sacombank, ACB, Eximbank, VIB… cho thấy dù đã trích lập dự phòng rủi ro tỷ lệ cao hoặc thậm chí dồn lại, thì nhu cầu bán nợ để giải phóng áp lực tăng vọt nợ xấu hậu 30/6/2022 với mọi tổ chức là có thật.

Ngoài ra, với lãi suất huy động đang mỗi ngày mỗi tiến về hướng thiết lập một mặt bằng mới dù NHNN đang nỗ lực giữ nguyên lãi suất điều hành, hễ nợ xấu còn tồn đọng thì nhà băng còn “chôn vốn" trong khối tài sản, giấy tờ có giá, ngân hàng càng suy giảm chất lượng tài sản.

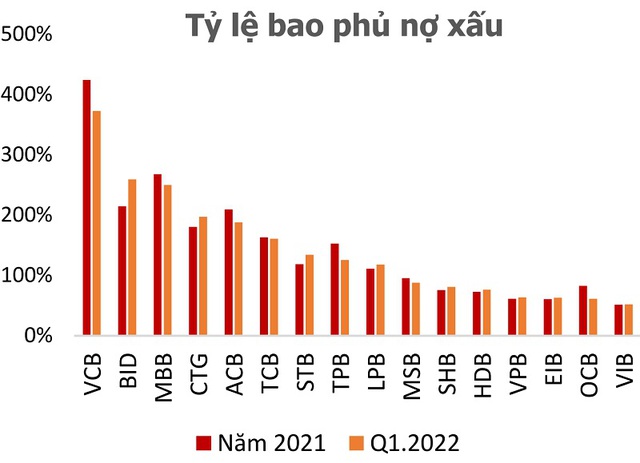

(Nguồn: FiinGroup, Agriseco Research tổng hợp, tính toán)

Theo thống kê của Diễn đàn Doanh nghiệp, tương ứng với thị phần tín dụng, nhóm Big 4 đang nắm giữ khối tài sản, giấy tờ có giá trong đó chiếm giá trị đa phần là bất động sản dẫn đầu hệ thống. 2/4 tổ chức với tổng tài sản rất lớn, đã giữ được “nợ xấu” đẹp và tỷ lệ trích lập dự phòng cao. Cụ thể như Vietcombank tại cuối 2021 có tỷ lệ bao phủ nợ xấu nội bảng (LLR) cao kỷ lục, đạt 424% và duy trì trên mức 400% đến cuối quý I/2022. Hay BIDV đã trích đủ 100% dự phòng rủi ro cho dư nợ cơ cấu theo các Thông tư 01; 03;14 của NHNN, sớm hơn 2 năm so với yêu cầu của NHNN cũng tại cuối 2021 với LRR riêng khối NHTM thời điểm 31/12/2021 đạt 235%. BIDV thậm chí còn vượt lên Vietcombank về trích lập dự phòng rủi ro xét về giá trị trong quý I/2022.

Tuy nhiên, cũng phải lưu ý rằng mặc dù NHNN đã yêu cầu các tổ chức kiểm soát chặt chẽ hoạt động cho vay để hạn chế nợ xấu mới phát sinh, song tính đến hết quý I/2022, theo BCTC của nhiều ngân hàng, nợ xấu đã tăng lên.

Điển hình như ở VietinBank, tại quý I/2022, ngân hàng đã trích dự phòng mạnh tay nhưng tương ứng, nợ xấu cũng tăng mạnh. Tổng nợ xấu nội bảng của VietinBank cuối 31/3/2022 đã lên mức 15.321,5 tỷ đồng, tăng 71,1% so với cùng kỳ năm ngoái. Trong đó, Nợ nhóm 3 - Nợ dưới tiêu chuẩn tăng 248,3% so với cùng kỳ lên mức 6.232,4 tỷ đồng; Nợ nhóm 4 - Nợ nghi ngờ tăng 29,6% là 1.993,6 tỷ đồng; Nợ nhóm 5 - Nợ có khả năng mất vốn tăng 26,1% ghi nhận 7.095,5 tỷ đồng. Ngay cả Nợ nhóm 2 - Nợ cần chú ý của VietinBank cũng tăng 245,9% tương ứng 13.544 tỷ đồng.

Hay ở khối NHTM tư nhân, thống kê cho thấy một loạt các ngân hàng cũng đang có tỷ lệ nợ xấu tăng cao trong quý I/2022 so với đầu năm. Dẫn đầu hệ thống ở cả khối quốc doanh và tư nhân, VPBank ghi nợ xấu mức 4,83% với tổng giá trị 18.094 tỷ đồng. VietBank có tỷ lệ nợ xấu cao thứ hai với 4,34%. Còn NCB có tỷ lệ nợ xấu 3,73%, tổng nợ xấu của ngân hàng tăng 21%, đứng thứ 3 từ cao xuống trong nhóm nợ xấu trên 3%.

Nhóm nợ xấu dưới 3% có tỷ lệ tăng trong kỳ so với đầu năm thì gọi tên PGBank, Vietcapital, VIB, OCB, SaigonBank, AnBinh Bank, Kienlongbank…

Và áp lực vẫn còn phía trước...

(Nguồn: FiinGroup và Agriseco Research tổng hợp, tính toán)

Hiện chưa kết thúc quý II và các ngân hàng chưa có báo cáo tài chính quý II/2022 cũng như bán niên 2022, nhưng một chuyên gia cho rằng với sự chấm dứt hiệu lực của Thông tư 14, trong khi Nghị quyết 42 được kéo dài đi kèm là vẫn sẽ có hạn chế như đã từng tồn tại, nợ xấu ngân hàng ở quý này chắc chắn sẽ tăng lên.

"Cần lưu ý rằng nợ xấu còn có thể đến từ khó khăn của khối bất động sản và các lĩnh vực, ngành có liên quan khi thị trường bất động sản đang có dấu hiệu chững thanh khoản, mặt khác thị trường trái phiếu khó huy động phát hành nợ và phát huy chức năng đảo nợ", vị chuyên gia nói.

Theo TS. Cấn Văn Lực, Kinh tế trưởng BIDV, áp lực nợ xấu với hệ thống khá cao và do có độ trễ, nợ xấu nội bảng được dự báo có thể lên mức 2,3-2,5% và nợ xấu gộp sẽ khoảng 6% trong năm 2022, tăng lên so với nửa đầu năm nay; thậm chí có thể còn ở mức cao hơn từ năm 2024.

Còn nhớ trong một báo cáo vào tháng 3/2022, đánh giá về ngành ngân hàng dựa trên dữ liệu tại nửa tháng 3, Fitch Ratings cho rằng tỷ lệ nợ xấu của các ngân hàng ở Việt Nam được báo cáo thấp hơn thực tế và do các khoản dự phòng tín dụng bổ sung đối với các khoản vay có vấn đề được tính vào, nên khoảng cách vốn có thể còn rộng hơn.

Các chuyên gia Fitch Ratings ước tính hệ thống ngân hàng sẽ cần thêm vốn bổ sung lên tới 10,7 tỷ USD (2,9% GDP) để đảm bảo khoản dự phòng rủi ro cho vay bù đắp thiệt hại có thể xảy ra từ tất cả khoản vay có vấn đề, đồng thời duy trì hệ số CAR ở mức 10%.

Tuy vậy, phần lớn các tổ chức, CTCK trong nước vẫn đánh giá về triển vọng kinh doanh tích cực của các ngân hàng vào nửa cuối năm dựa trên kỳ vọng tăng trưởng tín dụng cao để đáp ứng nhu cầu vốn của nền kinh tế. Cùng với đó, việc NHNN đang tìm cách bịt các “lỗ rò” cho vay các lĩnh vực có tính đầu cơ, rủi ro, cho vay “sân sau”... cũng được đánh giá sẽ góp phần kiểm soát, hạn chế nợ xấu mới phát sinh.