HDBank sẽ mua tối đa 30% cổ phần của một công ty chứng khoán

HDBank dự kiến tổng giá trị đầu tư là tối đa 800 tỷ đồng.

Ngân hàng TMCP Phát triển TP.HCM (HDBank) vừa công bố Nghị quyết của Hội đồng quản trị về việc thông qua phương án mua cổ phần của Công ty Cổ phần Chứng khoán HD (HDS).

Cụ thể, HDBank muốn đầu tư tối đa 30% vốn điều lệ của HDS. Tổng giá trị đầu tư dự kiến là tối đa 800 tỷ đồng. Thời gian thực hiện trong 12 tháng kể từ ngày được NHNN chấp thuận việc góp vốn mua cổ phần.

Trước đó, tại Đại hội đồng cổ đông thường niên năm 2023, ngân hàng đã thông qua kế hoạch góp vốn mua cổ phần công ty chứng khoán để công ty đó trở thành công ty con của HDBank. Theo HDBank, việc đầu tư vào công ty chứng khoán có thể giúp HDBank mở rộng và khai thác hiệu quả hơn nữa tệp khách hàng hiện hữu thông qua cung cấp các dịch vụ như tư vấn phát hành, tư vấn tài chính, tái cấu trúc doanh nghiệp,…Ngoài ra, HDBank còn có cơ hội bán chéo sản phẩm, cung cấp dịch vụ thu chi hộ,…từ đó gia tăng doanh thu và lợi nhuận cho ngân hàng. Điều kiện công ty trong lĩnh vực chứng khoán mà HDBank tham gia góp vốn là có vốn điều lệ trên 1.000 tỷ đồng và có lợi nhuận trong 3 năm liên tiếp gần nhất.

Chân dung Công ty Cổ phần Chứng khoán HD

HDS hiện có vốn điều lệ 1.023 tỷ đồng. Công ty này tiền thân là Công ty Cổ phần Chứng khoán Phú Gia được thành lập năm 2006. Tại ĐHĐCĐ thường niên năm 2023, HDS đã thông qua phương án cổ phần cho cổ đông hiện hữu và chào bán cổ phần riêng lẻ cho nhà đầu tư chiến lược để tăng vốn điều lệ. Trong đó, công ty dự kiến chào bán 20,46 triệu cổ phần cho cổ đông hiện hữu để tăng vốn điều lệ lên 1.227,6 tỷ đồng. Đồng thời, đại hội cũng thông qua phương án chào bán 52,24 triệu cổ phiếu riêng lẻ cho nhà đầu tư chiến lược là tổ chức tín dụng.

Tuy nhiên tháng 9 mới đây, công ty này đã lấy ý kiến cổ đông bằng văn bản, thông qua việc dừng triển khai và hủy bỏ các phương án chào bán cổ phần để tăng vốn điều lệ cho HDS như kế hoạch trình tại ĐHĐCĐ 2023.

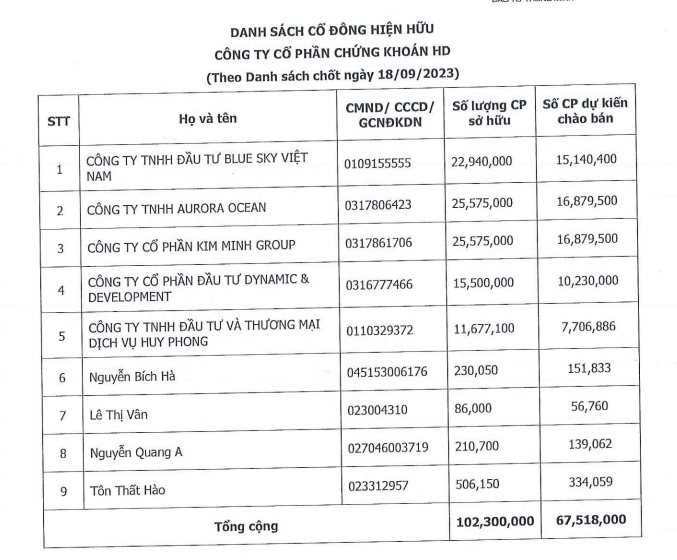

Trong đợt lấy ý kiến này, HDS cũng thông qua phương án chào bán hơn 67,5 triệu cổ phần cho cổ đông hiện hữu (nhiều hơn so với phương án cũ). Ngày 3/10, HĐQT HDS đã có nghị quyết triển khai phương án phát hành, giá chào bán cho cổ đông hiện hữu là 15.000 đồng/cp. Thời gian dự kiến thực hiện trong quý 4/2023 và quý 1/2024 và sau khi được Ủy ban CHứng khoán Nhà nước (UBCK) chấp thuận.

Trong cơ cấu cổ đông của HDS tính đến ngày 18/9/2023, Công ty TNHH Aurora Ocean và Công ty Cổ phần Kim Minh group là các cổ đông lớn nhất, đều sở hữu 25% vốn điều lệ. Bên cạnh đó, Công ty TNHH Đầu tư Blue Sky Việt Nam sở hữu 22,4%. Công ty Cổ phần đầu tư Dynamic & Development sở hữu 15,1%. Công ty TNHH Đầu tư và thương mại dịch vụ Huy Phong sở hữu 11,4%.

Được biết, trước đó, Công ty TNHH Đầu tư Blue Sky Việt Nam là cổ đông lớn nhất sở hữu tới 72,42%. Tuy nhiên hồi tháng 8 vừa qua, Công ty này đã chuyển nhượng hơn 51,5 triệu cổ phần tại HDS, hạ sở hữu xuống còn 22,42% vốn điều lệ. Hai pháp nhân nhận chuyển nhượng số cổ phiếu nói trên là Công ty TNHH Aurora Ocean (25%) và CTCP Kim Minh Group (25%).

6 tháng đầu năm 2023, lợi nhuận trước thuế của HDS đạt 177 tỷ đồng, thấp hơn 5 tỷ so với cùng kỳ năm ngoái. Tổng tài sản của công ty đạt 3.195 tỷ đồng, giảm hơn 1.000 tỷ so với đầu năm. Trong năm nay, HDS đã thực hiện chia trả cổ tức bằng tiền mặt tỷ lệ 55% theo 2 đợt cho cổ đông. Trong đó, đợt 1 tỷ lệ chi trả là 30% , đợt 2 tỷ lệ chi trả 25%.

HDS đang có kế hoạch thay đổi địa điểm Trụ sở chính từ Số 58 Nguyễn Đình Chiều, Phường Đakao, Quận 1, TP. Hồ Chí Minh về Số 23A-B Nguyễn Đình Chiểu, Phường Đakao, Quận 1, TP. HCM để đáp ứng nhu cầu cho sự phát triển lâu dài.