Cược nhầm cửa và cái giá phải trả của công ty dầu hàng đầu Mỹ

Tình thế này sẽ buộc công ty dầu hàng đầu Mỹ phải cắt giảm sâu nhân viên và các dự án.

Các nhà đầu tư Phố Wall thậm chí còn bắt đầu lo ngại về khoản cổ tức từng bất khả xâm phạm tại Exxon Mobil – được coi là công ty giá trị nhất thế giới thế kỷ 20 dựa trên quy mô toàn cầu, sự mở rộng không ngừng và kiểm soát tài chính nghiêm ngặt.

Exxon vượt qua hàng loạt trở ngại trong thập kỷ trước và dưới thời giám đốc điều hành Darren Woods, công ty muốn tìm lại vị thế trong quá khứ bằng cách đặt cược mạnh tay vào các mỏ dầu đá phiến ở Mỹ, đường ống đẫn dầu, sản phẩm tinh chế và nhựa. Exxon Mobil còn đầu tư vào dầu khí ngoài khơi Guyana, nơi công ty phát hiện trữ lượng lên tới 8 triệu thùng dầu, tương đương 6 năm sản lượng với tốc độ khai thác hiện tại.

Tuy nhiên, năng lực của Exxon trong việc tài trợ cho sự mở rộng toàn cầu như vậy không còn chắc chắn. Năm nay, Exxon vay 23 tỷ USD để trang trải các chi phí, gần gấp đôi so với dư nợ hiện có. Tháng 7, công ty ghi nhận lần lỗ quý liên tiếp đầu tiên. Theo Refinitiv, Exxon năm nay có thể lỗ tới 1,86 tỷ USD, không bao gồm việc bán hoặc bút toán giảm giá trị tài sản.

Nguy cơ thiếu khoảng 48 tỷ USD trong năm 2021 được tính dựa trên lượng tiền mặt sử dụng cho các hoạt động, cam kết chi trả cho cổ đông và chi phí cho những chương trình mở rộng khổng lồ Exxon đã lên kế hoạch. Công ty đang bắt tay vào đánh giá toàn cầu về những nơi có thể cắt giảm chi phí và giới phân tích tin rằng cắt cổ tức – từng được coi là điều không thể tưởng tượng được – đang dần thành hiện thực.

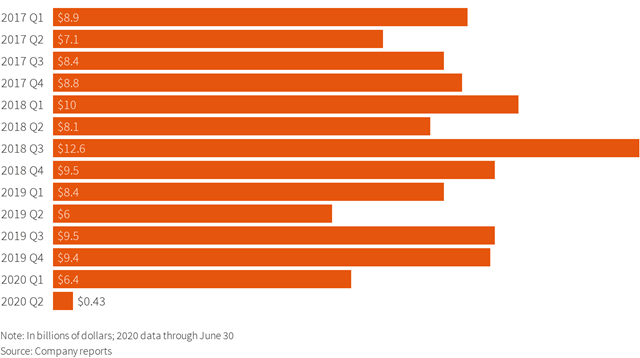

Dòng tiền của Exxon Mobil qua các quý. Đơn vị: tỷ USD.

Đánh giá việc làm, cắt giảm lợi ích

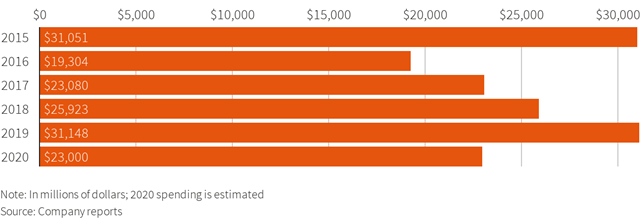

Lực cầu cùng giá dầu giảm mạnh trong năm nay ảnh hưởng đến kế hoạch của Woods như chi ít nhất 30 tỷ USD mỗi năm cho đến năm 2025 để hồi sinh sản xuất và lợi nhuận bằng mở rộng hoạt động xử lý dầu, hóa chất và sản xuất, đồng thời giữ vai trò chỉ huy trong ngành dầu đá phiến Mỹ và khí thiên nhiên hóa lỏng (LNG) – những thị trường trước đó có vẻ hứa hẹn.

Thay vào đó, Woods phải chuẩn bị cho Exxon hoạt động trong một thế giới lực cầu dầu, khí đốt và nhựa đều suy yếu. Công ty đã bị loại khỏi chỉ số Dow Jones gồm các công ty công nghiệp hàng đầu Mỹ sau 92 năm. Công ty đang đánh giá nghiêm ngặt lên tới 10% nhân viên tại Mỹ, có thể đẩy hàng nghìn người vào tình trạng thất nghiệp, và cân nhắc xóa bỏ phúc lợi nghỉ hưu hào phóng – yếu tố khiến nhân viên tại đây có thâm niên trung bình 30 năm.

Người phát ngôn Exxon Casey Norton nói chi tiết cắt giảm chi phí sẽ được công bố đầu năm sau.

“Chúng tôi vẫn giữ vững cam kết với các ưu tiên phân bổ vốn – đầu tư trong các dự án ngành có lợi thế, trả nợ và cổ tức, duy trì một bảng cân đối mạnh mẽ”.

Theo Norton, công ty đang đánh giá các dự án nhằm “tối ưu hóa hiệu quả và tiết kiệm chi phí nhằm giúp chúng tôi có vị thế tốt nhất” khi thị trường năng lượng cải thiện.

Giá dầu đã giảm 35% kể từ đầu năm do lực cầu suy yếu vì ảnh hưởng của đại dịch Covid-19. BP, Royal Dutch Shell, Total, Repsol và nhiều công ty khác phải giảm hàng tỷ USD khỏi giá trị sổ sách các tài sản dầu và khí đốt, điều Exxon cũng đang có ý định thực hiện.

Các công ty dầu lớn tại châu Âu còn đưa năng lượng tái tạo và điện vào danh mục đầu tư, phòng hộ trường hợp lực cầu dầu và khí đốt giảm mãi mãi. BP dự kiến vào năm 2030 giảm 40% sản lượng nhiên liệu hóa thạch, thậm chí còn có ý định bán nhiều tài sản liên quan nhiên liệu hóa thạch hơn nếu giá dầu tăng ổn định.

Exxon Mobil giảm chi tiêu vốn và thăm dò năm nay. Đơn vị: triệu USD. |

Nợ tăng gần gấp đôi

Tiền mặt từ các hoạt động của Exxon – ước tính khoảng 17,4 tỷ USD – đang thấp hơn 20 tỷ USD so với mức cần thiết cho các kế hoạch đầu tư và chia cổ tức năm nay, theo kết quả một phân tích từ Reuters.

Chốt phiên 4/9, giá cổ phiếu Exxon ở 39,08 USD, thấp hơn 56% kể từ khi Woods trở thành CEO. Ông vay nợ 23,19 tỷ USD năm nay để củng cố tài chính nhưng đã tuyên bố không vay thêm nữa. Gần đây nhất, Woods tháng 7 nhấn mạnh cổ tức là “bất khả xâm phạm”.

Nhà đầu tư nhận định cam kết này sẽ rất khó thực hiện.

“Với giá dầu 41 – 42 USD/thùng, bạn không thể lắp các mảnh ghép đó lại với nhau được”, Mark Stoeckle, nhà quản lý danh mục đầu tư cấp cao tại Adams Funds, đang nắm giữ khoảng 70 triệu USD cổ phiếu Exxon, nói. Exxon phải cắt giảm cổ tức nếu giá cổ phiếu vẫn suy giảm. “Phải từ bỏ thứ gì đó, dù sẽ khiến nhà quản lý mất uy tín”.

Cắt cổ tức sẽ là “trận đại hồng thủy” đối với cổ phiếu Exxon, nhà phân tích cổ phiếu Paul Sankey của Sankey Research cảnh báo, sau khi đội ngũ lãnh đạo Exxon tái khẳng định tầm quan trọng của cổ tức hồi tháng 7.

Dòng tiền yếu của Exxon khiến những nhà đầu tư nắm giữ cổ phiếu với mục tiêu nhận cổ tức gần 9% lo lắng. Matrix Asset Advisors đưa cổ phiếu Exxon vào “danh sách theo dõi về sức thuyết phục và khả năng bảo vệ, tăng trưởng cổ tức”, David Katz, giám đốc đầu tư tại Matrix Asset Advisors, New York, cho biết.

Cắt giảm và trì hoãn chi tiêu

Exxon sẽ giảm chi tiêu tại mỏ dầu đá phiến vịnh Permian trong năm nay từ 7,4 tỷ USD xuống khoảng 3 tỷ USD, công ty tư vấn Rystad Energy ước tính.

Exxon thông báo kế hoạch giảm số giàn khoan hoạt động tại Permian từ 55 hồi đầu năm xuống 15 hoặc ít hơn. Việc giảm quy mô “sẽ tiếp tục”, phó chủ tịch cấp cao Niel Chapman nói hồi tháng 7. Chi tiêu cho các nhà máy lọc dầu và hóa chất cần nhiều năm để vạch ra và hoàn tất “thực sự nên hoãn lại”.

Dự án nhà máy hóa chất 10 tỷ USD ở Trung Quốc vẫn cần được cho phép, theo người phát ngôn của Exxon. Hạn chế chi tiêu sẽ cản trở hơn nữa sản xuất dầu, lọc dầu và nhựa, gia tăng áp lực thoái vốn một số hoạt động.

“Mỗi hoạt động lõi của chúng tôi có thể mạnh trong chính mảng đó”, Woods nói khi công bố tầm nhìn hồi đầu năm 2017. Khi đó, ông bác bỏ những lời kêu gọi hạn chế các mảng kinh doanh phụ để thúc đẩy lợi nhuận”.

Woods mắc kẹt trong các mục tiêu tăng trưởng năm 2019, đặt mục tiêu lợi nhuận tiềm năng năm nay là 25,1 tỷ USD với giá dầu 60 USD/thùng, giả định biên lợi nhuận lọc dầu và hóa chất đi ngang. Dự báo này bao gồm cả các mục tiêu về dòng tiền và doanh số - hiện bất khả thi vì đại dịch Covid-19.

Giới phân tích nói Woods nên tính lại. Số tiền chi cho dự án năm sau có thể giảm còn 10,4 – 15 tỷ USD, bằng nửa dự kiến ban đầu, theo ScotiaBank và RBC Capital Markets.

LNG không cấp thiết

Một số dự án đang được kéo dài để tiết kiệm chi phí.

Quá trình xây cơ sở LNG hơn 10 tỷ USD ở Texas, nơi Exxon giữ 30% cổ phần, đang diễn ra chậm chạp và giờ “không còn tính cấp bách”, Alex Munton, công ty tư vấn và dữ liệu Wood Mackenzie, nói. Ông dự đoán việc startup này sẽ bị trì hoãn một năm, sớm nhất là đến 2025.

Một dự án LNG quy mô lớn ở Mozambique khả năng cao không có quyết định cuối cùng về đầu tư cho đến năm 2023 do sự mở rộng xuất khẩu LNG của Exxon ở Papua New Guinea bị trì hoãn bởi quá trình thương lượng và giá bán thấp.

“Thực tế là Exxon sẽ không hướng đến dự án nào trong ngắn hạn”, Munton nói.

Tại Mexico, Exxon dường như chọn giảm hoạt động ngoài khơi sau khi giếng dầu đầu tiên không thể thương mại hóa, các nguồn thạo tin nói. Thay vào đó, công ty tập trung vào nhập khẩu nhiên liệu và bán lẻ.

Exxon đã bắt đầu khoan thăm dò ở Brazil, nơi công ty trở lại năm 2017 để trở thành bên kiểm soát diện tích thăm dò ngoài khơi lớn, chỉ xếp sau công ty quốc doanh Petroleo Brasileiro SA.

Tuy nhiên, “không thể không trì hoãn chi tiêu và hoạt động nếu muốn giảm chi phí”, Ruaraidh Montgomery, giám đốc Welligence Energy Analytics, nói. Các dự án khác đã triển khai, bao gồm mở rộng cơ sở lọc dầu ở Beaumont, bang Texas trị giá 1,9 tỷ USD, có thể bị trì hoãn tới một năm.

Exxon không bình luận về LNG, chi tiêu tại Mexico hoặc Brazil.

Ngoài Guyana, “sẽ không có ‘con bò tế thần’ nào nữa trong ngân sách ngắn hạn”, nhà phân tích Paul Cheng tại Scotia Bank nhận định.