Chuyên gia CIEM: Phương án tăng thuế TNCN của Bộ Tài chính không tác động nhiều đến người lao động, nhưng cộng hưởng với VAT, BHXH lại là câu chuyện khác

Tác động điều chỉnh thuế thu nhập cá nhân (TNCN) - theo ông Nguyễn Anh Dương Phó Trưởng ban Phụ trách, Ban Chính sách kinh tế vĩ mô, Viện Nghiên cứu Quản lý Kinh tế Trung ương (CIEM) - cần được đánh giá trong bối cảnh đề xuất tăng hàng loạt sắc thuế khác cũng như việc áp dụng mức tính BHXH mới.

Dư luận đang đặc biệt quan tâm đến đề xuất điều chỉnh Thuế thu nhập cá nhân (TNCN), nằm trong dự thảo Luật Sửa đổi 6 luật Thuế vừa được Bộ Tài chính hoàn thiện hồ sơ gửi Bộ Tư pháp thẩm định.

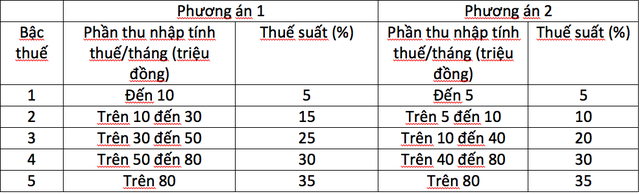

Bộ Tài chính, với lý do quá nhiều bậc thuế khiến việc quyết toán thuế tăng không cần thiết, đề xuất giảm bậc thuế từ 7 xuống còn 5. Trong dự thảo mới nhất, Bộ đưa ra 2 phương án giảm bậc thuế.

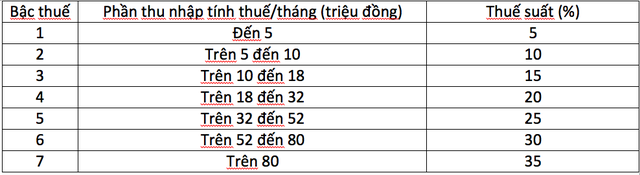

Biểu thuế TNCN hiện hành gồm 7 bậc

Biểu thuế TNCN theo 2 phương án mới

Theo tính toán của Bộ Tài chính, phương án 1 khiến tổng thu ngân sách giảm khoảng 1.300 tỷ đồng, trong khi phương án 2 giúp tổng thu ngân sách tăng 500 tỷ. Là cơ quan soạn thảo, Bộ nghiêng về phương án thứ 2.

Để nhìn nhận thêm về tác động của việc điều chỉnh biểu thuế TNCN theo phương án mới đến nền kinh tế cũng như người lao động, báo Trí Thức Trẻ đã có trao đổi với ông Nguyễn Anh Dương, Phó Trưởng ban Phụ trách, Ban Chính sách kinh tế vĩ mô, Viện Nghiên cứu Quản lý Kinh tế Trung ương (CIEM).

Theo ông, đưa ra đề xuất điều chỉnh Thuế TNCN vào thời điểm này có phù hợp không?

Đồ họa: Hương Xuân.

Trong những năm trở lại đây, tăng thu Ngân sách Nhà nước, đặc biệt là nguồn thu nội địa không hề dễ dàng. Thường thì phải đến vài ngày/tuần cuối năm mới biết có đạt mục tiêu thu ngân sách hay không. Do áp lực lớn, việc cơ quan thuế nghiêng về các phương án để bổ sung nguồn thu từ các sắc thuế (trong đó có thuế TNCN) là điều dễ hiểu.

Tôi cho rằng việc tăng cường ý thức và trách nhiệm của người dân với thuế TNCN cũng phù hợp xu hướng tái cơ cấu ngân sách ở nhiều nền kinh tế trên thế giới. Cụ thể, cùng với đà tăng trưởng kinh tế và cải thiện thu nhập của người dân, cơ cấu thu ngân sách cũng chuyển dần từ các nguồn thu kém bền vững hoặc kém thân thiện với môi trường (như khai khoáng, bán tài sản thuộc sở hữu nhà nước,...) sang các nguồn thu bền vững hơn.

Vấn đề ở chỗ, phần giải trình cho nội dung điều chỉnh các sắc thuế (trong đó có thuế TNCN) chưa thực sự thuyết phục, kể cả trong đề xuất sửa đổi, bổ sung gần đây nhất. Cụ thể, nội dung điều chỉnh các sắc thuế chưa đặt trong tổng thể chung về giảm thâm hụt ngân sách nhà nước.

Đáng lưu ý, nỗ lực tái cơ cấu chi ngân sách nhà nước theo hướng giảm chi thường xuyên còn khá chậm so với kỳ vọng. Điều chỉnh các sắc thuế đơn thuần theo hướng “tăng thu để bù chi” sẽ khó giúp đạt mục tiêu đề ra về tái cơ cấu ngân sách nói riêng và củng cố ổn định kinh tế vĩ mô nói chung.

Không một cá nhân nào “thích” nộp nhiều thuế TNCN hơn. Song người dân sẽ đồng thuận hơn nếu tăng thu thuế TNCN đi kèm với cải thiện quy mô, chất lượng hàng hóa, dịch vụ công. Rõ ràng, người nộp thuế có quyền đặt câu hỏi: Phần dịch vụ công mà họ được hưởng là gì, được cải thiện ở phần nào, có tương xứng với số tiền thuế nộp thêm không?

Không giải trình hợp lý nội dung này sẽ trở thành một thiếu sót lớn, đặc biệt đối với đề xuất điều chỉnh một sắc thuế có thể ảnh hưởng trực tiếp tới hàng vạn người như thuế TNCN.

Giả sử được thông qua, lần điều chỉnh biểu thuế TNCN này tác động như thế nào đến nền kinh tế nói chung?

Nếu buộc phải tăng, thu ngân sách từ thuế thường để đáp ứng nhu cầu chi thường xuyên và chi đầu tư phát triển (không tính đến yêu cầu trả nợ). Tuy nhiên, trong cơ cấu thuế hiện nay, thuế TNCN chỉ chiếm có một tỷ trọng rất khiêm tốn.

Đồ họa: Hương Xuân.

Ví dụ trong năm 2016, thu thuế TNCN nói chung chỉ chiếm 5,92% tổng thu Ngân sách Nhà nước, thu thuế TNCN từ tiền công, tiền lương thậm chí còn thấp hơn (4,06%). Vì vậy, tăng thu thuế TNCN (nếu có, theo đề xuất của Bộ Tài chính) khó bổ sung nguồn lực đáng kể cho chi đầu tư phát triển. Tác động trở lại đối với nền kinh tế, do đó, cũng không nhiều.

Việc điều chỉnh thuế TNCN chủ yếu tác động đến thu nhập khả dụng của các hộ gia đình/cá nhân nằm trong các ngưỡng thu nhập chịu thuế tương ứng (chẳng hạn như từ 10 đến 80 triệu/tháng theo Phương án 2). Theo mô phỏng vi mô của tôi, chỉ 5,5% hộ gia đình sẽ giảm thu nhập khả dụng (tức phải nộp nhiều thuế TNCN hơn) theo Phương án 2.

Với các hộ này, mức giảm thu nhập khả dụng trung bình là 0,57%. Điều này khó ảnh hưởng nhiều đến tiêu dùng và tiết kiệm của các hộ gia đình. Tác động, dù vậy, cần được đặc biệt quan tâm trong năm đầu tiên thực hiện điều chỉnh chính sách thuế TNCN.

Chính ở đây, cần xây dựng và thực hiện các chính sách chi để bảo đảm đủ tổng cầu trong nền kinh tế nói chung và cầu đầu tư nói riêng.

Ông có thể cụ thể hơn về tác động đối với người lao động, đặc biệt ở phương án 2 của Bộ Tài chính?

Bỏ qua mục tiêu tăng thu khoảng 500 tỷ của Bộ Tài chính, cá nhân tôi đánh giá cao Phương án 2 vì giữ nguyên 2 bậc thấp nhất trong biểu thuế TNCN. Mô phỏng vi mô của chúng tôi cho thấy khoảng 96,31% người có thu nhập nằm trong ngưỡng thu nhập chịu thuế dưới 10 triệu đồng/tháng và, vì vậy, không chịu ảnh hưởng trực tiếp theo Phương án 2.

Đồ họa: Hương Xuân.

Các bậc tiếp theo cũng đủ tương đối dài, qua đó giúp giảm xáo trộn về mức thuế TNCN trong thời gian dài với không ít nhóm đối tượng. Chẳng hạn, với những hộ trước đây có ngưỡng thu nhập chịu thuế trong khoảng 15-20 triệu thì mức thuế suất vẫn giữ nguyên theo Phương án 2, và họ phải có mức tăng trưởng thu nhập rất lớn thì mới rơi vào mức thuế suất thuế TNCN cao hơn (lên 30%).

Quan trọng hơn, nếu chính sách thuế TNCN mới được giữ ổn định, thu nhập của người dân được cải thiện hàng năm thì mức giảm phúc lợi của người dân (nếu có) sẽ chỉ đáng kể trong năm đầu tiên. Trong các năm tiếp theo, mức giảm phúc lợi có thể ít nghiêm trọng hơn.

Nếu thực hiện chính sách hỗ trợ tốt, có chọn lọc cho các hộ gia đình thì mức giảm phúc lợi trong năm đầu tiên (của chính sách thuế TNCN mới) có thể không đáng kể.

Tuy nhiên, đánh giá trên chưa đầy đủ vì chỉ mới đề cập đến thuế TNCN. Phúc lợi của các hộ gia đình, người lao động còn chịu tác động của những điều chỉnh chính sách khác như đề xuất tăng thuế suất VAT, điều chỉnh tăng BHXH, v.v. Người dân khó có thể đồng thuận nếu không có đánh giá tổng thể về điều chỉnh thuế TNCN trong mối tương tác với các điều chỉnh chính sách nói trên.

Các giả định trên được đưa ra nếu biểu thuế TNCN mới được giữ ổn định trong một thời gian dài. Yêu cầu ổn định ấy có thể rất khó khăn, đặt trong bối cảnh thu Ngân sách Nhà nước gặp nhiều áp lực như hiện nay.

Thực tiễn những năm qua cho thấy không ít sắc thuế phải điều chỉnh chỉ 3-5 năm sau khi ban hành/sửa đổi. Kể cả khi người dân đồng thuận với một phương án mới về biểu thuế TNCN, họ vẫn có quyền lo ngại về khả năng tiếp tục điều chỉnh chính sách thuế TNCN trong các năm tiếp theo. Do vậy, cần có cam kết rõ ràng, nhất quán về định hướng ổn định chính sách thuế TNCN trong thời gian đủ dài.

Vậy lộ trình điều chỉnh thuế nên như thế nào để người dân ít bị ảnh hưởng nhất?

Thứ nhất, lộ trình điều chỉnh thuế (trong đó có thuế TNCN) cần phải đặt trong tổng thể cân đối thu chi Ngân sách Nhà nước, không nên và không thể làm riêng. Cần tư duy ngược lại: nếu có thể khống chế, tiến tới giảm đáng kể chi ngân sách (đặc biệt là chi thường xuyên) thì yêu cầu tăng thu thuế sẽ không còn bức thiết.

Thứ hai, cần thực hiện chiến lược truyền thông hiệu quả hơn về chính sách thuế (trong đó có thuế TNCN). Truyền thông không chỉ hướng vào thu theo sắc thuế nào, lộ trình ra sao, mà còn phải đi kèm với giải trình về sử dụng nguồn thu, hỗ trợ các nhóm có thu nhập thấp nhất hoặc chịu nhiều rủi ro biến động thu nhập, v.v.

Thứ ba, tránh đồng nhất tăng thuế suất và tăng thu thuế. Chính ở đây, việc sử dụng và công bố các kết quả đánh giá định lượng có ý nghĩa quan trọng.

Nhìn rộng hơn, chính sách thuế cần hướng nhiều hơn tới “phục vụ” người nộp thuế. Đơn giản hóa, hiện đại hóa các thủ tục nộp thuế, hoàn thuế, v.v. là cần thiết, song không đủ. Thu Ngân sách Nhà nước có thể tăng nhờ nỗ lực thực chất, hiệu quả nhằm chống thất thu thuế, thay vì những phương án điều chỉnh sắc thuế khác nhau.

Cảm ơn ông!