Cách Bigdata và AI thay đổi cuộc chơi tín dụng tiêu dùng: Công ty tài chính nào đang "hái quả ngọt" từ Bigdata và AI thế nào? (P2)

Nhờ quá trình chuyển đổi số thành công với đóng góp của việc ứng dụng bigdata và AI, mức lợi nhuận thu về tính trên từng nhân viên của công ty đã tăng từ 63 triệu đồng/ người trong 2019 lên 214 triệu đồng/ người vào 2021, hệ số sinh lời trên vốn chủ tăng 47%, đạt gần 29%.

Tiếp theo bài viết kỳ trước

Chúng tôi xin tiếp tục gửi tới bạn đọc phần 2 về câu chuyện của công ty Tài chính TNHH MB Shinsei (Mcredit), 1 doanh nghiệp trong ngành tài chính tiêu dùng đã có sự đầu tư mạnh mẽ vào hệ thống công nghệ nền tảng, chuyển đổi số và phân tích dữ liệu.

Được thành lập từ năm 2016, Mcredit là công ty tài chính liên doanh giữa Ngân hàng TMCP Quân đội (thuộc MB Group) và Ngân hàng Shinsei (Nhật Bản). Trong năm 2021, bất chấp những khó khăn do ảnh hưởng của đại dịch Covid, doanh nghiệp này đã có sự tăng trưởng ấn tượng cả về lượng và chất, thông qua hiệu quả kinh doanh, quy mô, thị phần và chất lượng tín dụng.

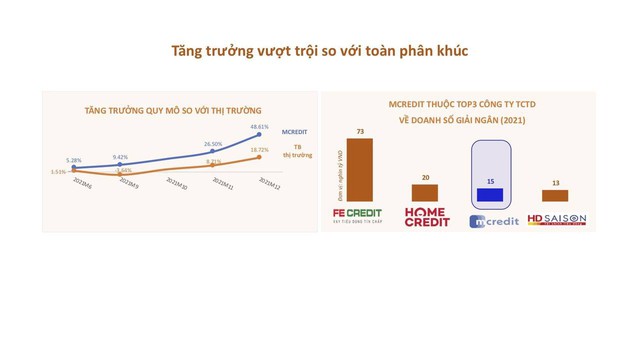

Từ vị trí thứ 4 trong ngành tài chính tiêu dùng vào năm 2018, đến cuối năm 2021, Mcredit có quy mô tổng tài sản gần 19.000 tỷ đồng, vươn lên chiếm lĩnh vị trí thứ 3 trước đó vốn thuộc về HD Saison. Với thị phần hơn 9%, Mcredit đang áp sát vị trí số 2 do Homecredit nắm giữ liên tục trong nhiều năm qua (2016 – 2022).

Nguồn: Mcredit

Trao đổi với chúng tôi, ông Nguyễn Mạnh Khang – Phó Tổng Giám đốc kiêm Giám đốc Công nghệ thông tin của Mcredit khi đánh giá về nhận định "Bigdata và AI thay đổi cuộc chơi tiêu dùng" đã nêu lên 3 xu hướng chính: "Trong cuộc chơi tín dụng tiêu dùng (TDTD), xu hướng là nhanh hơn, thuận tiện hơn và chi phí rẻ hơn dành cho khách hàng".

Ứng dụng Bigdata, AI đã góp phần giải quyết 3 xu hướng này theo cách sau:

Về tốc độ, tổ chức TDTD nào có thể cung ứng dịch vụ nhanh hơn sẽ chiếm ưu thế khi thời gian khách hàng đăng ký và nhận giải ngân ngày càng bị rút ngắn lại do áp lực cạnh tranh. Bigdata và AI cho phép các tổ chức TDTD cung ứng dịch vụ từ khâu đăng ký, thẩm định, xét duyệt và giải ngân tính theo phút.

Về tính thuận tiện, tổ chức TDTD nào có thể cung ứng dịch vụ đơn giản, phù hợp với nhu cầu khách hàng sẽ giành được cơ hội kinh doanh. Bigdata và AI cho phép nhận diện chính xác nhu cầu khách hàng để đưa ra sản phẩm và chương trình khuyến khích phù hợp nhất với khách hàng. Trọng tâm của Big data và AI trong ngành TCTD là cải thiện trải nghiệm cho khách hàng và các quy trình hoạt động của công ty tài chính.

Về chi phí, thông qua ứng dụng Bigdata và AI, tổ chức TDTD có khả năng tối ưu hóa quy trình và tối ưu chi phí hoạt động tạo ra lợi thế cạnh tranh so với các đối thủ. Đồng thời, việc đánh giá mức độ rủi ro của khách hàng chính xác hơn, giúp các tổ chức TDTD giảm thiểu chi phí hoạt động và chi phí dự phòng. Từ đó có cơ sở để giảm lãi suất và tăng ưu đãi cho khách hàng mà vẫn đảm bảo được biên lợi nhuận kỳ vọng.

CIO của MCredit kết luận: "Với ứng dụng Bigdata & AI, xu hướng của lĩnh vực tín dụng tiêu dùng sẽ chuyển dịch mạnh mẽ từ việc tổ chức tín dụng bán sản phẩm cho khách hàng sang khách hàng chủ động lựa chọn giải pháp tín dụng đa dạng với nhiều ưu đãi, trải nghiệm tốt, thuận tiện và nhanh chóng."

Ông Nguyễn Mạnh Khang – Phó Tổng Giám đốc kiêm Giám đốc Công nghệ thông tin của Mcredit. Ảnh: Mcredit

Trên thực tế, ở Mcredit hiện nay, ứng dụng bigdata và AI đang chứng minh được hiệu quả trên cả 3 phương diện mà vị CIO này nhắc tới.

Quy trình xét duyệt khoản vay của Mcredit có 2 chốt chặn quan trọng là xác định nhân dạng đồng thời với sàng lọc khách hàng có lịch sử tín dụng không tốt, và chấm điểm tín dụng khách hàng.

Theo đó, kết quả chấm điểm tín dụng được sử dụng làm cơ sở để đưa ra sản phẩm, lãi suất và hạn mức phù hợp cho từng khách hàng.

Nhờ dữ liệu từ Big Data và áp dụng AI, quy trình chấm điểm tín dụng khách hàng và thẩm định được nâng cao hàm lượng tự động hóa, tích hợp chặt chẽ hơn thúc đẩy sự vận hành theo cơ chế chủ động.

Theo chia sẻ thông tin từ buổi họp báo đầu năm của công ty, năng suất lao động của Mcredit được cải thiện ấn tượng trong thời gian gần đây, đó giống như những "trái ngọt" của quá trình chuyển đổi số đưa đến tỷ trọng tự động hóa cao trong hầu hết các khâu vận hành do đó cải thiệu hiệu quả lao động.

Mức lợi nhuận thu về tính trên từng nhân viên đã tăng từ 63 triệu đồng/người trong 2019 lên 214 triệu đồng/người vào 2021. Tỷ lệ chi phí trên tổng thu nhập (CIR) của Mcredit vào cuối 2021 ở mức 33%, thấp hơn 4,2% so với trung bình top 5 công ty trong ngành. Nhờ vậy, biên lợi nhuận ròng của công ty đã tăng từ 8,7% năm 2020 lên mức 13,7%.

Hệ số sinh lời trên vốn chủ sở hữu ROE năm 2021 của công ty đạt 28,8%, tăng trưởng 47% so với năm 2020.

Mức lợi nhuận thu về tính trên từng nhân viên đã tăng hơn 3 lần trong năm qua. Nguồn: Mcredit

Không chỉ là công cụ đánh giá "rủi ro", Bigdata và AI còn góp phần xác định được chân dung khách hàng theo phân khúc một cách rõ ràng và thậm chí "real time".

Ông Khang giải thích, các mô hình chấm điểm tín dụng hiện nay Mcredit đang áp dụng là A-score, B-score, C-score, không chỉ tiếp tục phát huy hiệu quả của các mô hình dùng dữ liệu truyền thống như nhân khẩu học, thông tin tín dụng, mà còn tích hợp được với các dữ liệu phi truyền thống.

Nó cho phép dự đoán được số lượng khách hàng rời bỏ và xác định các KH tiềm năng để mở rộng cho vay. Điều này đặc biệt có ích để Mcredit có thể chủ động đưa ra các chính sách giữ chân khách hàng đồng thời tiết kiệm các nguồn lực trong việc tìm mới, quản lý KH và thúc đẩy bán hàng.

Ngoài ra, việc phân tích dữ liệu lớn cũng giúp Mcredit xây dựng "chân dung khách hàng" để thấu hiểu nhu cầu khách hàng, qua đó đưa ra các chiến lược marketing và sản phẩm phù hợp.

Về phía khách hàng, họ sẽ nhận được đề xuất cho vay với lãi suất thấp do chi phí vận hành của công ty đã được giảm thiểu. Thời gian chờ đợi, xử lý khoản vay với những khách hàng thuộc phân khúc có chất lượng tốt được rút ngắn đáng kể, trải nghiệm và cảm xúc của khách hàng nhờ thế tốt hơn.

Bên cạnh rất nhiều ưu điểm thì hệ thống chấm điểm tín dụng của đa phần các tổ chức tín dụng cũng sẽ có những hạn chế khi bị giới hạn bởi tính chính xác và đầy đủ của dữ liệu đầu vào, dẫn đến kết quả chấm điểm có thể chưa phản ánh hợp lý mức độ rủi ro khi cho KH vay.

Tại Mcredit, ông Khang cho biết "Kể từ khi đưa vào hoạt động chúng tôi liên tục tiến hành đo lường, đánh giá và cải tiển mô hình chấm điểm tín dụng do vậy mô hình chúng tôi đã có số liệu khá thuyết phục. Hiện nay, chúng tôi vẫn tiếp tục làm sạch dữ liệu khách hàng và bổ sung thêm một số nguồn dữ liệu mới để gia tăng độ linh hoạt và chính xác của mô hình."

Con số thực tế về tỷ lệ nợ xấu của Mcredit phần nào minh chứng cho những phát biểu của CIO Mạnh Khang, khi nợ xấu của công ty giảm từ 6,5% trong 2020 xuống còn 6,2% trong 2021.

Đây là điểm đáng ghi nhận bởi lẽ năm 2021, xu hướng chung của ngành tài chính tiêu dùng là chất lượng tài sản đang đi xuống khá nhanh với tỷ lệ nợ xấu tăng tới gần 2,5%. Nguyên nhân vì đối tượng khách hàng của các công ty tài chính tiêu dùng vốn có độ nhạy rất cao với những biến cố từ dịch bệnh.

Ứng dụng công nghệ trong chuyển đổi số là một trong những chuyển dịch cốt lõi của Mcredit, trong đó bao gồm việc tối ưu hóa kiến trúc nền tảng Hybrid Cloud, hoàn thiện triển khai lộ trình cyber security, thiết kế hệ thống dữ liệu, chiếc lược phân tích và hạ tầng quản trị dữ liệu hỗ trợ các quyết định kinh doanh của đơn vị; tối ưu hóa mạnh mẽ vận hành và quy trình thông qua BPM, CRM, DWH/Datalake, Smart Collection…

Duy trì đà tăng trưởng từ 2021 và tận dụng cơ hội nhu cầu tài chính tiêu dùng gia tăng trước tết Âm lịch, dư nợ của Mcredit trong những tháng đầu năm 2022 tiếp tục mở rộng thêm 8.06% và đạt ngưỡng trên 18.200 tỷ đồng.