Bảo hiểm nhân thọ có cần phải núp bóng tiết kiệm hay đầu tư?

Chuyên gia cho rằng đã có rất nhiều giải pháp được đưa ra để giải quyết tình trạng bảo hiểm núp bóng tiết kiệm hay đầu tư. Thế nhưng, phần lớn các phương án chỉ mới dừng lại ở việc xử lý hành chính hơn là chỉ ra một xu hướng phát triển cho ngành bảo hiểm.

Ông Ngô Thành Huấn, giám đốc khối tài chính cá nhân FIDT

Thực trạng ngành bảo hiểm hiện nay

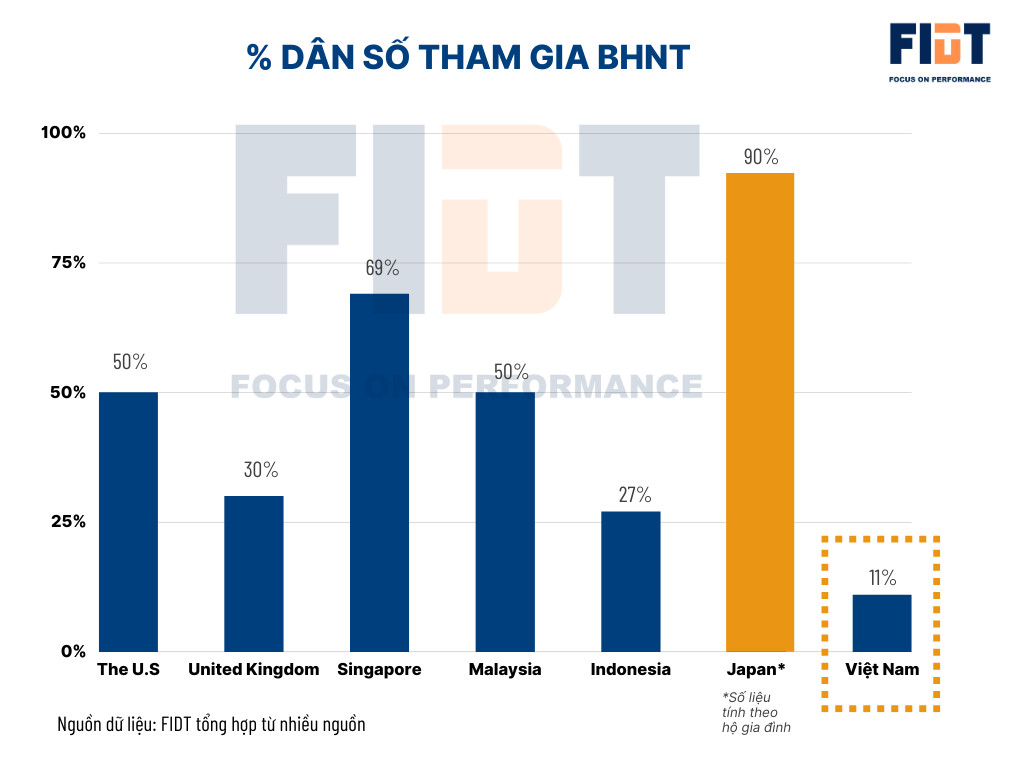

Theo ông Ngô Thành Huấn, giám đốc khối tài chính cá nhân FIDT, bảo hiểm nhân thọ là một sản phẩm có vai trò rất quan trọng trong tài chính cá nhân của mỗi gia đình. Tỷ lệ dân số tham gia BHNT tại mỗi quốc gia luôn tỷ lệ thuận với mức độ phát triển của nền kinh tế.

Tuy nhiên, tại Việt Nam, bảo hiểm vẫn là một điều xa lạ, hoặc thậm chí là có không ít định kiến. Vấn đề này chủ yếu là ở chất lượng tư vấn.

Cụ thể, giai đoạn đầu, kênh đại lý truyền thống được phát triển chủ yếu thông qua các mối quan hệ “nóng - ấm - lạnh” của nhân viên tư vấn (quan hệ ruột thịt, họ hàng, bạn bè, đồng nghiệp).

Đặc trưng của giai đoạn này là sự cạnh tranh tăng trưởng doanh số để giành thị phần của các công ty bảo hiểm nhân thọ. Không ít đơn vị đã tập trung đào tạo các kỹ năng về bán hàng (sale) cho nhân sự của mình, thay vì các vấn đề về đạo đức nghề nghiệp và chuyên môn tài chính.

“Rất nhiều chuyên viên tư vấn đời đầu, đa phần bán theo mối quan hệ, thay vì bán theo nhu cầu và tình hình tài chính của khách hàng. Điều này dẫn đến nhiều rắc rối do người mua không hiểu cặn kẽ, mơ hồ cả về quyền và nghĩa vụ và hứng chịu thua thiệt khi tranh chấp…”, ông Huấn nhận định.

Mặc dù doanh số tăng trưởng cao, song việc bán bảo hiểm không theo nhu cầu và tình hình tài chính đã tạo nên những định kiến không tốt trong tâm trí người tiêu dùng.

Trên thực tế, rất nhiều đơn vị bảo hiểm đã từ bỏ cuộc đua cạnh tranh thị phần và chuyển sang tập trung nhiều hơn cho việc cải thiện chất lượng tư vấn. Cụm từ “chuyên viên hoạch định tài chính cá nhân” (Financial Planner) theo đó cũng đã được sử dụng nhiều hơn cho các nhân viên bán hàng bảo hiểm. Dù về chuyên môn các đơn vị này vẫn chưa hoàn toàn đảm bảo được toàn bộ chất lượng đào tạo theo đúng phạm trù kể trên, song đây là một sự cải thiện đáng ghi nhận.

Tuy nhiên, khi mà câu chuyện của kênh đại lý đang có một số chuyển biến tích cực, một lần nữa người tiêu dùng lại có nhiều hoang mang với sản phẩm bảo hiểm nhân thọ phân phối qua kênh ngân hàng (bancassurance).

Kinh nghiệm ở các nước phát triển cũng cho thấy bancassurance sẽ chiếm tỷ trọng lớn hơn trong cơ cấu doanh thu của các doanh nghiệp bảo hiểm.

“Các cú bắt tay giữa các đơn vị kinh doanh bảo hiểm và ngân hàng đã mang đến những khoản phí trả trước khổng lồ cho các nhà băng. Tuy nhiên, kênh phân phối này lại đang lộ ra một số điểm bất cập. Chẳng hạn tình trạng ép mua bảo hiểm nhân thọ để giải ngân khoản vay, tư vấn lập lờ bảo hiểm thành tiền gửi, hay bảo hiểm từ một công cụ phòng vệ bỗng dưng trở thành một công cụ đầu tư với lãi suất cao,...Một lần nữa những điều này lại khiến cho định kiến của người dân về một sản phẩm vốn mang nhiều giá trị bảo vệ tài chính tốt đẹp lại được đào sâu hơn”, ông Huấn nhận định.

Đâu sẽ là phương hướng phát triển cho ngành bảo hiểm trong thời gian tới?

Tham khảo kinh nghiệm tại các thị trường phát triển quốc tế, tương lai của ngành bảo hiểm nhân thọ tại Việt Nam vẫn phải là con đường hoạch định tài chính cá nhân toàn diện. Mức độ chuẩn hóa cũng sẽ cao hơn đối với năng lực và kiến thức của người tư vấn.

Kinh nghiệm ở các thị trường phát triển cũng cho thấy, chuẩn mực của ngành bảo hiểm sẽ hướng đến việc đào tạo và xây dựng đội ngũ tư vấn với năng lực quản lý tài chính toàn diện cho khách hàng.

“Câu chuyện không chỉ còn là chốt sale hợp đồng bảo hiểm. Thay vào đó là dù là đầu tư hay bảo hiểm, mọi thứ cũng đều phải được xem xét với nhu cầu và tình hình tài chính của khách hàng. Đây là những chuẩn mực vốn xuất phát từ ngành hoạch định tài chính cá nhân(Financial Planning). Trong tương lai, tiêu chuẩn này sẽ tiếp tục được nhân rộng và áp dụng vào nhiều lĩnh vực khác trong ngành tư vấn tài chính như chứng khoán, hay kể cả mảng ngân hàng ưu tiên (Priority Banking)”, ông Huấn nhận định.

Ví dụ tại Canada, bảo hiểm sẽ không được bán một cách đơn lẻ. Thay vào đó, bảo hiểm sẽ là một phần trong sản phẩm Hoạch định Tài chính cá nhân toàn diện (Financial Planning).Thường để công tác tại lĩnh vực này, các chuyên gia tư vấn phải có các chứng nhận chuyên môn nghiêm ngặt như CFP (Certified Financial Planner) hoặc ChFC (Chartered Financial Consultant).

Tại Việt Nam, đơn vị này cũng đang bắt đầu đẩy mạnh việc đào tạo tài chính cá nhân cho kênh đại lý truyền thống thống thông qua chương trình Master Financial Advisor (MFA) với LIMRA (Life Insurance Management Research Association) - một tổ chức có uy tín cao trên thế giới về BHNT của Mỹ. Dù chưa thể so sánh về chuyên môn với các chứng nhận chuyên sâu như CFP hoặc ChFC nhưng đây vẫn có thể xem là bước khởi đầu để phát triển chất lượng trước khi nâng tầm đội ngũ tư vấn của họ lên một tầm cao hơn – Financial Planner.

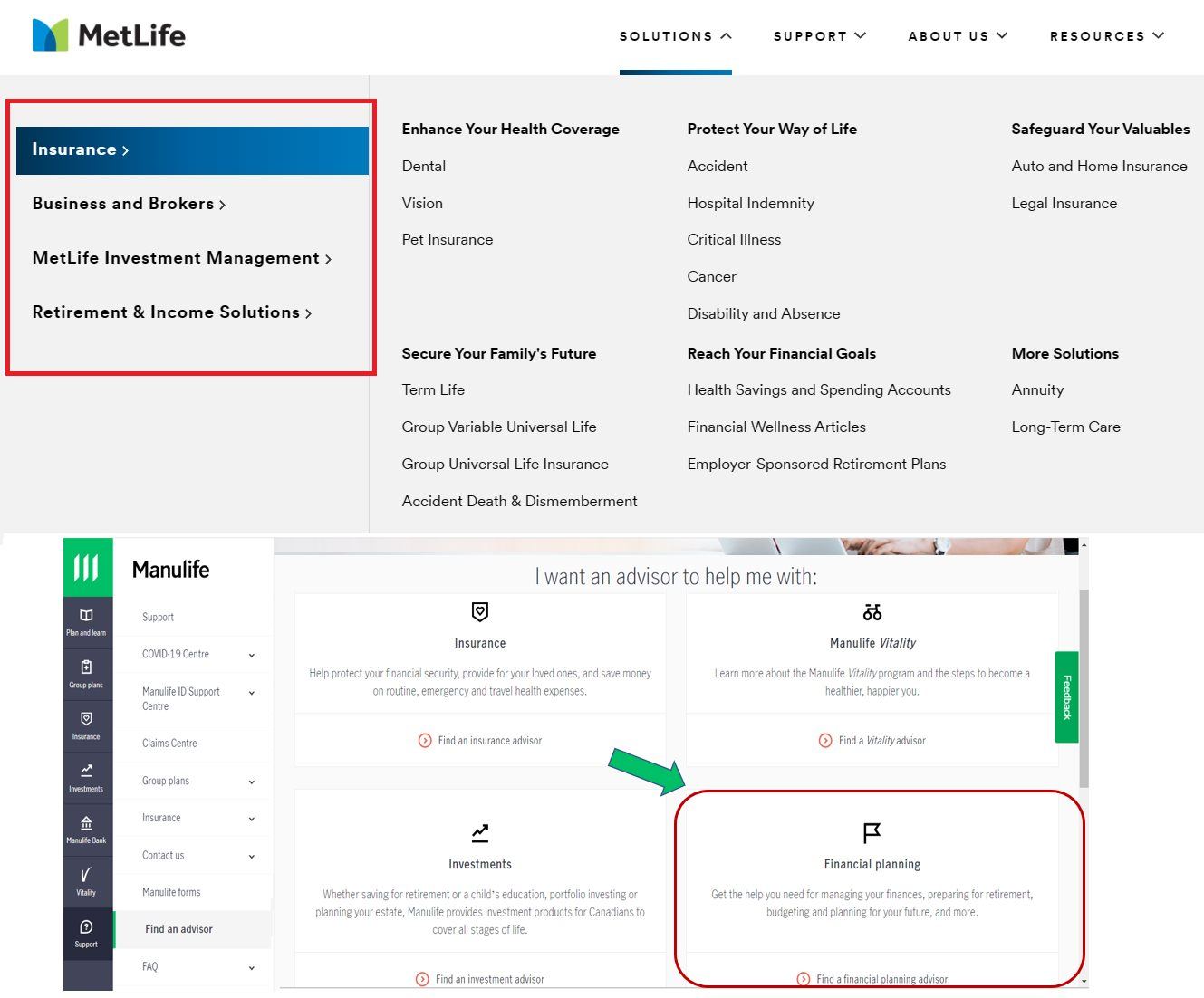

(Danh mục sản phẩm của các công ty bảo hiểm trên toàn cầu rất đa dạng không chỉ duy nhất sản phẩm vệ, nguồn: ảnh chuyên gia cung cấp)

Xu hướng này cũng diễn ra tại MetLife, khi mà việc tiếp cận tài chính của khách hàng một cách bài bản bằng Financial Planning được đào tạo cho tất cả các hệ thống phân phối bên dưới. Việc xây dựng hệ thống này thành nơi cung cấp tư vấn tài chính toàn diện để vừa cung cấp các sản phẩm tài chính chất lượng (bảo hiểm, đầu tư, tiết kiệm) vừa là nơi khách hàng gửi trao niềm tin vào các Financial Planner đúng tầm và đủ tầm.

Hiện nay, đơn vị này đang có một cánh tay nối dài tại Việt Nam đó là BIDV MetLife - một đơn vị chuyên doanh trong lĩnh vực bancassurance. Vì tương lai của ngành bảo hiểm sẽ được chuẩn hóa theo hướng tư vấn tài chính cá nhân toàn diện và phát triển mạnh qua kênh ngân hàng, nên thời gian tới, rất có thể BIDV MetLife sẽ là một trong những đơn vị đầu tiên chứng kiến sự thay đổi.

“Nhiều đơn vị khác như Prudential, AIA cũng đã bắt đầu có xu hướng chuyển dịch. Chuẩn mực hóa các dịch vụ theo định hướng của Financial Planning không chỉ góp phần tăng chất lượng tư vấn mà còn mở ra nhiều cơ hội có thêm nguồn thu từ dịch vụ quản lý gia sản cho các công ty bảo hiểm. Kinh nghiệm từ các thị trường phát triển cho thấy, hoạch định tài chính cá nhân toàn diện (Financial Planning) sẽ là hướng tiếp cận phù hợp không chỉ với bảo hiểm mà còn với nhiều dịch vụ tài chính khác. Đây cũng sẽ là định hướng phát triển trong tương lai của Việt Nam khi mà dân trí tài chính ngày càng được cải thiện”, ông Huấn nhận định.