Báo động biểu hiện đuối sức của nhiều thương hiệu Việt tên tuổi trước 'cuộc chơi' hội nhập

Trong bức tranh tăng trưởng 14,4% của khối các doanh nghiệp niêm yết trên sàn HOSE, mùa báo cáo kết quả kinh nửa đầu năm 2017 cũng chứng kiến sự sụt giảm khá mạnh của nhiều DN khi yếu tố cạnh tranh từ bên ngoài ngày càng tăng. Đáng chú ý, sự suy giảm này lại bộc lộ ở rất nhiều thương hiệu mạnh có lịch sử kinh doanh lâu đời, thường xuyên có mặt trong danh sách những Thương hiệu lớn Việt Nam.

Nổi trội trong nhóm này có thể nhắc đến Vinasun ( VNS ) - Doanh nghiệp được xem như là 'ông trùm' ngành kinh doanh Taxi tại Phía Nam. Trước sự cạnh tranh mạnh mẽ của những đối thủ dựa trên nền tảng công nghệ như Uber và Grab, đà sụt giảm lợi nhuận của Vinasun chưa có dấu hiệu dừng lại. Trong 6 tháng đầu năm, doanh thu của Vinasun giảm 16% so với cùng kỳ năm trước; lợi nhuận trước thuế giảm đến 32% và chủ yếu là đóng góp từ hoạt động thanh lý xe cũ.

Caosumia( CSM ), một thương hiệu được xem là số một trong ngành săm lốp Việt Nam cũng có biểu hiện ngột ngạt bởi cạnh tranh. Hồi đầu tháng tư, đại diện Caosumina đã phải thành thực bày tỏ về mối lo ngại mất vị thế dẫn đầu ngành lốp trước với cổ đông. Lợi nhuận công ty có thể bị suy giảm do cạnh tranh từ các sản phẩm ngoại, đặc biệt là sự cạnh tranh quá mãnh liệt từ hàng Trung Quốc, Thái Lan.

Trong 6 tháng đầu năm, mặc dù doanh thu của CSM vẫn có mức 13,6% so với cùng kỳ nhưng bản thân doanh nghiệp lại không thể tự chủ được trước những biến động của giá cả đầu vào. Bên cạnh đó, việc đầu tư lớn vào nhà máy sản xuất lốp Radial nhưng đến nay, công suất vẫn chỉ đạt mức rất thấp so với công suất thiết kế, dẫn đến chi phí sản xuất tăng, lợi nhuận sụt giảm mạnh trong 6 tháng đầu năm nay. Theo đó, lợi nhuận sau thuế của CSM cũng chỉ đạt chưa đầy 47 tỷ đồng so với con số 124 tỷ đồng thực hiện cùng kỳ năm trước.

Bóng đèn Điện Quang, một trong 2 nhà sản xuất hàng đầu Việt Nam về các thiết bị chiếu sáng và điện dân dụng nổi tiếng với slogan “Ở đâu có điện, ở đó có Điện Quang” cũng đang giảm sút cả doanh số và cả lợi nhuận. 6 tháng đầu năm, doanh thu DQC giảm 6,8% so với cùng kỳ năm trước, lãi sau thuế giảm đến 53% so với cùng kỳ.

Nguyên nhân chính từ thị trường xuất khẩu gặp khó khăn trong khi sản phẩm đèn LED được trông chờ cả vào thị trường trong nước cũng gặp phải cạnh tranh rất lớn từ hàng Trung Quốc. DQC đã phải đẩy mạnh chi tiêu cho hoạt động bán hàng nhưng kết quả vẫn chưa thực sự khả quan.

Bột giặt LIX , một trong những thương hiệu gần gũi với các bà nội trợ Việt cũng có mức sụt giảm lợi nhuận 18,5% so với cùng kỳ dù doanh thu vẫn tăng hơn 8%. Dù không nói, nhưng rõ ràng, biên lãi gộp của LIX giảm phần nào cho thấy khả năng sinh lời của LIX đang sụt giảm trước sức ép từ những gã khổng lồ như Uniliver và P&G…

Không đến mức tệ như các DN khác, ông lớn ngành Bia phía bắc vẫn có sức tăng trưởng doanh số 4,6% khi nhu cầu nội địa tăng trưởng. Tuy nhiên, để đạt được tăng trưởng doanh thu đó, công ty đã phải đánh đổi bằng việc chi mạnh cho hoạt động quảng cáo, khuyến mại, hỗ trợ. Số tiền mà Habeco chi ra trong 6 tháng đầu năm lên 223 tỷ đồng, gấp đôi cùng kỳ năm ngoái. Theo đó, lợi nhuận sau thuế thuộc về cổ đông công ty mẹ chỉ đạt 326 tỷ đồng, giảm nhẹ so với 6 tháng đầu năm 2016. Nếu tiếp tục đà này, lợi nhuận của Habeco khó có thể trụ được, bởi biên lãi gộp của Habeco đang suy giảm.

Hay như Nhựa Bình Minh, ông trùm ngành ống nhựa cũng cho biết trong quý 6 tháng đầu năm, lợi nhuận sau thuế lại giảm mạnh đến 34% so với cùng kỳ năm trước dù doanh thu thuần vẫn tăng 8,6% so với cùng kỳ năm trước. Nguyên nhân mà BMP đưa ra là do ảnh hưởng của giá nguyên vật liệu làm giá vốn hàng bán tăng 17%, tuy nhiên cũng phải thừa nhận rằng thị trường không còn dễ dàng bởi sự thâm nhập của 2 đối thủ cạnh tranh ‘đáng gờm’ là 2 Công ty Tân Á – Đại Thành và Tôn Hoa Sen.

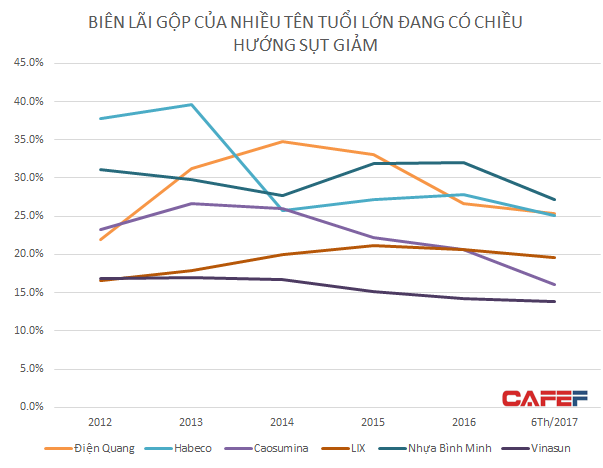

Chỉ báo biên lãi gộp giảm cho thấy năng lực cạnh tranh của DN yếu đi. (nguồn: Stoxplus)

Lướt qua hoạt động kinh doanh của những tên tuổi trên, có thể nhận thấy một thực tế rất đáng ngại là DN Việt đang đứng trước một thách thức rất lớn khi hầu như không thể tăng giá bán dù giá đầu vào tăng bởi áp lực cạnh tranh từ hàng nhập khẩu từ Trung Quốc và nội khối Asian có xu thế ngày càng trở nên gay gắt hơn.

Cái chết của thương hiệu vang bóng một thời như Dạ Lan, lặn mất tăm như Đậu phộng Tân Tân, vật lộn để tồn tại như xá xị Chương Dương, Giày Thượng Đình hay sống “dở sống dở chết ” như Vinaxuki là những minh chứng cho thấy, không phải cứ là thương hiệu lớn là có thể trường tồn.

Một số yếu tố làm suy yếu sức cạnh tranh của DN Việt dược các chuyên gia chỉ ra như chất lượng và khả năng tổ chức, quản lý yếu kém; công nghệ và thiết bị lạc hậu khiến năng suất lao động và chất lượng sản phẩm thấp; tài chánh yếu kém về quy mô và phương thức quản lý; hạn chế đầu tư nghiên cứu thị trường và phát triển thương hiệu.

Trong chia sẻ mới đây với Hội Doanh nhân trẻ Tp.HCM, Chủ tịch HĐQT Tập đoàn KIDO Trần Kim Thành cho rằng cần nhìn nhận cạnh tranh là chuỗi này cạnh tranh với chuỗi kia chứ không chỉ đơn thuần giữa các DN. Do đó, để nâng cao sức cạnh tranh, DN phải xây dựng một chuỗi mạnh, các mắt xích trong chuỗi giá trị phải gắn kết dựa trên sự hợp tác lâu dài, tin tưởng lẫn nhau.

“Có như vậy khi cạnh tranh quá, nhà cung cấp sẵn sàng giảm lợi nhuận để cùng với nhau cạnh tranh, không còn quá lo ngại với rủi ro biến động giá đầu vào.” Ông Thành chia sẻ.

Theo chuyên gia kinh Tế Đinh Thế Hiển, bên cạnh việc phải liên tục cải tiến, thay đổi mô hình quản trị để thích ứng với sự biến đổi môi trường kinh tế, tăng cường hợp tác và xây dựng chuỗi giá trị, DN cần tập trung nâng cao năng lực của đội ngũ quản lý cấp cao.

“Đây là yếu tố quyết định trong việc tạo ra một DN kinh doanh hiệu quả. Đội ngủ quản lý giỏi phải đi kèm với giao quyền và quyền lợi thích hợp.” TS. Hiển nói.