3 sai lầm chi tiêu lớn khiến bà mẹ đơn thân dù tiết kiệm được 17 tỷ trong 4 năm vẫn chưa được tự do tài chính

Sau khi ly hôn, dù thu nhập cao nhưng Lakisha Simmons nhận ra mình không đủ tiền tiết kiệm để nghỉ hưu.

Cho đến khi trải qua một cuộc ly hôn, Lakisha Simmons mới nhận ra rằng mình đã không tiết kiệm đủ cho việc nghỉ hưu. Là một bà mẹ đơn thân với hai đứa con dưới 10 tuổi, cộng với một khoản thế chấp, giờ đây cô có nhiều trách nhiệm tài chính mà lại chỉ có 1 khoản thu nhập duy nhất. Vì vậy Lakisha Simmons cần có những kế hoạch đầu tư dài hạn tốt nhất cho cuộc đời mình.

Nỗi sợ hãi đã khiến Lakisha Simmons phải kiểm kê quỹ hưu trí của mình. Ở tuổi 37, cô cho rằng những năm tháng đóng góp sẽ giúp cô gần với việc xây dựng một tương lai tài chính thoải mái hơn. Nhưng đóng góp với số tiền tối thiểu là không đủ.

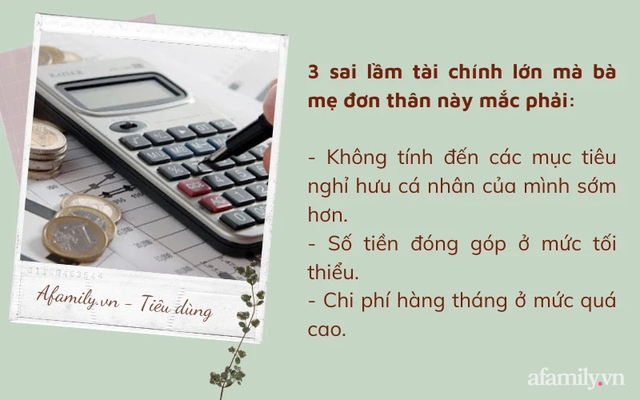

Khi nhận ra điều đó, Simmons đã có thể đi đúng hướng và trong vòng 4 năm, cô đã tích lũy được 750.000 đô la (17,2 tỷ). Dù vậy Lakisha Simmons cho rằng mình vẫn còn rất xa việc tự do tài chính, và dưới đây là 4 điều sai lầm trong cách chi tiêu mà cô cho rằng mình đã mắc phải.

Lakisha Simmons ở độ tuổi 37 đã có 17 tỷ tiết kiệm nhưng vẫn nhận ra chưa được tự do tài chính. Vì cô có 2 đứa con chưa tới 10 tuổi phải lo, tài khoản nghỉ hưu cũng rất ít.

1. Đã không tính đến các mục tiêu nghỉ hưu sớm hơn

Simmons muốn nghỉ hưu sớm, có thể là trước 65 tuổi. Vì vậy, khi 37 tuổi thì cô vẫn còn khoảng cách rất xa để tiết kiệm đủ số tiền nghỉ hưu. Simmons đã không suy nghĩ rõ ràng về việc nghỉ hưu có ý nghĩa như thế nào và thực sự cần bao nhiêu tiền để đạt được mục tiêu đó.

Đây là một bước quan trọng cần thực hiện vì câu trả lời cho câu hỏi này sẽ khác nhau đối với mọi người và sẽ phụ thuộc vào chi phí, thu nhập, lối sống và thời điểm dự định nghỉ hưu. Sau khi xác định được số tiền bạn nghĩ sẽ cần khi nghỉ hưu, có thể thiết lập kế hoạch đóng góp hàng tháng để giúp đạt được mục tiêu đó dựa trên số năm làm việc còn lại.

2. Số tiền đóng góp ở mức tối thiểu

Ở công việc đầu tiên của Simmons, cô ấy được công ty trả 1 phần lương nghỉ hưu. Sau khi cô ấy nhận được một công việc tại trường đại học, 10% tiền lương tiếp tục được chuyển vào một loại tài khoản hưu trí khác. Khi Simmons kiểm tra với cố vấn tài chính của mình, cô được cho biết đó là số tiền tối thiểu phải đóng mỗi tháng. "Thế là tôi nghĩ rằng ổn rồi, tôi đã có đủ tiền nghỉ hưu rồi mà không nghĩ tới việc cần đóng thêm vào nữa".

Nhà hoạch định tài chính Mari Adam của Mercer Advisors cho biết tiết kiệm để nghỉ hưu mà không có kế hoạch đang là một sai lầm của nhiều người. Họ sẽ ít có khả năng đạt được mục tiêu của mình vì không có một điểm đích cuối rõ ràng.

“Mười phần trăm chỉ là mức tối thiểu. Nó có thể cao hơn nhiều tùy thuộc vào thời điểm bạn bắt đầu, loại an sinh xã hội bạn sẽ nhận được và chi phí sinh hoạt dự kiến". Khi Simmons nhận ra rằng số tiền này chắc chắn là chưa đủ để giúp cô có thể nghỉ hưu thì mới bắt đầu tăng tối đa các khoản đóng góp lên.

3. Chi phí hàng tháng ở mức quá cao

Simmons đã giữ lại ngôi nhà để ở sau khi ly hôn vì cô không muốn làm cuộc sống của con ảnh hưởng. Nhưng cô đang bị mắc kẹt cho khoản thế chấp khi chỉ có một khoản thu nhập duy nhất. Cô cũng có các hóa đơn cần phải trả hàng tháng như truyền hình cáp, gói cước điện thoại di động cao và các gói đăng ký khác đang được xếp chồng lên nhau.

Cuối cùng, Simmons bán nhà, cắt giảm một nửa chi phí nhà ở. Cô cũng hủy gói đăng ký truyền hình cáp và thay thế các dịch vụ rẻ hơn. Tất cả những cách này để cô tiết kiệm được nhiều tiền hơn.

Nhà lập kế hoạch tài chính Nadine Burns của A New Path Financial khuyên: Bạn nên giữ chi phí nhà ở theo một tỷ lệ cố định trong thu nhập. Nếu bạn đang đi thuê, tỷ lệ phần trăm vào khoảng 20% tổng thu nhập. Nếu bạn sở hữu một ngôi nhà và phải trả nợ thì số tiền đó có thể cao hơn một chút ở mức 30% tổng thu nhập. Số tiền này phải bao gồm tiền thế chấp, thuế, lãi suất thế chấp, bảo hiểm và các tiện ích khác.

Sau khi nhận ra 3 sai lầm này, Lakisha Simmons khuyên mọi người nên sử dụng cái được gọi là tỷ lệ tài sản trên thu nhập. Biểu đồ tương lai tài chính của bạn nên có khi làm việc với một cố vấn tài chính để tìm hiểu xem liệu bạn có sở hữu một lượng tài sản tốt so với độ tuổi của mình hay không. Những cố vấn này sẽ so sánh giá trị tài sản của bạn với thu nhập hàng năm để đưa ra lộ trình tốt nhất.

Theo investment.ceo