Vừa khởi động lại kênh hút tiền, NHNN đã rút gần 50.000 tỷ ra khỏi hệ thống

Ngay sau khi sử dụng lại kênh tín phiếu sau hai năm đóng băng, Ngân hàng Nhà nước (NHNN) đã liên tiếp thực hiện 3 phiên hút ròng với quy mô lên tới gần 50.000 tỷ đồng.

Cụ thể, sau phiên chào thầu tín phiếu quy mô 10.000 tỷ đồng, kỳ hạn 7 ngày và chỉ có 200 tỷ đồng khớp (hút về) với lãi suất trúng thầu 0,3%/năm vào ngày 21/6, thì liên tiếp trong phiên 22/6 và 23/6, NHNN đã hút về lần lượt 19.400 tỷ và gần 30.000 tỷ với lãi suất lên tới 0,7% dù cùng loại tín phiếu kỳ hạn 7 ngày.

Như vậy, đã có gần 50.000 tỷ đồng trong hệ thống ngân hàng được NHNN hút bớt về thông qua kênh tín phiếu chỉ trong 3 phiên giao dịch vừa qua. Con số này đi cùng lãi suất trúng thầu tăng mạnh trong 2 phiên gần nhất cho thấy hoạt động hút tiền của nhà điều hành là rất quyết liệt.

Nếu tính thêm lượng tiền hút về qua kênh bán ra ngoại tệ kỳ hạn, lượng thanh khoản mà Ngân hàng Nhà nước đã và dự kiến rút ra khỏi hệ thống là rất lớn.

Báo cáo phân tích mới công bố của Chứng khoán Rồng Việt cho biết, NHNN đã bán ra khoảng 7 tỷ USD qua phương thức kỳ hạn 3 tháng không hủy ngang. Con số này theo cập nhật của một chuyên gia phân tích đã lên tới khoảng 11 – 12 tỷ USD, tương đương 256.000 – 279.000 tỷ VND sẽ được rút về khi tới kỳ hạn thanh toán.

Trước đó, phiên giao dịch 21/6 chứng kiến động thái đáng chú ý đối với hệ thống tài chính Việt Nam khi NHNN chính thức trở lại kênh tín phiếu sau 2 năm liên tục duy trì ở tình trạng đóng băng. Theo đó, NHNN đã thực hiện bán 200 tỷ đồng tín phiếu kỳ 7 ngày với lãi suất 0,3%/năm, tương ứng hút ròng 200 tỷ đồng qua kênh này.

Đây là bước đi đặc biệt của nhà điều hành khi trước đó liên tục ''buông'' kênh này nhằm duy trì thanh khoản hệ thống, chủ động giữ lãi suất siêu thấp trong và sau đại dịch Covid.

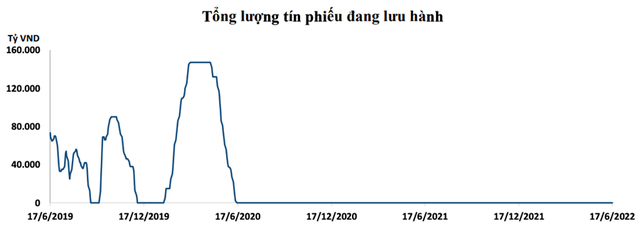

Kênh tín phiếu bị "đóng băng" suốt từ trung tuần tháng 6/2020 đến nay (Nguồn: BVSC)

Vì sao NHNN đẩy mạnh rút tiền?

Khi hệ thống thiếu tiền, lãi suất liên ngân hàng tăng vọt, nếu lãi suất này chạm trần mục tiêu thì NHNN sẽ bơm thanh khoản bằng hai công cụ là Repo giấy tờ có giá hoặc Cửa sổ chiết khấu.

Ngược lại, khi hệ thống thừa tiền, lãi suất liên ngân hàng giảm mạnh, nếu giảm ''thủng'' cả đáy mục tiêu thì NHNN sẽ hút tiền về bằng việc bán đứt tín phiếu. Khi đó, tiền sẽ chảy về NHNN, hệ thống giảm sự dư thừa tiền, lãi suất liên ngân hàng sẽ tăng trở lại vào vùng mục tiêu.

Trong năm 2018, NHNN đã tích cực mua vào USD, tương ứng một lượng VND khổng lồ liên tục được đẩy ra nền kinh tế. Để trung hòa lượng tiền này, trước năm 2020, ban đầu NHNN tích cực hút tiền về trên thị trường mở để cân đối tạm thời bằng việc duy trì nền lãi suất tín phiếu, thậm chí có lúc hút với kỳ hạn 3 tháng. Nhưng do tác động dịch bệnh, để hỗ trợ thanh khoản và mục tiêu giảm lãi suất, NHNN quyết định dừng hoạt động trên kênh tín phiếu, chủ động duy trì lượng thanh khoản dư thừa khổng lồ trong hệ thống ngân hàng, khiến lãi suất liên ngân hàng liên tục ở mức cận 0 trong gần 1 năm.

Sau hơn 2 năm đóng băng, NHNN đã chính thức sử dụng lại công cụ này với tâm thế đầy quyết liệt. Điều này phát đi tín hiệu về khả năng điều chỉnh chính sách tiền tệ của nhà điều hành sau một thời gian dài nới lỏng.

Việc chính thức mở trở lại kênh hút tiền của NHNN diễn ra trong bối cảnh thanh khoản hệ thống liên tục ở trạng thái dư thừa, khiến lãi suất VND liên ngân hàng giảm về mức thấp nhất kể từ tháng 4/2021, còn lãi suất USD không ngừng chịu áp lực tăng do ảnh hưởng từ quyết định của FED.

Theo đó, chênh lệch lãi suất giữa VND và USD trên thị trường 2 đã liên tục giảm thậm chí đi vào vùng âm vào cuối tháng 5 và đầu tháng 6, đặc biệt là với các kỳ hạn ngắn.

Theo giới phân tích, thanh khoản hệ thống dư thừa và lãi suất VND liên ngân hàng giảm sâu một phần do hạn mức tăng trưởng tín dụng không còn nhiều và tăng trưởng huy động phục hồi mặc dù dư nguồn trên thị trường 1 đạt mức thấp nhất trong nhiều năm. Hơn nữa, để hỗ trợ nền kinh tế, NHNN đã nỗ lực duy trì các lãi suất chính sách của Việt Nam, dẫn đến áp lực lên dòng chảy USD và theo đó là tỷ giá hối đoái.

Thực tế, tỷ giá USD đã liên tục biến động mạnh vào tháng 5 và đầu tháng 6, trái ngược hoàn toàn so với với sự ổn định được duy trì trong các năm trước. So với mức thấp nhất ghi nhận vào gần cuối tháng 1, tỷ giá USD/VND tại các ngân hàng đã tăng khoảng 2,5%. Trong khi giá USD trên thị trường tự do tiếp tục duy trì quanh vùng 23.950 – 24.000 đồng/USD, tương ứng mức tăng khoảng 1,6% so với cuối năm 2021.

Diễn biến này khiến NHNN phải có những biện pháp can thiệp nhằm ổn định thị trường như thay đổi tỷ giá bán USD cũng như bán ngoại tệ hỗ trợ nhu cầu thị trường.

Trao đổi với báo chí về việc điều hành tỷ giá trong thời gian tới, ông Phạm Chí Quang – Phó Vụ trưởng phụ trách Vụ Chính sách tiền tệ cho biết, NHNN sẽ tăng tần suất bán can thiệp ngoại tệ để sẵn sàng bổ sung nguồn cung ngoại tệ cho thị trường thường xuyên hơn nữa, qua đó tạo điều kiện cho hệ thống TCTD đáp ứng đầy đủ, kịp thời các nhu cầu ngoại tệ hợp pháp của tổ chức và cá nhân, trong đó có nhu cầu ngoại tệ để nhập khẩu các mặt hàng thiết yếu phục vụ sản xuất kinh doanh trong nước và xuất khẩu, qua đó góp phần bình ổn thị trường và hỗ trợ phục hồi kinh tế.