Vingroup sẽ thoái hết vốn khỏi "chiếc vương miện" 7 tỷ USD, không còn liên quan đến hệ thống Vinmart

Khi chuyển đổi sang nền tảng bán lẻ hiện đại, Masan sẽ xây dựng The CrownX thành doanh nghiệp quy mô doanh thu 7 – 10 tỷ USD và lợi nhuận gộp gia tăng hai con số vào năm 2025 cho lĩnh vực bán lẻ.

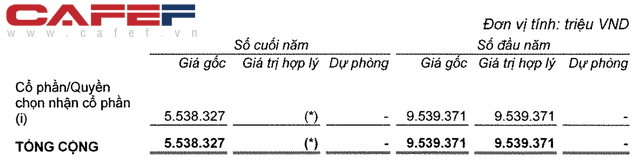

Báo cáo kiểm toán công ty mẹ của Tập đoàn Vingroup ghi nhận khoản đầu tư vào chứng khoán kinh doanh đã giảm từ 9.539 tỷ đồng đầu năm xuống còn 5.538 tỷ đồng cuối năm (tính theo giá gốc). Theo giải trình của Vingroup, đây là giá trị quyền chọn nhận cổ phần tại The CrownX, công ty do Masan Group lập ra để hợp nhất Vincommerce với Masan Consumer Holdings, hình thành nên một trong những đơn vị bán lẻ - sản xuất hàng tiêu dùng hàng đầu Việt Nam.

Trong năm, Vingroup đã chuyển nhượng 2.088.623 quyền chọn nhận cổ phần của CrownX cho Masan. Sau đó Tập đoàn đã thực hiện chuyển đổi toàn bộ quyền chọn nhận cổ phần còn lại sang cổ phần trong CTCP The CrownX, và chuyển nhượng 4.809.729 cổ phần của CrownX cho một đối tác doanh nghiệp (được hiểu ở đây là Masan).

Tại ngày 31/12/2020, Vingroup đã ký hợp đồng đặt cọc để chuyển nhượng toàn bộ cổ phần còn lại trong The CrownX cho đối tác doanh nghiệp được nhắc ở trên. Như vậy chỉ chưa đầy 1 năm thành lập The CrownX, Vingroup đã muốn rút toàn bộ khỏi công ty này, đồng nghĩa với việc rút vốn khỏi hệ thống siêu thị Vinmart và các cửa hàng Vinmart+.

Theo thỏa thuận ban đầu, Masan sẽ nắm giữ 70% vốn của CrownX còn phía Vingroup nhận quyền chọn nắm giữ 30% còn lại.

Vào tháng 6 và tháng 8 năm 2020, Masan Group đã thực hiện mua lại 14,8% vốn chủ sở hữu của CrownX từ Vingroup với tổng số tiền 23.692 tỷ đồng. Sau khi mua lại, tỷ lệ sở hữu của Masan Group trong CrownX tăng từ 70% lên 84,8%. Giao dịch này tương ứng định giá công ty CrownX khoảng 160.081 tỷ đồng, gần 7 tỷ USD.

Tháng 11/2020, SHERPA (công ty con 100% thuộc sở hữu của Masan Group) mua 9,1% cổ phần trong VCM với hơn 200 triệu USD.

Với các giao dịch này, lợi ích kinh tế của Masan Group trong VCM tăng từ 58,6% lên 80,1%.

Masan Group nắm giữ CrownX thông qua SHERPA, công ty được thành lập vào ngày 12/6/2020. Ngày 25/6/2020, Masan Group đã chuyển nhượng toàn bộ lợi ích vốn chủ sở hữu trong MasanConsumerHoldings (MCH) cho CrownX, và toàn bộ lợi ích vốn chủ sở hữu trong VCM cho SHERPA. Sau đó SHERPA lại chuyển nhượng toàn bộ lợi ích trong VCM cho CrownX.

Báo cáo kiểm toán 2020 của Masan cho thấy, công ty này đã ghi nhận lỗ 25.201 tỷ đồng vào phần lợi nhuận sau thuế chưa phân phối. Nợ vay tăng vọt trong năm, bao gồm vay ngân hàng, phát hành trái phiếu và nợ thuê tài chính ngắn hạn 22.545 tỷ và dài hạn 39.466 tỷ đồng.

Sau khi tiếp quản Vinmart, Masan quyết liệt đóng cửa 700 cửa hàng VinMart+, tái cấu trúc chuỗi cung ứng. VCM đã đạt EBITDA hòa vốn trong quý 4/2020 và dự kiến EBITDA dương vào quý 1/2021.

Masan sẽ phát triển các cửa hàng Vinmart+ thành điểm đến "tất cả trong một" (one-stop shop) phục vụ các nhu cầu thiết yếu về tài chính, giáo dục, xã hội, giải trí và chăm sóc sức khỏe của người tiêu dùng với mạng lưới 10.000 cửa hàng do Masan tự vận hành và 20.000 cửa hàng nhượng quyền bằng cách hợp tác với những tiệm tạp hóa gia đình.

Khi chuyển đổi sang nền tảng bán lẻ hiện đại, Masan sẽ xây dựng The CrownX thành doanh nghiệp quy mô doanh thu 7 – 10 tỷ USD và lợi nhuận gộp gia tăng hai con số vào năm 2025 cho lĩnh vực bán lẻ. Chủ tịch Masan Nguyễn Đăng Quang nhận định The CrownX là "viên ngọc quý trên vương miện" của chúng ta".

Trong khi đó, Chủ tịch Vingroup Phạm Nhật Vượng đã nhượng lại mảng bán lẻ để tập trung vào cuộc chơi lớn hơn với VinFast, Vinsmart.