Thị trường cho vay SME, startup và hộ gia đình Việt Nam: "Ông lớn" ngân hàng nội đấu Startup ngoại!

Phân khúc cho vay B2B – cụ thể là với đối tượng doanh nghiệp nhỏ và vừa (SMEs), startup và hộ gia đình tại Việt Nam đang sôi động hơn bao giờ hết. Nổi bật trong đó cuộc đấu giữa các ‘ông lớn’ Ngân hàng Việt là Techcombank trong liên minh với Vinshop – Vin ID cùng VPBank đang đồng hành cùng DMSpro – SmartPay với các startup ngoại như Funding Societies và Validus.

VP BANK VÀ TECHCOMBANK – 2 NGÂN HÀNG TIÊN PHONG TRÊN THỊ TRƯỜNG

Mới đây, VPBank Commcredit đã liên minh với DMSpro – SmartPay để tấn công sâu hơn nữa vào thị trường cho vay ở phân khúc SMEs, startup và hộ gia đình.

Trong liên minh VPBank Commcredit – SmartPay – Bonbon Shop/DMSpro, vai trò của Bonbon Shop là kết nối giữa nhà sản xuất và cửa hàng bán lẻ, còn ví điện tử SmartPay sẽ cung cấp các phương thức – giải pháp thanh toán và khi chủ cửa hàng có nhu cầu vay tiền thì sẽ là việc của VPBank Commcredit.

Cụ thể hơn: khi hộ kinh doanh có nhu cầu vay tiền, thông qua dữ liệu mà mình có cộng với hoạt động của khách hàng trên app Bonbon Shop và doanh thu – dòng tiền; bằng công nghệ của mình, VPBank sẽ phân tích xem hộ kinh doanh đó có đủ điều kiện để vay tiền hay không, nếu được thì hạn mức bao nhiêu là phù hợp. Mức vay tối đa mà VPBank Commcredit có thể duyệt lên tới 200 triệu đồng.

Ông Phùng Duy Khương – Phó Tổng Giám đốc thường trực VPBank đang phát biểu.

Phần mình, ông Phạm Ngọc Ấn – Chủ tịch HĐQT Công ty CP DMSpro cho biết: ứng dụng Bonbon Shop của họ không giống Vinshop.

Bonbon Shop ra đời 2019 chỉ là nền tảng công nghệ trung gian đứng giữa kết nối các nhà sản xuất trong mảng dược phẩm – mỹ phẩm – FMCG…; với các nhà bán lẻ - cụ thể đây là các hộ kinh doanh – các tiệm tạp hóa… Còn Vinshop mua hàng từ các nhà sản xuất và bán lại cho các tiệm tạp hóa, họ đóng vai trò như một kênh phân phối B2B.

"Kể từ năm 2014 đến nay, với việc đã hỗ trợ - đồng hành cùng 150.000 hộ kinh doanh thông qua các gói tín dụng và các giải pháp tài chính, VPBank Commcredit chính là thương hiệu lớn nhất trong phân phúc cho vay này. Hiện có khoảng 5 triệu nhà bán hàng nhỏ lẻ đang hoạt động tại Việt Nam", ông Phùng Duy Khương – Phó Tổng Giám đốc thường trực VPBank, tiết lộ.

Tuy nhiên, trong 2 năm qua, các hộ kinh doanh nhỏ lẻ là một trong những chủ thể bị ảnh hưởng xấu vì đại dịch nhất, khiến việc kinh doanh của VPBank Commcredit cũng bị ảnh hưởng theo. Mặt khác, 6 tháng gần đây, nền kinh tế Việt Nam cũng như các hộ kinh doanh đã quay trở lại hoạt động, phần nào hồi phục sự tăng trưởng.

Với liên minh nói trên, VPBank Commcredit có thể khai thác thêm lượng 667.000 nhà bán hàng đã liên kết thanh toán với SmartPay và 35.000 hộ kinh doanh đang hoạt động trên Bonbon Shop. Tính đến thời điểm hiện tại, nền tảng Bonbon Shop đã kết nối hơn 24 nhà sản xuất với 35.000 điểm bán lẻ trên cả nước.

So với VPBank, thì Techcombank xuất phát hơi chậm trong trong cả lĩnh vực cho vay tiêu dùng và cho vay với đối tượng là SMEs, startup và hộ gia đình, nhưng với 2 đối tác thân thiết lớn hàng đầu Việt Nam là Masan – Vingroup, Techcombank đang đi rất nhanh.

CEO Techcombank - Jens Lottner phát biểu trong tháng 5/2021 trên Người Đồng Hành: "Với SMEs, đây là phân khúc khách hàng quan trọng, là xương sống cho nền kinh tế. Trước đây chúng tôi chưa hiểu đủ sâu về những rủi ro liên quan đến loại hình này, từ giờ đến cuối năm ngân hàng đang xây dựng mô hình về đánh giá thẩm định rủi ro, đưa ra các sản phẩm kinh doanh phù hợp, dành riêng cho phân khúc này.

Trên thực tế, dù chúng tôi rất muốn tăng trưởng và mở rộng sang SME, Techcombank cũng rất thận trọng và phải đảm bảo hiểu rõ về lĩnh vực này trước khi cung cấp sản phẩm dịch vụ cũng như hỗ trợ cho các doanh nghiệp đó. Đầu tiên, chúng tôi tập trung vào những khách hàng hiện hữu trước vì họ đã quan hệ với Techcombank một thời gian và chúng tôi đã hiểu họ.

Chúng tôi muốn mở rộng sang SME từ những hiểu biết của chúng tôi và cũng mong có thể được hạn mức tăng trưởng tín dụng cao nhất có thể từ NHNN để phát triển thêm khu vực này".

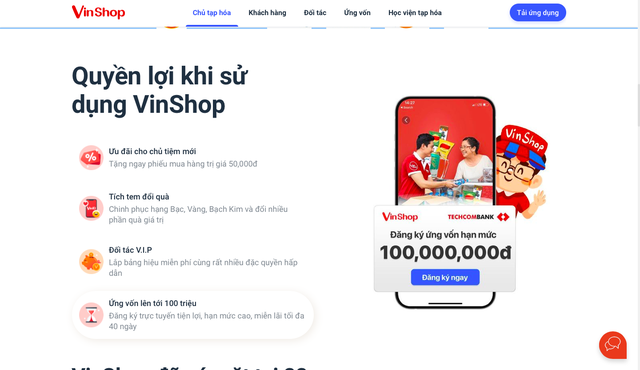

Với việc trở thành một thành viên trong liên minh Vinshop – VinID – Techcombank, cho tới thời điểm này, Techcombank nghiễm nhiên có một tệp khách hàng có sẵn khoảng 100 triệu là chủ các cửa hàng tạp hóa – thành viên của Vinshop.

Trên Vinshop đang có dịch vụ Ứng vốn với số vốn tối thiểu mà các chủ cửa hàng tạp hóa được vay là 10 triệu đồng và hạn mức tối đa là 100 triệu đồng và người duyệt các khoản vay này là Techcombank.

Ở khía cạnh khác, hiện chuỗi siêu thị WinMart của Masan đang tiến hành nhượng quyền và trong tương lai, đây cũng sẽ là một nguồn khách hàng nhỏ lẻ đáng kể của Techcombank.

FUNDING SOCIETIES VÀ VALIDUS ĐANG HOẠT ĐỘNG RẤT TÍCH CỰC TẠI THỊ TRƯỜNG VIỆT NAM

Không hẹn mà cùng gặp, cả Funding Societies và Validus đều quyết định chọn năm 2019 để tiến quân vào thị trường Việt Nam. Tuy nhiên, do 2 năm Covid-19 nên phải bắt đầu từ năm 2022 họ mới hoạt động mạnh mẽ.

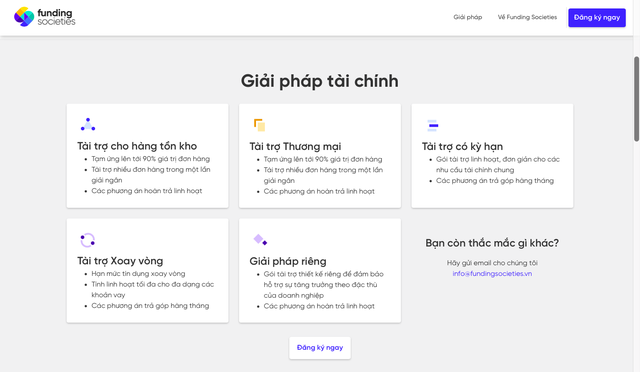

Funding Societies (tên Modalku tại thị trường Indonesia) là nền tảng tài trợ kỹ thuật số cho SMEs lớn nhất ở Đông Nam Á, hoạt động tại Singapore, Indonesia, Thái Lan, Malaysia, Việt Nam. Cho đến nay, nền tảng này đã giải ngân hơn 2 tỷ USD để hỗ trợ cho các doanh nghiệp thông qua hơn 5 triệu giao dịch cho vay.

Ông Ryan Galloway - Giám đốc điều hành của Funding Societies tại Việt Nam

Đầu năm nay, VNG đã đầu tư 22,5 triệu USD vào Funding Societies trong vòng gọi vốn Series C , với tổng trị giá 294 triệu USD, trong đó có 144 triệu USD vốn chủ sở hữu và 150 triệu USD khoản cho vay.

Vào tháng 4/2022, VNG tuyên bố thông tin Công ty Telio Pte.Ltd trở thành công ty liên kết của họ từ ngày 21/4/2022.

Theo thông tin từ website Telio, hiện họ đã có mặt ở bán lẻ tại 25 tình thành phục vụ hơn 60.000 cửa hàng – 3 ngành hàng mà họ tập trung cung cấp là tiêu dùng – lifestyle – y tế. Kế hoạch trong tương lai gần: công ty sẽ mở rộng ra 45 tỉnh thành và phục vụ hơn 150.000 đại lý bán lẻ đến hết 2022.

Ngoài ra, Telio còn có ứng dụng Teliobooks để giúp các chủ đại lý tạp hóa quản lý công nợ, doanh thu với các tính năng hỗ trợ, tổng kết và nhắc nhở tự động qua SMS, Zalo. Cách thức hoạt động của Telio khá giống với Bonbon Shop, chỉ còn thiếu nhà cho vay.

Sau thời gian thử nghiệm và thành công mỹ mãn - khi họ giải ngân được 20 triệu USD tính đến tháng 12/2021, Funding Societies đã tổ chức sự kiện chính thức ra mắt tại thị trường Việt Nam vào tháng 5 vừa qua.

Theo ông Ryan Galloway - Giám đốc điều hành của Funding Societies tại Việt Nam, thì Funding Societies không gặp khó khăn khi đến hoạt động tại thị trường Việt Nam, khi các chủ cửa hàng nhỏ, lẫn giới startup và SMEs, háo hức mong chờ sự xuất hiện của họ.

Tại Việt Nam, vẫn còn khoảng cách rất lớn giữa nhu cầu vốn của các doanh nghiệp vi mô như các cửa hàng tạp hóa nhỏ, startup và SMEs cùng khả năng chấp thuận cho vay vốn của các ngân hàng truyền thống.

Để vay tiền ở các ngân hàng thương mại, các SMEs và startup cần có tài sản đảm bảo hoặc dòng tiền thật minh bạch – cụ thể là các khoản chi tiêu, mua bán hàng hóa đều phải tiến hành online hoặc có chứng từ cụ thể; song đây lại là những điểm yếu của loại quy mô doanh nghiệp này. Sự xuất hiện của Funding Societies chính là lấp vào chỗ trống đó.

Theo thống kê của Funding Societies, thì 58 tỷ USD chính là giá trị của cái khoảng cách nói trên – tương đương 24% tổng lượng vốn trên thị trường chứng khoán và bằng 21% GDP Việt Nam (2021).

Funding Societies sẽ phục vụ chủ yếu 2 đối tượng khách hàng sau: cửa hàng/startup chưa từng hoặc chưa có cơ hội vay Ngân hàng hoặc đã được vay nhưng chưa đủ nhu cầu.

Funding Societies sẽ nhắm tới lượng 290.000 SMEs tại Việt Nam, cụ thể hơn nữa là những doanh nghiệp có doanh thu trung bình trên 250.000 USD/năm, thời gian hoạt động ít nhất 1 năm. Quy mô khoản vay thường dưới 1 triệu USD, thời gian cho vay từ 1 đến 12 tháng.

Ngoài ra, họ sẽ cho vay đa lĩnh vực, từ giáo dục, bán lẻ, tới công nghệ cho đến FMCG; thông qua việc cung cấp các sản phẩm như tài trợ thương mại, tài trợ hàng tồn kho, tài trợ cho các khoản phải thu (AR) và các khoản phải trả (AP) trong và xung quanh khu vực TP.HCM và Hà Nội.

Hợp tác với các ngân hàng địa phương, Funding Societies cũng đang có định hướng sẽ ứng dụng việc cấp vốn kỹ thuật số bằng nội tệ trên toàn quốc trong nửa cuối năm nay.

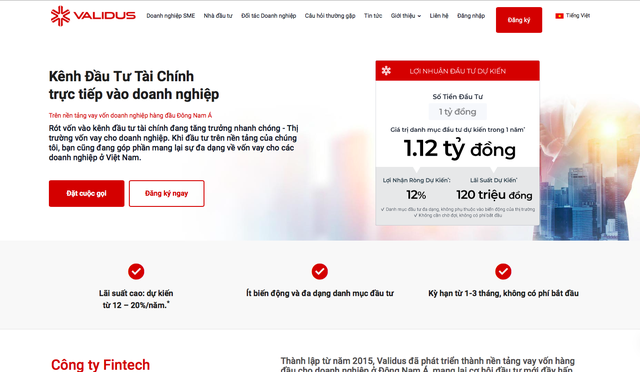

Thành lập vào năm 2015, Validus đã phát triển để trở thành nền tảng cho vay tín chấp trực tuyến giữa SMEs và Nhà đầu tư hàng đầu của Singapore, giải quyết khoảng cách tài chính mà các doanh nghiệp SME phải đối mặt bằng cách sử dụng phân tích dữ liệu, học máy và trí tuệ nhân tạo (AI) để cấp vốn cho các doanh nghiệp đang phát triển. Tại Singapore, Validus Capital được cấp phép bởi Cơ quan tiền tệ Singapore.

Còn theo ông Nikhilesh Goel - Đồng sáng lập kiêm CEO của Validus: Kể từ khi ra mắt, Validus đã giải ngân hơn 1 tỷ USD cho các khoản vay SMEs trên khắp Singapore, Việt Nam, Indonesia và Thái Lan.

Mô hình kinh doanh của Validus khác một chút so với Funding Societies. Validus là nền tảng đứng giữa làm trung gian để giúp người muốn cho vay gặp người muốn vay.

Validus Việt Nam có dịch vụ tài trợ chuỗi cung ứng, tài trợ hóa đơn, tài trợ vốn lưu động và tài trợ chuỗi phân phối. Giá trị khoản vay và mức lãi suất (không quá 20%/năm) sẽ tùy thuộc vào nhiều yếu tố từ SMEs; ví dụ, đối với hình thức Bao thanh toán, SMEs có thể nhận được khoản vay tương đương 80% giá trị hóa đơn trước.

Vào tháng 1/2022, Validus Việt Nam, TTC Group và quỹ đầu tư mạo hiểm Do Ventures đã công bố thương vụ liên doanh 3 bên. Ông Đặng Hồng Anh, ngoài vai trò là Phó Chủ tịch TTC Group, còn là Chủ tịch DHAC kiêm Chủ tịch Hội Doanh nhân trẻ Việt Nam - tổ chức có quy mô gồm hơn 9.000 thành viên và 66 chi hội trên khắp quốc gia.

Liên doanh TTC Group - Validus Việt Nam - Do Ventures

Còn kinh nghiệm chuyên sâu của Do Ventures trong lĩnh vực Fintech (công nghệ tài chính) sẽ là đòn bẩy cho tham vọng tăng trưởng của Validus Việt Nam. Công ty cũng sẽ được tiếp cận những cơ hội hợp tác đầy tiềm năng với các startup công nghệ thuộc nhiều lĩnh vực trong danh mục đầu tư của Do Ventures.

Vào tháng 3/2022, Validus, đã chính thức công bố ông Đinh Văn Bình sẽ đảm nhiệm vị trí CEO của Validus tại Việt Nam.

Ông Đinh Văn Bình là chuyên gia dịch vụ tài chính dày dạn gần hai mươi năm kinh nghiệm - chuyên môn trong lĩnh vực dịch vụ ngân hàng cho SMEs, ngân hàng thương mại và quản lý tài sản khi từng làm việc tại Techcombank và Sacombank.

Trước khi gia nhập Validus, ông Bình từng là thành viên ban lãnh đạo khối khách hàng doanh nghiệp Techcombank với vai trò Giám đốc Cao cấp Phát triển Đối tác. Bắt đầu làm việc cho Techcombank từ năm 2010, ông giữ nhiều vị trí khác nhau trong các dịch vụ tài trợ chuỗi cung ứng, cho vay điện tử (digital lending), quản lý quan hệ và kinh doanh, quản lý rủi ro và đối tác.