So găng Techcombank vs. VPBank: 2 Chủ tịch cùng trở về từ Đông Âu mở ngân hàng, kẻ bán buôn - người bán lẻ, đang kiếm tiền ra sao?

So găng hai nhà băng của 2 doanh nhân từng du học Liên Xô - ông Hồ Hùng Anh và ông Ngô Chí Dũng.

Khi nhắc đến Techcombank và VPBank, hầu như ai cũng biết đây là 2 nhà băng nổi bật vào hàng nhất nhì trong khối ngân hàng tư nhân. Từ một ngân hàng tư nhân non trẻ, Techcombank nhanh chóng đạt quy mô vốn hóa gần ngang tầm 2 ngân hàng quốc doanh là BIDV và VietinBank. Trong khi đó, VPBank cũng có cú lột xác ấn tượng khi tính đến năm 2020, thu nhập lãi thuần của VPBank tăng 30 lần, lợi nhuận trước thuế tăng 19,6 lần so với năm 2010.

Một điểm thú vị giữa 2 nhà băng này là cả 2 nhà lãnh đạo đứng đầu - ông Hồ Hùng Anh và ông Ngô Chí Dũng cùng xuất thân là những du học sinh Đông Âu thập niên 90 và khởi nghiệp từ sản xuất mì gói. Chủ tịch VPBank Ngô Chí Dũng cũng từng làm phó Chủ tịch Techcombank từ năm 2006-2010, còn ông Hồ Hùng Anh làm Chủ tịch Techcombank từ năm 2008.

Thử đặt Techcombank và VPBank lên bàn cân để so sánh sự tương quan của 2 nhà băng nhiều duyên nợ này.

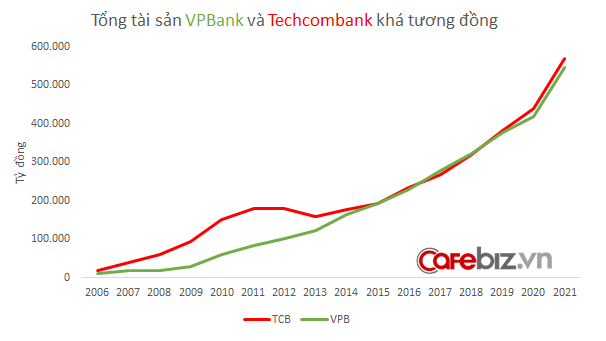

Tương đồng về quy mô tài sản và dư nợ cho vay

Tính đến thời điểm cuối năm 2021, tổng tài sản của Techcombank đạt mức 568.811 tỷ đồng. Ngân hàng VPBank cũng có quy mô tổng tài sản khá tương đồng ở mức 547.626 tỷ đồng. Xét trong quãng thời gian từ năm 2006-2013, tổng tài sản của Techcombank có phần nhỉnh hơn. Tuy nhiên từ sau năm 2013, VPBank đã đuổi kịp Techcombank về quy mô tài sản.

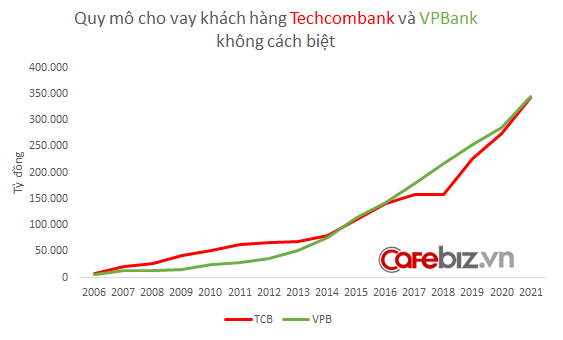

Giai đoạn 2006-2013, Techcombank còn vượt VPBank về quy mô cho vay khách hàng, và rồi VPBank cũng đuổi kịp vào khoảng năm 2014-2016, thậm chí vượt Techcombank giai đoạn 2016-2020. Tuy nhiên sự chênh lệch giữa tổng tài sản và cho vay khách hàng giữa 2 nhà băng này không có quá nhiều khác biệt.

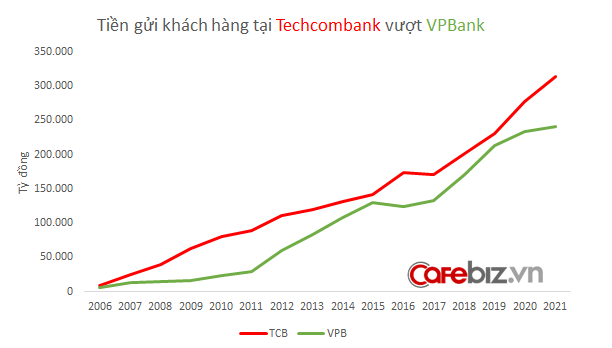

Techcombank “được lòng” người gửi tiền hơn

Xét về quy mô tiền gửi, tính đến thời điểm cuối năm 2021 Techcombank đạt 314.753 tỷ đồng. Trong khi đó VPBank chỉ thu hút được 241.837 tỷ đồng.

Không quá khó hiểu cho kết quả này khi Techcombank là ngân hàng tiên phong trong việc miễn phí chuyển tiền. Techcombank đã liên tục thay đổi theo hướng tăng tiền gửi không kỳ hạn và tiền gửi có kỳ hạn ngắn suốt 6 năm qua. Techcombank hiện là ngân hàng đứng đầu về tỷ lệ CASA tại Việt Nam.

Hai chiến lược được ngân hàng này thu hút người gửi tiền bao gồm đầu tư vào công nghệ và khuyến mãi.

Về đầu tư theo Chứng khoán Rồng Việt, ngân hàng của chủ tịch Hồ Hùng Anh đã chi 300 triệu USD trong giai đoạn 2016 - 2020 và sẽ chi thêm 500 triệu USD trong giai đoạn 2021 - 2025 để đầu tư vào công nghệ. Con số này bằng 1/6 tổng chi phí lãi ước tính của Techcombank trong giai đoạn 2016-2025. Những khoản chi phí này cũng đã cải thiện cơ sở hạ tầng, giao diện và trải nghiệm của người dùng, dẫn đến cơ sở khách hàng được mở rộng, tỷ lệ CASA tốt hơn và lượng tiền gửi không kỳ hạn hoạt động trên mỗi khách hàng cá nhân cao hơn theo thời gian.

Về khuyến mãi, Techcombank sử dụng chiến lược "hoàn tiền" - cashback để thúc đẩy người dân tăng cường thanh toán qua Techcombank. Để thực hiện hoạt động này hàng ngày, khách hàng bán lẻ phải nạp tiền và duy trì số dư ở mức bền vững theo nhu cầu. Rồng Việt ước tính rằng chi phí hoàn tiền tương đương với việc trả lãi suất bổ sung 0,3-0,6% (quy năm) cho các khoản CASA, bên cạnh lãi suất niêm yết cho tiền gửi không kỳ hạn là 0,03% mỗi năm.

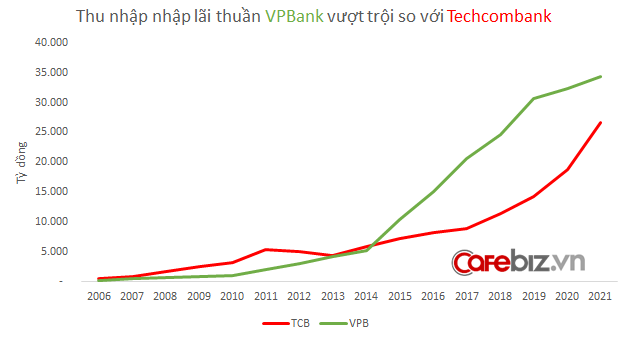

Chiến lược kiếm tiền khác nhau

Nếu như nhìn vào thu nhập lãi thuần, VPBank có phần vượt trội hơn. Năm 2021, thu nhập lãi thuần của VPBank đạt 34.349 tỷ đồng, gấp 1,3 lần con số 26.699 tỷ đồng của Techcombank.

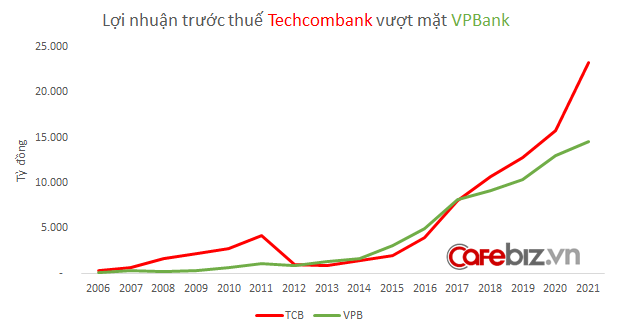

Tuy nhiên bức tranh lợi nhuận trước thuế lại có phần khác biệt. Năm 2021, Techcombank lãi trước thuế 23.238 tỷ đồng, gấp 1,6 lần mức lãi 14.580 tỷ đồng của VPBank. Từ năm 2017, Techcombank đã vượt lên so với VPBank về khả năng sinh lợi.

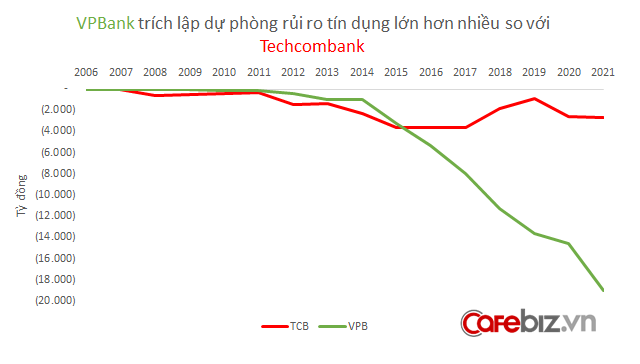

Tại sao lại có sự cách biệt đáng kể như vậy? Hãy nhìn vào việc trích lập dự phòng rủi ro tín dụng của 2 nhà băng.

Năm 2021 trong khi Techcombank chỉ bỏ ra 2.665 tỷ đồng chi phí dự phòng thì VPBank chi đến 19.002 tỷ đồng. Từ năm 2015 đến nay VPBank bắt đầu trích lập dự phòng vượt trội so với Techcombank.

Quay lại lịch sử giai đoạn 2015, VPBank định hướng rõ ràng vào bán lẻ và cho vay tiêu dùng. Năm 2014, VPBank mua lại công ty cổ phần Tài chính Than Khoáng sản và tách bạch FE Credit thành công ty riêng năm 2015. Sau đó FE Credit bắt đầu phối hợp với công ty tư vấn hàng đầu thế giới McKinsey để phác thảo chiến lược và lộ trình hoạt động cho giai đoạn 2016-2020. Năm 2020, FE Credit đem về gần 50% tổng thu nhập kinh doanh, 28,5% lợi nhuận trước thuế cho VPBank.

Mặc dù FE Credit đem về thu nhập và lợi nhuận cao nhưng cũng khiến ngân hàng này phải chú trọng trích lập dự phòng cao hơn Techcombank do đối tượng khách hàng rủi ro hơn.

Techcombank thì khác, nhà băng này đang theo đuổi nhóm khách hàng thu nhập cao, có lẽ chiến lược này giúp ngân hàng “yên tâm” hơn và không cần dự phòng rủi ro quá “nặng đô” như người đồng nghiệp Techcombank.

“Techcombank tập trung vào phân khúc khách hàng có thu nhập cao, các doanh nghiệp lớn. Khi khủng hoảng xảy ra, các khách hàng này sẽ ít bị ảnh hưởng hơn các khách hàng doanh nghiệp vừa và nhỏ”, ông Ngô Hoàng Hà, Giám đốc cao cấp tài chính doanh nghiệp của Techcombank từng chia sẻ tại buổi cập nhật kết quả kinh doanh quý 3 và 9 tháng đầu năm 2021.