S&P: Nợ tín dụng tăng mạnh từ 2012, Trung Quốc đứng trước nguy cơ vỡ nợ

Quỹ Tiền tệ Quốc tế (IMF) đã cảnh báo từ hai năm trước rằng tăng nợ hộ gia đình ở Trung Quốc “có thể khuếch đại hậu quả kinh tế vĩ mô của những cú sốc tiêu cực”.

Cơ quan xếp hạng tín nhiệm S&P cho biết các khoản vay khách hàng không đảm bảo tại Trung Quốc có khả năng tăng với tốc độ 20% mỗi năm trong vòng 2 năm tới, tuy chậm lại nhưng vẫn gợi nhớ về các cuộc khủng hoảng tại Hong Kong, Hàn Quốc và Đài Loan.

Đồng thời, các mô hình điểm tín dụng và hành vi tín dụng được dùng bởi các ngân hàng Trung Quốc đã không được kiểm tra toàn diện, S&P cho biết.

“Chúng tôi cũng dự đoán rằng những công ty nhỏ và những người đến sau trong lĩnh vực cho vay khách hàng không đảm bảo sẽ cạnh tranh gay gắt, chuyển hướng sang tập khách hàng có rủi ro cao hơn”, Liang Yu, chuyên gia tín dụng tại S&P, cho biết.

“Hoạt động hợp tác được tăng cường giữa các ngân hàng và một số công ty công nghệ tài chính cũng có thể làm tăng rủi ro chất lượng tài sản đối với một vài ngân hàng, cụ thể là các ngân hàng thiếu kinh nghiệm với các khoản vay khách hàng không đảm bảo và/hoặc không đủ khả năng quản lý rủi ro đi kèm khi đẩy mạnh lĩnh vực này”.

Lo ngại về các khoản nợ gia đình gia tăng trong bối cảnh tiêu dùng nội địa tại Trung Quốc trở thành động lực chính cho tăng trưởng GDP.

“Chất lượng tài sản có thể chịu áp lực lớn hơn nữa khi tăng trưởng của Trung Quốc tiếp tục chững lại”, Yu nói.

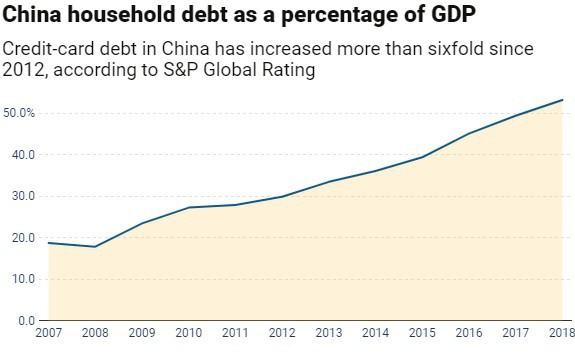

Tỷ lệ nợ hộ gia đình trên GDP của Trung Quốc đã tăng từ 29,9% năm 2012 lên 53,2% năm 2018, theo số liệu từ CEIC, cơ quan cung cấp số liệu tài chính. Nợ hộ gia đình tại Trung Quốc đạt 7.400 tỷ USD tính đến cuối tháng 3, theo CEIC.

Tỷ lệ trên vẫn thấp hơn so với phần lớn thị trường các nước phát triển, nhưng cao hơn một số quốc gia đang phát triển tại châu Á, theo S&P. Tính đến năm 2018, tỷ lệ khoản vay hộ gia đình trên GDP là 66% ở Mỹ, 72% ở Hong Kong và 100% ở Hàn Quốc, theo S&P.

Yu cho biết các nhà lập pháp Trung Quốc nhận thức được hậu quả của các cuộc vỡ nợ tín dụng trong lịch sử và đang có các biện pháp giảm thiểu các rủi ro hệ thống. Ngân hàng Nhân dân Trung Quốc nhiều khả năng sẽ tiếp tục mở rộng phạm vi hệ thống kiểm soát tín dụng, giúp theo dõi dữ liệu của người đi vay từ hơn 3.500 ngân hàng.

Trung Quốc cũng đã giới hạn lãi suất hàng năm đối với thẻ tín dụng trong khoảng từ 12% đến 18%, S&P cho biết.

Tháng 2, các nhà kinh tế của Cục Dự trữ Liên bang (Fed) Hunter Clark và Jeff Dawson cho rằng mức tăng mạnh của nợ hộ gia đình tại Trung Quốc trong những năm gần đây, chủ yếu do tăng thế chấp nhà đất, đã gây ra các vấn đề trên phương diện ổn định tài chính.

“Các rủi ro liên quan đến nợ hộ gia đình ở Trung Quốc được coi là vẫn nằm trong tầm kiểm soát, theo phần lớn các nhà quan sát”, họ nói. “Tuy nhiên, quan trọng là tránh bị lạc quan quá mức, đặc biệt khi các biện pháp tổng hợp nợ và thu nhập có thể che giấu những khác biệt quan trọng giữa các hộ gia đình”.

Tỷ lệ nợ hộ gia đình so với GDP của Trung Quốc qua các năm.

Vào năm 2018, cho vay hộ gia đình đã vượt vay doanh nghiệp để trở thành động lực lớn nhất cho tăng trưởng vay tại Trung Quốc, chiếm khoảng một nửa các khoản vay mới.

Hai nhà kinh tế học cho biết các khoản vay hộ gia đình không thế chấp, như thẻ tín dụng, có thể trở thành gánh nặng thêm cho người đi vay có thế chấp và các khoản tín dụng quay vòng không đảm bảo từ các nền tảng cho vay ngang hàng.

“Gánh nặng bổ sung này là vấn đề lớn đối với khoảng 1/3 số nợ hộ gia đình ước tính được nắm giữ bởi các gia đình nợ nhiều nhất”, các nhà kinh tế của Fed cho biết. “Điều này cũng cho thấy sự suy giảm trong bảng cân đối của các hộ gia đình này có thể có tác động tiêu cực đến ngành ngân hàng cũng như nền kinh tế”.

Quỹ Tiền tệ Quốc tế (IMF) đã cảnh báo từ hai năm trước rằng tăng nợ hộ gia đình ở Trung Quốc “có thể khuếch đại hậu quả kinh tế vĩ mô của những cú sốc tiêu cực”.

“Sự suy giảm trong bảng cân đối của (các hộ gia đình mắc nợ cao ở Trung Quốc) có thể có tác động tiêu cực đến ngành ngân hàng cũng như kinh tế vĩ mô, mặc dù các khoản vay cho các hộ gia đình, tính cả thế chấp nhà, ở Trung Quốc vẫn chiếm phần nhỏ hơn trong tổng tài sản của ngân hàng so với các nền kinh tế phát triển”, IMF cho biết trong báo cáo Global Financial Stability vào tháng 10/2017.

Yu cho biết cần đặc biệt quan tâm tới các khoản ứng trước tiền mặt và các khoản vay tiền mặt ở Trung Quốc, có thể trở thành “nhân tố chính” của cho vay quá mức.

“Tại đỉnh của bong bóng thẻ tín dụng ở Đài Loan, các ngân hàng có số dư tiền mặt – thẻ chiếm gần một nửa tổng số khoản phải thu thẻ (tính cả thẻ tín dụng và thẻ rút tiền mặt). Sự quay vòng giữa thẻ tín dụng và thẻ thu tiền mặt đã dẫn đến các vấn đề nợ nần dạng xoắn ốc”, Yu nói.

“Mặc dù các ngân hàng Trung Quốc không phát hành thẻ rút tiền mặt, ngày càng nhiều nơi bắt đầu thực hiện cho vay tiêu dùng riêng lẻ hoặc kết hợp với với thẻ tín dụng”, Yu cho biết.

“Vì lợi nhuận từ loại sản phẩm này thường cao hơn, chúng tôi hy vọng một số ngân hàng sẽ tập trung khai thác sâu hơn lĩnh vực này, đặc biệt sau khi nền tảng cho vay ngang hàng cung cấp dịch vụ tương tự đã bị dẹp bỏ”.