Sau ‘cú ngã’ đầu cơ hàng tồn, Hoa Sen Group (HSG) chuẩn bị ‘đón đầu’ nguyên liệu giá rẻ trở lại

Trong một ngành còn khá rủi ro, đặc biệt chu kỳ giá nguyên liệu biến động khôn lường trước căng thẳng thương mại toàn cầu, động thái tiếp tục chính sách đầu cơ của Hoa Sen Group (HSG) theo như ý chí Chủ tịch là một điều cần lưu ý để quyết định đầu tư.

Là doanh nghiệp chuyên sản xuất tôn mạ lớn trong nước, nguyên liệu đầu vào của Tập đoàn Hoa Sen (HSG) chủ yếu là thép cuộn cán nóng HRC – nguyên liệu được nhập khẩu phần lớn từ nước ngoài và rủi ro từ biến động giá cực lớn. Đây cũng là nguồn cơn cho sự thịnh vượng của HSG những năm 2015-2016, và cả cơn bĩ cực giai đoạn 2017-2018.

Cú ngã đầu cơ hàng tồn, bất chấp gia tăng sản lượng 2017-2018

Điểm lại, tận dụng độ trễ trong việc nhập hàng tồn kho - sản xuất và xuất bán tôn thành phẩm, HSG tiến hành đầu cơ hàng tồn, lúc chu kỳ giá HRC tăng trở lại sẽ thúc đẩy biên lợi nhuận gộp tăng mạnh.

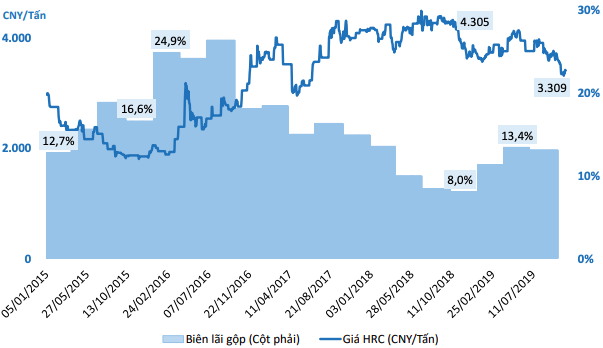

Điển hình cuối năm 2015, khi giá HRC chạm đáy và bật tăng mạnh từ đầu năm 2016, biên lợi nhuận gộp của HSG tăng từ mức 12,7% (đầu năm 2015) lên đến 16%, thậm chí đạt đỉnh 25% vào giữa năm 2016: Đây cũng là mức lợi nhuận gộp kỷ lục của HSG.

Bước sang niên độ tài chính 2017-2018, giá HRC không tăng và giữ ở mức cao, ‘chiêu’ đầu cơ hàng tồn theo đó không còn tác dụng, biên lãi HSG lập tức giảm mạnh. Đi cùng áp lực nợ vay cao, liên tục mở rộng công suất cũng như hệ thống khiến biên lợi nhuận lao dốc về chỉ còn 8%.

Đỉnh điểm, doanh nghiệp báo lỗ hơn 100 tỷ vào quý 4/2018. Cổ phiếu giảm mạnh, nhà đầu tư bán tháo khi tình hình kinh doanh ngày càng bê bết nhưng không nhận được bất cứ phản hồi gì từ ban lãnh đạo.

Chứng khoán Đại Nam tổng hợp.

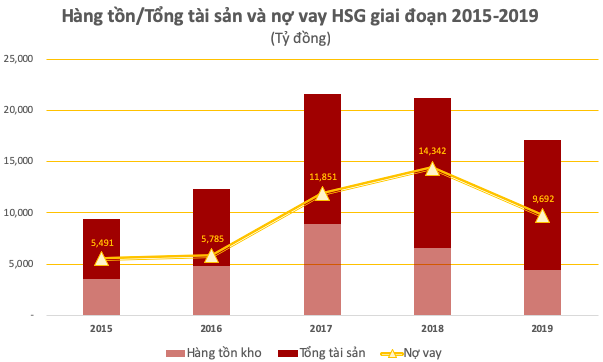

Sau bài học lớn, Công ty thay đổi hoàn toàn chiến lược kinh doanh trong năm 2019: Thay vì đẩy mạnh mở rộng công suất và hệ thống nhằm tăng sản lượng bán, đánh đổi bởi tồn kho cao, vốn lưu động hạn hẹp, dòng tiền hoạt động yếu và tỷ lệ đòn bẩy cao; HSG tiến hành tái cấu trúc các chi nhánh bán lẻ, nỗ lực cắt giảm chi phí, giảm sự phụ thuộc vào nợ vay.

Tái cấu trúc, thay đổi hoàn toàn chiến lược đang tạo tín hiệu tích cực

Ghi nhận tại BCTC hợp nhất niên độ 2018-2019, nợ vay của HSG giảm đáng kể (giảm khoảng 4.500 tỷ đồng), trong đó nợ vay ngắn hạn giảm từ mức 10.880 tỷ về 6.706 tỷ đồng, nợ vay dài hạn giảm từ 3.462 về 2.986 tỷ đồng. Mặc dù vậy, tỷ lệ đòn bẩy tại HSG vẫn khá cao, nợ vay hiện gấp 1,8 lần vốn chủ, đồng thời chiếm gần 58% tổng tài sản.

Chi phí tài chính tương ứng giảm mạnh, cùng với việc tiết giảm chi phí bán hàng cũng như chi phí quản lý, quý cuối năm HSG có lãi 84 tỷ (cùng kỳ thua lỗ hơn 100 tỷ đồng).

Không chỉ nội tại, tình hình thị trường cũng hỗ trợ HSG phục hồi. Thứ nhất, giá HRC bắt đầu hồi phục và đạt đỉnh vào cuối tháng 3/2019 (620 USD/tấn) kích hoạt thêm nhiều đơn hàng mới, hỗ trợ HSG gia tăng sản lượng.

Thứ hai, tháng 6 năm nay Bộ Công Thương đã áp thuế tạm thời đối với các sản phẩm Tôn, Thép nhập khẩu từ Trung Quốc, Hàn Quốc. Chính sách thuế chống bán phá giá giúp các nhà sản xuất trong nước gia tăng sản lượng và biên lợi nhuận trở lại.

Mặt khác, HSG cũng cho thấy ưu tiên duy trì tỷ suất lợi nhuận gộp thay vì giảm giá để giành thị phần như trước đây. Điều này đồng nghĩa với việc đánh đổi thị phần hoạt động. Tính đến cuối tháng 10, thị phần tôn mạ chuyển biến đáng kể khi thị phần HSG đã giảm từ 34% (10 tháng đầu năm 2018) xuống 30%, trong khi Tôn Đông Á tăng thêm 2% thị phần.

Nợ vay của HSG giảm đáng kể khoảng 4.500 tỷ đồng, hàng tồn cũng giảm mạnh.

Ráo riết giảm mạnh tồn kho để đón nguyên vật liệu giá rẻ trở lại

Mặc dù ‘ngã đau’ sau sự cố giá HRC và thừa nhận tình hình thương mại toàn cầu, đặc biệt căng thẳng Mỹ - Trung khó đoán sẽ tác dụng khôn lường lên ngành thép, Chủ tịch Lê Phước Vũ vẫn tuyên bố tại ĐHĐCĐ thường niên năm ngoái: "Từ trước đến nay 50% lợi nhuận HSG đến từ đầu cơ nguyên liệu, và sẽ tiếp tục như vậy".

Và hôm nay, HSG một lần nữa cho thấy động thái ráo riết giảm mạnh tồn kho đón nguyên vật liệu giá rẻ. Trong đó, từ khoảng cuối quý 1/2019 khi giá HRC giảm mạnh, HSG đã chủ động tăng nhanh tốc độ bán hàng, giảm mạnh tồn kho. Đặc biệt, số ngày tồn kho giảm mạnh từ 141 ngày về hơn 67 ngày tương đương giai đoạn 2016, ghi nhận bởi Chứng khoán Đại Nam.

Chưa kể, dự báo sang năm 2020, Nhà máy Dung Quất của HPG đi vào hoạt động, dự kiến cung cấp hơn 2 triệu tấn HRC ra thị trường. Bên cạnh đó, công suất sản xuất HRC của Formosa khoảng trên 5,3 triệu tấn. Như vậy, tổng công suất sản xuất HRC trong nước là 7,3 triệu tấn/năm, đáp ứng 80% nhu cầu HRC trong nước. Do đó, giới quan sát dự báo giá HRC trong tương lai sẽ ổn định hơn và có xu hướng hạ khi không phải chịu thuế nhập khẩu.

Trên thị trường, đi cùng tình hình ổn định hơn và liên tục mua vào cổ phiếu quỹ, thị giá HSG đang hồi phục trở lại. Thanh khoản tăng mạnh, HSG chốt phiên 29/11 tại mức 7.780 đồng/cp, tăng hơn 24% từ mức đáy hồi đầu tháng 9/2019. Mặc dù vậy, trong một ngành còn khá rủi ro, đặc biệt chu kỳ giá nguyên liệu biến động khôn lường trước căng thẳng thương mại toàn cầu, động thái tiếp tục chính sách đầu cơ của HSG theo như ý chí Chủ tịch là một điều cần lưu ý để quyết định đầu tư.