Ông Lâm Minh Chánh: "Cổ phiếu tăng giá 6-8 lần, vượt quá giá trị nội tại của doanh nghiệp, nhà đầu tư phải chạy nhanh chứ sao lại mua vào"

"Nếu không học, không có kiến thức, thì nhà đầu tư làm thế nào để kiếm lời trên thị trường? Đầu tư theo cảm giác, hên xui, không khác đánh bạc là bao nhiêu? Tôi cũng thường xuyên nhận được những bình luận, những tin nhắn tố cáo lừa đảo, những tâm sự ân hận của nạn nhân vì dính vào những cạm bẫy lừa đảo tài chính".

Chủ tịch Uỷ ban Chứng khoán Nhà nước Trần Văn Dũng mới đây đã nói số tài khoản mở mới năm 2021 dự đạt 1,5 triệu đơn vị, chất lượng tài khoản giá trị giao dịch cao hơn so với trước và tỷ lệ dùng margin ở mức thấp hơn. Riêng tháng 11 có hơn 220.000 tài khoản mở mới. Làn sóng nhà đầu tư F0 tham gia thị trường ngày càng dữ dội hơn. Thị trường chứng khoán đã tạo kỳ tích năm chạm mốc 1500 điểm - vốn hoá vượt 333 tỷ USD mức cao nhất trong 21 năm đi vào hoạt động của thị trường.

Nhân dịp đầu năm 2022, để các nhà đầu mới hiểu rõ về tầm quan trọng của kiến thức trong đầu tư tài chính, chúng tôi có cuộc trò chuyện với ông Lâm Minh Chánh - Giám đốc Học viện Kinh doanh và Tài chính BizUni, Chuyên gia Tài chính cá nhân.

Hơn 220.000 tài khoản mở mới trong tháng 11. Chủ tịch Uỷ ban Chứng khoán vừa cho biết số tài khoản mở mới năm 2021 có thể lên tới 1,5 triệu tài khoản - đây là mức kỷ lục từ khi thành lập sàn tới nay. Làn sóng nhà đầu tư F0 đang quá dữ đội. Họ đem tiền vào sàn đầu tư mong muốn kiếm lời nhưng không nghĩ đến sẽ thua lỗ. Ông nghĩ thế nào về vai trò của kiến thức, việc học trong đầu tư chứng khoán?

Nếu không học, không có kiến thức, thì nhà đầu tư làm thế nào để kiếm lời trên thị trường? Đầu tư theo cảm giác, hên xui, không khác đánh bạc là bao nhiêu? Đầu tư theo sóng, rất dễ dính vào con sóng sai, sóng trễ còn đầu tư theo tin đồn, rất dễ dính cạm bẫy.

Không trả lời được thì nhà đầu tư đang tham gia một trò chơi hên xui với tiền của mình.

Nếu đầu tư ngắn hạn, thì nhà đầu tư cần phải học về phân tích kỹ thuật, học về xu hướng, các con sóng, học về sự phản ứng, sự phản ứng thái quá, sự điều chỉnh, sự điều chỉnh thái quá của thị trường. Nhà đầu tư cần học về cách đọc thị trường, học về cách phân tích thông tin. Thông tin nào sẽ tạo ra giá, thông tin nào chỉ là gây nhiễu, học để biết chốt lời và chắc lỗ đúng lúc, tỷ lệ chốt lời phải cao hơn tỷ lệ cắt lỗ.

Nếu đầu tư dài hạn, thì nhà đầu tư phải học về phân tích cơ bản, về tài chính doanh nghiệp, biết về giá trị nội tại của cổ phiếu/doanh nghiệp, biết cách chọn cổ phiếu tốt, doanh nghiệp tốt, biết đa dạng danh mục để giảm thiểu rủi ro.

Nói tóm lại, nhà đầu tư phải hiểu rõ bản chất của việc đầu tư lướt sóng, hoặc đầu tư dài hạn, phải trả lời một cách logic về những quyết định đầu tư của mình. Còn nếu chỉ đầu tư theo những câu lý giải đơn giản, chẳng hạn như vì giá tăng, là chưa đủ. Câu tiếp theo sẽ là tại sao giá nó tăng, có chắc chắn không, và tăng đến mức nào? Hoặc câu vì doanh nghiệp nó tốt là chưa đủ. Câu tiếp theo sẽ là doanh nghiệp tốt như thế nào, theo tiêu chí gì. Giá trị nội tại của doanh nghiệp là bao nhiêu?

Không trả lời được thì nhà đầu tư đang tham gia một trò chơi hên xui với tiền của mình.

Nhiều người nói rằng mua cổ phiếu là kỳ vọng tương lai, doanh nghiệp đó đang lỗ nhiều quý liên tiếp nhưng cổ phiếu đã tăng bằng lần trong thời gian ngắn vì kỳ vọng tương lai. Nhưng tương lai là thứ mờ ảo, kỳ vọng có thể tan vỡ khi doanh nghiệp không đạt được kết quả như dự tính của nhà đầu tư? Ông nghĩ thế nào về kỳ vọng trong đầu tư chứng khoán?

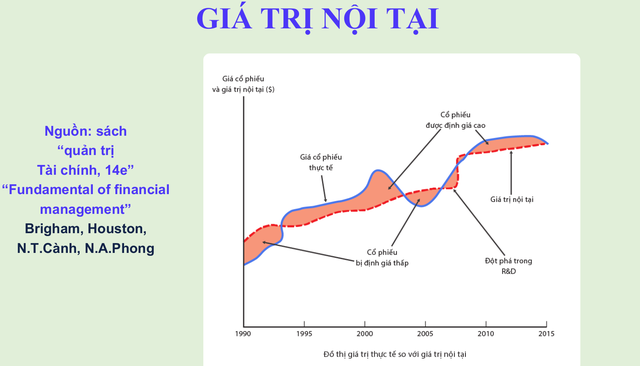

Những nhà đầu tư kinh nghiệm và các chuyên gia nghiên cứu đã đồng ý với nhau rằng: "Trong ngắn hạn, giá cổ phiếu lên xuống ngẫu nhiên. Tuy vậy trong dài hạn, giá cổ phiếu sẽ thể hiện giá trị nội tại của doanh nghiệp/cổ phiếu."

Giá trị nội tại được tính dựa vào các dòng tiền lợi nhuận tự do (tức là dòng tiền lợi nhuận sau tái đầu tư) trong tương lai của doanh nghiệp. Những dòng tiền này được các chuyên gia, những người định giá dự đoán/ kỳ vọng dựa trên quá khứ, hiện tại và tương lai của doanh nghiệp. Chúng ta mua cổ phiếu là chúng ta mua lợi nhuận kỳ vọng trong tương lai là đúng.

Song, doanh nghiệp lỗ liên tiếp nhiều quý mà kỳ vọng giá trị nội tại tốt thì rất khó. Chỉ có những doanh nghiệp ngành công nghệ đang tăng trưởng đột phá, hoặc những doanh nghiệp đang có một bước xoay chuyển cực kỳ đột biến thì mới có giá trị nội tại tốt. Hầu hết các doanh nghiệp bình thường, không phải doanh nghiệp công nghệ đang tăng trưởng, không phải doanh nghiệp đang xoay chuyển, thì việc lỗ liên tục hàng chục quý sẽ dẫn đến giá trị nội tại nhỏ dần. Vậy thì giá cổ phiếu sẽ giảm chứ không tăng. Mà nếu thị trường làm cho nó tăng thì nhà đầu tư nên rời xa.

Ai đã từng quản lý doanh nghiệp, hay ai nghiên cứu sâu về tài chính doanh nghiệp thì sẽ hiểu rằng, rất khó để tăng giá trị nội tại của doanh nghiệp lên gấp 2 lần, 3 lần trong 1 năm. Tăng giá trị nội tại gấp 6, 8 lần trong thời gian ngắn là việc hầu như không thể. Giá mà tăng 6, 8 lần thì hầu như nó đã overvalue (giá vượt giá trị). Trước sau gì nó cũng điều chỉnh về giá trị nội tại. Nhà đầu tư phải chạy nhanh, để tránh chứ sao lại đầu tư vào cổ phiếu đó lúc này.

Đồ thị mối liên hệ giá cổ phiếu và giá trị nội tại của doanh nghiệp. Nguồn: ông Lâm Minh Chánh

Uỷ ban Chứng khoán vừa mới đây đã cảnh báo về tình trạng những room phím hàng ba chữ cái, tung tin "mật" sai sự thật của doanh nghiệp để nhà đầu tư mua vào cổ phiếu khi giá đã tăng nóng bằng lần. Có bữa trưa nào lại miễn phí và dâng đến tận miệng cho những người xa lạ trên thị trường tài chính không, thưa ông?

Không bao giờ có một bữa trưa miễn phí trên thị trường tài chính.

Thực tế thì chỉ có 2 nhóm người có thể phím hàng hiệu quả. Nhóm 1 là nhóm những nhà đầu tư chuyên nghiệp, lão luyện, họ dự đoán được xu hướng thị trường (xác suất hơn 50%), hoặc nắm vững thông tin các doanh nghiệp, hoặc rất giỏi về phân tích kỹ thuật. Nhóm này không nhiều, và họ không dại gì chia sẻ thông tin vàng bạc của họ. Mà nếu họ chia sẻ thì đó là thông tin đi sau, là thông tin "đổ ốc". Nhóm 2 là những người có thông tin nội bộ thật của doanh nghiệp. Thông tin này nếu dùng không "khéo" thì họ sẽ phạm tội giao dịch nội gián. Họ "dại" gì mà chia sẻ thông tin tuyệt mật này.

Trừ hai nhóm đó ra, số đông những người còn lại, nếu nhiệt tình chia sẻ thông tin "phím hàng", thì hoặc là họ nhằm thúc đẩy giao dịch để nhận phí hoa hồng môi giới, hoặc là họ lũng đoạn giá, hoặc là họ chia sẻ thông tin để chứng tỏ ta đây là biết tin, là thạo thị trường. Những thông tin kiểu phím hàng này thì có tính hên xui, 50% đúng - 50% sai. Có người phím đúng vài lần, nhưng rồi cũng sai nhiều lần, sai thì họ im lặng, đúng thì họ sẽ tuyên truyền khả năng "phím" của họ.

Nhà đầu tư chưa kinh nghiệm tin theo các thông tin phím hàng này, thì chẳng khác gì đánh bạc hên xui, hên thì thắng, xui thì thua. Vấn đề ở chỗ, khi thắng thì nhà đầu tư thu được lợi nhuận rất ít, lời một chút họ đã chốt. Nói theo thuật ngữ mới, thì khả năng gồng lãi của họ rất yếu. Còn khi thua thì họ lại có khuynh hướng gồng lỗ, gồng đến mệt mỏi, hết hy vọng thì họ mới buông. Chính vì vậy mà tổng kết lại thì nhà đầu tư F0, nhà đầu tư nhỏ lẻ không chuyên nghiệp thua nhiều hơn thắng.

Thị trường chứng khoán có quá nhiều những cạm bẫy tài chính mà nhà đầu tư cần biết, nhưng làm sao để tránh được những cạm bẫy đó, thưa ông?

Cạm bẫy trong đầu tư tài chính có lịch sự lâu đời và xảy ra trên toàn thế giới chứ không phải chỉ ở Việt Nam. Với sự phát triển của mạng xã hội, của công nghệ thông tin, thì lừa đảo tài chính lại càng sinh sôi nảy nở. Hàng ngày chúng ta đọc báo thấy nhiều người mất tiền vì muôn kiểu lừa đảo tài chính khác nhau: từ dự án đảm bảo lợi nhuận, các đồng tiền dỏm, cho đến các thần tiên tỷ tỷ, các loại cá độ được bảo hiểm, các room thần thánh với những lợi nhuận khủng do công nghệ tạo ra, những "món quà từ thượng đế" đem đến. Tôi cũng thường xuyên nhận được những bình luận, những tin nhắn tố cáo lừa đảo, những tâm sự ân hận của nạn nhân vì dính vào những cạm bẫy lừa đảo tài chính.

Lừa đảo tài chính đánh vào lòng tham và sự thiếu hiểu biết của nạn nhân. Chúng dùng những chiêu trò làm cho lòng tham của nạn nhân trỗi dậy. Mà nói cho cùng thì con người ai cũng tham. Tuy vậy, những người có kiến thức, có sự hiểu biết cơ bản về đầu tư tài chính thì sẽ lý giải được để không tham lam một cách vô lý. Còn những người thiếu kiến thức, thiếu sự hiểu biết thì sẽ bị lòng tham dẫn đi vào cạm bẫy.

Ông Chánh cho rằng nhiều nhà đầu tư dính bẫy tài chính vì mê mẫn tỷ suất lợi nhuận cao.

Để tránh được cạm bẫy, chúng ta chỉ cần nắm vững những nguyên tắc sau:

Thứ nhất, không bao giờ có một bữa trưa miễn phí. Tức là không bao giờ có một đầu tư hay kinh doanh nào, chắc chắn đạt tỷ suất lợi nhuận cao, mà không có rủi ro đi kèm. Tất cả các đầu tư trên đời này đều có rủi ro từ ngân hàng, đến trái phiếu doanh nghiệp, đến doanh nghiệp chưa lên sàn, đến chứng khoán… Nhà đầu tư phải biết cách giảm thiểu, quản lý rủi ro. Chính vì thế mà các quỹ đầu tư, các doanh nghiệp khi kêu gọi vốn đều nói rõ về những rủi ro của nhà đầu tư khi tham gia mua, góp vốn.

Do đó nhà đầu tư nên hỏi những người mời chào những phi vụ, những mối đầu tư lãi suất cao, từ 15%/năm trở lên, câu hỏi sau "đầu tư vào đây có những rủi ro gì?" nếu họ trả lời không có rủi ro gì cả, chắc chắn thắng 100%, thì nhà đầu tư nên từ chối mối đầu tư đó.

Nguyên tắc thứ hai, nhà đầu tư nên hiểu rõ về: 1) tính pháp lý của việc của đầu tư; 2) hiểu rõ uy tín của đối tác, người giữ vốn, tiền của chúng ta; 3) hiểu rõ nguyên tắc hoạt động của sản phẩm đầu tư. Nhà đầu tư phải lý giải được sản phẩm đầu tư đó tạo ra giá trị, tạo ra lợi nhuận như thế nào?

Nhiều nhà đầu tư dính bẫy tài chính vì mê mẫn tỷ suất lợi nhuận cao, mà không tìm hiểu tại sao sản phẩm đó có thể tạo ra lợi nhuận cao đó.

Nếu đã lỡ rơi vào cạm bẫy tài chính và bị thua lỗ nặng rồi, nhà đầu tư nên xử lý ra sao, thưa ông?

Bản chất con người là thích làm giàu nhanh, thích phiêu lưu mạo hiểm, thích đánh bạc, và đa số ai cũng nghĩ mình giỏi dự đoán hơn người khác. Những đội lũng đoạn giá cổ phiếu để "lùa F0 và những nhà đầu tư nghiệp dư", về cơ bản khác với những người làm thị trường "Market Marker" một cách hợp pháp. Các cơ quan quản lý thị trường vẫn đang dẹp, chấn chỉnh đội lũng đoạn giá cổ phiếu. Tuy vậy nhà đầu tư ngắn hạn, nên có kiến thức và bản lãnh để không dính vào những cạm bẫy này.

Nếu đã lỡ thua lỗ nặng mất tiền vì rơi vào cạm bẫy thì chúng ta không nên xem đó là thua lỗ tạm thời, mà phải xem đó là thua lỗ thật. Vì khi còn xem đó là thua lỗ tạm thời, thì chúng ta dễ có tâm lý "gỡ" lại thua lỗ đó, bằng cách tham gia tiếp vào những trò tương tự, và sẽ dính tiếp miếng pho mát trong bẫy chuột khác.

Hãy chấp nhận sự thua lỗ này như là một bài học giá trị, và nghiên cứu kỹ, thận trong hơn, để đầu tư bài bản.

Trong kinh doanh, tài chính có cụm từ "chi phí chìm". Tức là những gì chúng ta đã thua rồi, thì đừng đưa nó vào tương lai. Khi ra quyết định mới, hãy xem như nó đã "chìm": Hãy chấp nhận sự thua lỗ này như là một bài học giá trị, và nghiên cứu kỹ, thận trong hơn, để đầu tư bài bản hơn.

Xin cám ơn ông!