Nhìn lại năm 2020 có lúc tài khoản "bay" 50% trong một tháng, tôi đã đứng dậy và vượt qua năm Covid thứ nhất như thế nào?

Tôi dần đã thay đổi trong tâm lý đầu tư khi cảm xúc hưng phấn khi có lãi và hoảng sợ khi thua lỗ đã ngày một giảm đi. Tôi thực hiện theo kỷ luật khi thị trường giảm thì cắt giảm vị thế và đòn bẩy tài chính để đảm bảo tài sản an toàn.

Nhìn lại năm 2020: Có lúc tài khoản sụt giảm 50% một tháng

Năm 2020 thật sự là một trải nghiệm khó quên của nhiều nhà đầu tư dù là Fn hay F0. Với những nhà đầu tư lâu năm như tôi, đây thật sự là một năm ác mộng mà tưởng chừng tôi phải mất nhiều năm để cover hết khoản thua lỗ trong giai đoạn tháng 3/2020 gây ra cho tôi. Tài khoản suy giảm 50% chỉ trong vòng một tháng, 2 cổ phiếu chiếm tỷ trọng lớn nhất trong danh mục mất thanh khoản hoàn toàn và giảm sàn liên tục không thể bán ra đã gây khủng hoảng tâm lý rất lớn với các nhà đầu tư của tôi, những người đã uỷ thác tiền của cho quỹ của tôi quản lý.

Với tài khoản cá nhân, mặc dù tôi cũng tiếc tiền của bị mất, nhưng không quá hoảng loạn như các nhà đầu tư của chúng tôi – những người không phải dân đầu tư chuyên nghiệp – khi họ nhìn thấy tài sản bốc hơi khủng khiếp hàng ngày, họ thật sự bị sốc.

Chỉ số VN Index năm 2020 vượt 1.100 điểm, đạt 1103,87 điểm, tăng mạnh tới 67% so với thời điểm thấp nhất của năm 2020, tăng 14,9% so với thời điểm cuối năm 2019

Thị trường sụt giảm cực kỳ mạnh mẽ với mức giảm khoảng 32% khi chạm đáy, không chỉ tôi mà đại đa số nhà đầu tư có kinh nghiệm, mặc dù tin rằng thị trường sẽ phục hồi trở lại nhưng lại nghĩ rằng giảm sốc vậy cần rất nhiều năm để tâm lý bình ổn lại mới có thể phục hồi hoàn toàn so với đáy.

Có những lúc tôi lại nghĩ thị trường đã suy thoái mạnh như giai đoạn 2010-2013 và cần một thời gian dài để phục hồi lại, giai đoạn đó, tôi đã dừng hẳn hoạt động đầu tư cổ phiếu.

Năm qua, tôi đã rút khỏi thị trường trong gần như suốt đoạn đầu của sự hồi phục và chỉ bắt đầu tham gia lại sau khi thị trường điều chỉnh lần đầu về vùng 760 điểm và tham gia mạnh hơn sau cú điều chỉnh từ 905 điểm về 780 điểm và duy trì tới hiện tại. Tôi đã thật sự lo lắng và đứng ngoài một thời gian khá dài và bỏ lỡ đoạn đầu tiên khi thị trường phục hồi mạnh mẽ nhất.

Các ông chủ chống đỡ thị trường

Trong năm 2020, các nhà đầu tư tham gia từ giai đoạn tháng 3 có lẽ là những người thắng lợi lớn nhất. Các nhà đầu tư tham gia mạnh vào tháng 3 chủ yếu là các ông chủ của các công ty trên sàn, họ có nhiều động cơ và lý do để phải tham gia vào thị trường để tự cứu mình. Các doanh nghiệp niêm yết, đặc biệt các công ty bất động sản là các cỗ máy huy động tiền liên tục trên thị trường và bản chất là công ty hoạt động tài chính, và họ cần nhất một cổ phiếu có định giá cao, hấp dẫn nhà đầu tư để liên tục huy động vốn cho hoạt động kinh doanh của họ. Nhóm cổ phiếu này chiếm tới 25% tỷ trọng trong VN-Index và sự tham gia mạnh mẽ của các ông chủ nhóm này đã bước đầu giúp kiểm soát hoạt động bán tháo.

Tôi có thống kê vào tháng 3 và tháng 4, hoạt động đăng ký và mua lại cổ phiếu của lãnh đạo doanh nghiệp, và mua cổ phiếu quỹ đã diễn ra rầm rộ ở khoảng 50 công ty niêm yết với giá trị rất lớn đã giúp giảm lượng cổ phiếu lưu hành (floating) trên thị trường đáng kể và hỗ trợ tâm lý nhà đầu tư mạnh sau hoạt động bán tháo ồ ạt kéo dài trươc đó. Đây có lẽ là tín hiệu ban đầu xác nhận một sự đảo chiều có thể diễn ra sau đó và sự thật đã chứng minh tín hiệu đó là đúng.

Sau khi bị thương, con thú cần thời gian nghỉ ngơi tĩnh dưỡng để hồi phục cả về thể chất lẫn tinh thần. Tôi cũng vậy, nhiều nhà đầu tư quanh tôi đi mua trái phiếu doanh nghiệp, gửi tiền tiết kiệm 6 tháng – 1 năm tại ngân hàng, rút hẳn khỏi chứng khoán, cho vay lãi suất cao,…. còn tôi thì vẫn kiên trì để tiền và có gửi kỳ hạn 1 tháng tại công ty chứng khoán để chờ đợi thời cơ quay lại thuận tiện nhất. Nhưng do thua lỗ quá nặng nề giai đoạn tháng 3 nên tôi cũng mất rất nhiều thời gian để có thể quay lại mức đầu năm 2020 trong khi các nhà đầu tư mới có thể lãi 100%, cũng có nhà đầu tư Fn lãi 3-4 lần nhưng tôi không được như vậy.

Năm 2020 là năm đầu tiên tôi thua lỗ kể từ năm 2013 tới nay, thật may mắn tới hiện tại (tháng 1/2021) tôi đã có lãi trở lại và có lãi so với đầu năm 2020. Có thể với nhiều người đây là thất bại vì nhiều người lãi 80% - 100% năm 2020, nhưng tôi tạm thấy ổn vì đã cover lại được thiệt hại trong vòng gần 1 năm, với mức giảm hơn 50%, tôi phải tăng được hơn 100% mới cover lại hết mức lỗ trước đó. Một nhiệm vụ lúc đó tôi coi là cực kỳ khó khăn và cần rất nhiều thời gian để làm.

Những bài học rút ra: Đầu tư phải có kỷ luật

Sự bình tĩnh là điều cần thiết trong một thị trường biến động và tương đối hỗn loạn hiện nay.

Sau đợt khủng hoảng này, vai trò của tâm lý đầu tư trở thành yếu tố rất quan trọng trong tôi. Tôi dần đã thay đổi trong tâm lý đầu tư khi cảm xúc hưng phấn khi có lãi và hoảng sợ khi thua lỗ đã ngày một giảm đi. Tôi thực hiện theo kỷ luật khi thị trường giảm thì cắt giảm vị thế và đòn bẩy tài chính để đảm bảo tài sản an toàn. Các cổ phiếu có thanh khoản kém, các tài sản là option (CW) cần được bán trước và sau đó mới tới cổ phiếu cơ sở, các cổ phiếu vốn hóa lớn.

Việc kiểm tra thanh khoản là cần thiết để tránh các cú giảm mà mất thanh khoản như 2 cổ phiếu tôi gặp phải trong giai đoạn tháng 3/2020 vừa qua. Đặt cược lớn vào các cổ phiếu vốn hóa lớn và có tăng trưởng lợi nhuận mạnh hỗ trợ, tham gia một số deal thoái vốn nhà nước, cổ phiếu phục hồi sau khủng hoảng với tỷ trọng nhỏ hơn trong danh mục.

Sự bình tĩnh là điều cần thiết trong một thị trường biến động và tương đối hỗn loạn hiện nay. Như giai đoạn cuối tháng 1/2021, độ biến động của thị trường trong 1 tuần ngang với giai đoạn tháng 3/2021 vừa qua cho thấy tâm lý nhà đầu tư rất dễ tổn thương. Giai đoạn khoảng tháng 11-12/2020 và đầu tháng 1/2021, nhà đầu tư lên mạng xã hội, lên các diễn đàn khoe lãi, show tài khoản tràn ngập mạng xã hội, tới hiện tại vào đầu tháng 2/2021, hiện tượng này đã hầu như biến mất trên mạng.

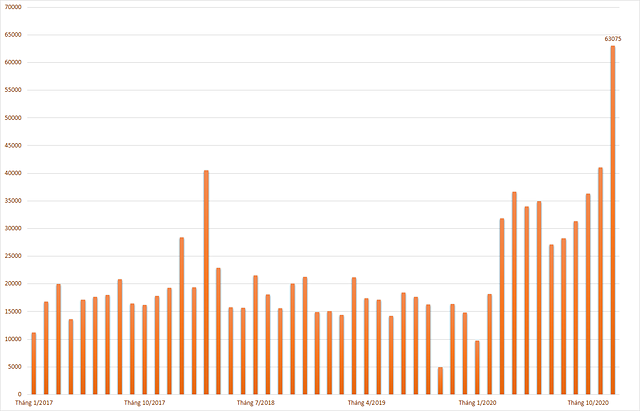

Có thể thấy cú sập vừa xảy ra vào cuối tháng 1/2021 đã làm tổn thương nghiêm trọng đến tài khoản các nhà đầu tư F0 thật sự mới tham gia thị trường. Việc kiếm lãi quá dễ dàng trong khoảng 2,5 tháng vừa qua đã chấm dứt nhưng nếu thị trường tiếp tục được tiếp nhiên liệu mạnh từ các tài khoản mới mở (tháng 1/2021, số tài khoản chứng khoán mở mới lên tới hơn 86.000 tài khoản) có thể sẽ tiếp tục làm thị trường thăng hoa và vượt qua đỉnh cũ 1.200 điểm trước đó.

Số tài khoản nhà đầu tư trong nước mở mới năm 2020 đạt 393.659 tài khoản, tăng 94% so với số lượng tài khoản mở mới trong năm năm 2019, khối ngoại mở mới 2.856 tài khoản. Luỹ kế tới hết tháng 12/2020, tổng số lượng tài khoản chứng khoán tại Việt Nam đạt hơn 2,77 triệu tài khoản, tăng 16,7% so với cuối năm 2019.

Ưu tiên cổ phiếu có nền tảng cơ bản tốt và vốn hoá lớn

Cả thế giới đang trong một xu hướng đi lên mạnh mẽ nhờ dòng tiền vốn rẻ tràn ngập các thị trường từ Mỹ tới Châu Âu, Châu Á. Các chỉ số chứng khoán các nước liên tục tăng mạnh mẽ, như giai đoạn từ tháng 1/4/2020 – 31/12/2020, Việt Nam là thị trường có hiệu quả đầu tư/rủi ro (Sharpe Ratio) thuộc loại tốt thứ 2 thế giới sau Hàn Quốc, thứ 3 là Nhật Bản và thứ 4 mới là Mỹ.

Nhìn chung, với dòng vốn còn tiếp tục được bơm ra như hiện tại, có thể thị trường có những giai đoạn điều chỉnh mạnh nhưng sẽ vẫn ở trong một xu hướng đi lên cho tới khi dòng vốn bị siết lại và chi phí vốn tăng lên. Điều này có thể xảy ra trong 1 vài năm sắp tới khi Covid-19 được kiểm soát và các gói hỗ trợ, kích thích kinh tế đã dùng hết và lãi suất liên bang mà FED công bố bắt đầu tăng lên. Một sự hình thành bong bóng chứng khoán là điều mà phần nhiều mọi người đều nghĩ tới, chỉ là chưa biết lúc nào sự đổ vỡ xảy ra.

Trải qua giai đoạn vừa qua, tôi nhận thấy các cổ phiếu có nền tảng cơ bản tốt và vốn hóa lớn, đầu ngành vẫn là nơi đầu tư hiệu quả nhất với các nhà đầu tư lớn và giảm thiểu rủi ro đáng kể trong hoạt động đầu tư. Các lựa chọn đầu tư nên ưu tiên các doanh nghiệp có ban lãnh đạo làm việc hiệu quả, trung thực với cổ đông một cách tương đối, có sự tăng trưởng dài hạn tốt, đầu tư phân bổ vốn một cách thận trọng, kiểm soát đòn bẩy tài chính trong phạm vi có thể kiểm soát dòng tiền.

Tất nhiên về lý thuyết mọi người đều hiểu, nhưng các doanh nghiệp lớn thường bị chê "nặng mông" (giá tăng chậm) và nhà đầu tư thích đầu cơ vào các cổ phiếu nhỏ hơn (midcap, penny) để T+3 về có thể lãi 1-3 cây trần là điều nhà đầu tư ưu tiên hơn so với việc nắm giữ một cổ phiếu dài hạn hơn. Họ thích lướt trên các con sóng, cổ phiếu nào đột biến họ cũng sẽ tham gia vào để không bỏ lỡ cơ hội nào dù không hiểu công ty đó hoạt động kinh doanh ra sao, hay biết rõ lãnh đạo có vấn đề vẫn tham gia vì giá cổ phiếu tăng. Những người theo trường phái thiên về kỹ thuật sẽ nói: "Thị trường luôn đúng", như khi giá cổ phiếu ROS 220.000/cổ phiếu, người ta vẫn nói mức giá đó có lý của nó thì nó mới 220.000/cổ phiếu và vẫn mua được.

Cơ hội đầu tư năm 2021

Cơ hội đầu tư vẫn còn rất lớn cho các nhà đầu tư tại thị trường Việt Nam khi các doanh nghiệp vẫn được hưởng lợi nhờ hoạt động xuất khẩu mạnh, thặng dư thương mại ngày một lớn, tiêu dùng trong nước mở rộng nhanh là cách mà các nước đi trước như Nhật Bản, Đài Loan, Hàn Quốc, Trung Quốc đã từng đi qua và Việt Nam hiện nay cũng đang đi theo con đường để trở thành nước công nghiệp hiện đại.

Các doanh nghiệp dẫn đầu các lĩnh vực sẽ có sự tăng trưởng mạnh mẽ dẫn dắt ngành và nền kinh tế, đặc biệt các doanh nghiệp tư nhân lớn tạo cơ hội đầu tư tốt về dài hạn cho nhà đầu tư, mặc dù trong ngắn hạn có thể mức định giá của một số doanh nghiệp đã ở mức khá cao và cần chờ đợi cơ hội mua vào phù hợp.

Năm 2021, thị trường có thể rơi vào giai đoạn biến động quanh mốc 1.100 điểm với các đợt tăng/giảm đan xen nhau và có thể kết thúc năm với mức tăng cao hơn so với 31/12/2020 nhưng sẽ không quá nhiều. Thị trường chuyển sang trạng thái tích lũy dao dộng trong biên độ để tiêu hóa đợt tăng mạnh trong năm 2020 vừa qua.

Các cơ hội lựa chọn cổ phiếu cụ thể (stock picking) trở lên hiệu quả hơn so với giai đoạn cả thị trường tăng nóng trước đây và các nhà đầu tư có kỹ năng sẽ thể hiện được sự vượt trội so với các nhà đầu tư mới tham gia thiếu kỹ năng trong năm 2021 này. Năm 2021 có thể là năm quỹ chủ động có thể chiến thắng các quỹ ETF sau năm 2020 đại đa số quỹ chủ dộng thất bại trước các quỹ ETF.