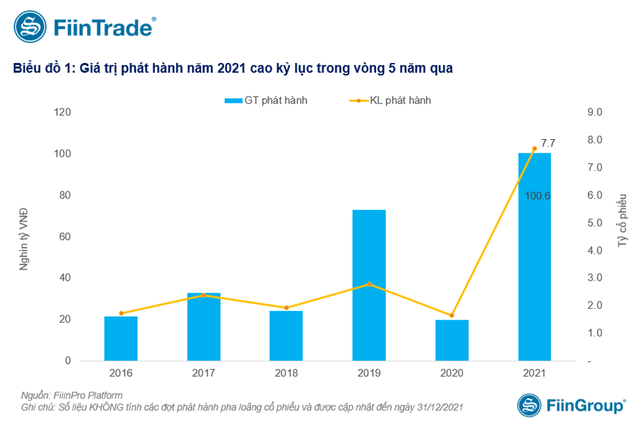

Kỷ lục huy động vốn trên sàn chứng khoán Việt Nam vừa được thiết lập với hơn 100.000 tỷ, triển vọng năm 2022 liệu có tiếp tục?

Theo số liệu cập nhật từ chuyên gia phân tích FiinGroup, các doanh nghiệp và ngân hàng niêm yết đã thực hiện phát hành cổ phiếu huy động khoảng 100,6 nghìn tỷ đồng, tương đương 56% tổng lượng vốn dự kiến huy động trên thị trường chứng khoán Việt Nam (TTCK) trong năm vừa qua.

Kỷ lục huy động vốn trên sàn chứng khoán Việt Nam

Bà Đỗ Hồng Vân – Trưởng nhóm Phân tích Chứng khoán FiinGroup cho biết, 2021 là năm kỷ lục về huy động vốn qua phát hành trên TTCK Việt Nam kể từ khi hình thành. Xin lưu ý, số liệu trên chỉ là giá trị nguồn cung cổ phiếu thứ cấp, huy động vốn trực tiếp từ thị trường và không bao gồm các loại phát hành mà không có tiền vào doanh nghiệp như cổ tức bằng cổ phiếu, cổ phiếu thưởng.

Số liệu này cho thấy vai trò to lớn của kênh huy động vốn trung và dài hạn qua TTCK, được kỳ vọng giúp doanh nghiệp niêm yết cải thiện nguồn vốn cho đầu tư phát triển và hồi phục trong giai đoạn hậu COVID.

Theo cơ cấu huy động, khoảng 25% giá trị phát hành năm 2021 được thực hiện bởi các doanh nghiệp trong ngành Bất động sản (chủ yếu là từ NVL, KBC, THD, KHG, và NLG). Trong khi đó, Chứng khoán (VND, HCM, SHS, VIX, và SSI) và Ngân hàng (SHB, TPB, SSB và ABB) chiếm lần lượt là 22% và 14%.

Cơ hội vàng cho huy động vốn

Thị trường chứng khoán sôi động với thanh khoản liên tục thiết lập nền mới cao kỷ lục trong năm 2021. Điều này chủ yếu được hỗ trợ bởi dòng tiền vào ròng của nhà đầu tư cá nhân (chỉ tính khớp lệnh trên HOSE) tăng 7 lần so với năm 2020. Cùng với việc cải thiện mặt bằng định giá cổ phiếu, đây là cơ hội vàng để các doanh nghiệp thực hiện huy động vốn qua kênh TTCK, bà Đỗ Hồng Vân cho biết.

Top 3 nhóm ngành huy động vốn thứ cấp nhiều nhất như ở trên đề cập là ngành Bất động sản, Chứng khoán và Ngân hàng. Với ngành Bất động sản, nhu cầu vốn luôn luôn lớn trong nhiều năm trở lại đây nhất là trong bối cảnh Ngân hàng Nhà nước (NHNN) có chủ trương siết tín dụng bất động sản và gần nhất là cả trái phiếu bất động sản. Do đó, huy động qua TTCK đã chứng minh được vai trò là kênh huy động vốn hiệu quả.

Riêng với ngành Ngân hàng, áp lực tăng vốn nhằm đáp ứng các yêu cầu an toàn vốn của NHNN cũng như chuẩn mực quốc tế Basel III và qua đó tăng hạn mức tín dụng là một trong các ưu tiên hàng đầu của ngành ngân hàng hiện nay.

Đối với các công ty chứng khoán, xuất hiện cuộc đua tăng vốn chủ nhằm nâng cao năng lực vốn nhất là cho việc đẩy mạnh hoạt động cho vay margin, vốn chiếm tỷ trọng ngày càng tăng trong tổng cơ cấu thu nhập của ngành.

Về mặt kỹ thuật, việc các doanh nghiệp huy động vốn ở mức định giá cao (chỉ số P/E cao) làm cho chi phí vốn cổ phần ở mức hấp dẫn so với kênh huy động khác, bao gồm trái phiếu doanh nghiệp. Do đó, việc phát hành cổ phiếu để huy động vốn sẽ có lợi cho các doanh nghiệp trong ngành Chứng khoán hiện nay.

Rủi ro pha loãng và thời gian đợi hàng về tài khoản

Tuy nhiên, việc phát hành cổ phần huy động vốn với lượng lớn trong năm qua cũng tiềm ẩn một số rủi ro đối với thị trường chứng khoán. Chuyên gia của FiinGroup cho biết đó là rủi ro pha loãng cổ phiếu, tức là việc tăng vốn sẽ làm các hệ số trên cổ phiếu giảm đi trong ngắn hạn do nguồn lợi nhuận từ việc sử dụng nguồn vốn này chưa được phản ánh ngay. Cụ thể, việc phát hành thêm cổ phiếu làm gia tăng số cổ phiếu lưu hành trong khi lợi nhuận tạo ra từ nguồn vốn đó chưa tăng kịp tương ứng sau ngày chốt quyền.

Như vậy, trong ngắn hạn, điều này có thể làm giảm tính hấp dẫn của các cổ phiếu nhóm ngành tăng vốn mạnh từ thị trường thứ cấp này. Trong khi đó, cổ phiếu của ngành Chứng khoán, Ngân hàng, Bất động sản lại có xu hướng giao dịch ngắn hạn, nhất là trong bối cảnh dòng tiền mới từ nhà đầu tư cá nhân như hiện nay.

Ngoài ra, rủi ro nữa theo quan điểm của bà Đỗ Hồng Vân là yếu tố thời gian trong việc chờ hàng về tài khoản. Hiện theo quy định, cần từ 30 - 60 ngày kể từ ngày chốt quyền để cổ phiếu về tài khoản và nhà đầu tư có thể giao dịch. Trong bối cảnh giao dịch có tính ngắn hạn, việc chờ đợi cổ phiếu phát hành thêm về tài khoản sẽ làm cho rủi ro tăng lên trong trường hợp sau phát hành giá cổ phiếu không nằm trong xu hướng đi lên hoặc thị trường biến động kém tích cực.

Năm 2022 có khả năng tiếp tục phá kỷ lục nếu thị trường thuận lợi

Nhìn về năm 2022, Chuyên gia phân tích chứng khoán của FiinGroup cho biết, nhu cầu vốn nói chung của doanh nghiệp niêm yết sẽ rất lớn, nhất là sau những biện pháp siết kênh trái phiếu doanh nghiệp từ phía cơ quan quản lý cũng như Thông tư 16 của NHNN trong việc hạn chế ngân hàng tham gia đầu tư trái phiếu doanh nghiệp. Do đó, FiinGroup dự báo kênh huy động vốn qua TTCK sẽ vẫn là kênh được ưu tiên trong năm nay.

Tuy nhiên, bà Đỗ Hồng Vân lưu ý, điều này lại phụ thuộc vào diễn biến của TTCK nói chung và sẽ là yếu tố tác động chính.

Nếu thị trường được duy trì tốt cả về điểm số và thanh khoản như nhiều dự báo hiện nay, mức huy động vốn qua TTCK năm 2022 sẽ lại lập kỷ lục mới. Tức là, con số huy động sẽ cao hơn nhiều so với hơn 100 ngàn tỷ vốn huy động năm 2021.

Thực tế, dữ liệu cập nhật đến ngày 31/12/2021 của FiinGroup cho thấy có 203 doanh nghiệp niêm yết đã công bố kế hoạch huy động vốn cổ phần cho năm 2021 và 2022 nhưng chưa thực hiện xong. Giá trị ước đạt 114,6 nghìn tỷ đồng, cao hơn 14% so với giá trị thực hiện trong năm 2021.