Hàng loạt bí quyết đầu tư từ thầy của 'thần chứng khoán' Warren Buffett: Nhiều năm sau ngẫm lại vẫn thấy đúng!

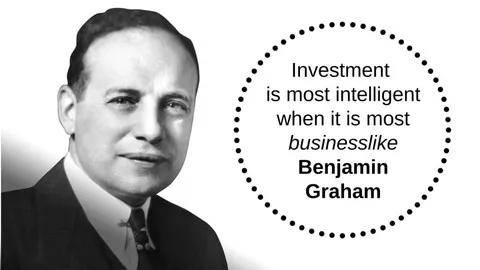

Nổi tiếng là bậc thầy trong giới kinh doanh và là thần tượng của những nhà đầu tư ở phố Wall, Benjamin Graham cũng là thầy dạy tỷ phú chứng khoán Warren Buffett bài học tiền tệ đầu tiên.

Benjamin Graham là người sáng lập trường phái đầu tư. Ông được mệnh danh là "cha đẻ" của chứng khoán hiện đại" và được tôn sùng là "bố già phố Wall".

Graham sinh ra ở London (Anh) vào năm 1894 và lớn lên ở New York (Mỹ). Sau khi tốt nghiệp Đại học Columbia (Mỹ), ông làm việc tại một công ty chứng khoán với tư cách là nhà nghiên cứu tài chính.

Sau này, ông hợp tác với một người bạn là Newman để thành lập quỹ Graham Newman. Quỹ đầu tư Graham Newman của ông chưa bao giờ thua lỗ.

Benjamin Graham cũng là thầy của nhiều tỷ phú nối tiếng như "thần chứng khoán - Warren Buffett", "người khởi xướng tỷ lệ P/E - John Neff" hay "cha đẻ của quỹ đầu tư theo chỉ số - John Bogle", và rất nhiều các nhà quản lý đầu tư khác của phố Wall cũng tự nhận mình là đệ tử của ông.

Tỷ phú Warren Buffett từng nói về phong cách độc đáo của người thầy Graham được thể hiện trong từng cuốn sách, và những độc giả yêu thích các tác phẩm của Graham sẽ không bao giờ phải thất vọng khi đọc nó. Benjamin Graham cũng đã dạy cho tỷ phú Beffett bài học đầu tiên và quan trọng nhất đó là "Thái độ và tiền tệ quyết định tương lai của bạn".

Mặc dù đã nhiều năm trôi qua nhưng những bí quyết và phương pháp làm giàu của ông vẫn được nhiều nhà đầu tư ghi nhớ và học hỏi.

Benjamin Graham

35 bí quyết đầu tư kinh điển tạo nên thương hiệu của một "già lão phố Wall"

1. Nếu ai đó hỏi bạn đâu là ý tưởng đầu tư đúng đắn, thì câu trả lời của bạn là gì? Đối mặt với vấn đề hóc búa này, Graham đã chia sẻ đó là "GIỚI HẠN AN TOÀN" cho bản thân.

2. Hoạt động đầu tư là hành vi hứa hẹn sẽ mang lại sự an toàn về tiền gốc bỏ ra và tạo ra lợi nhuận dựa trên những phân tích, phán đoán chính xác. Và nếu không đáp ứng được điều kiện này thì đây chính là một hành vi đầu cơ.

3. Khi quyết định của bạn không được mọi người tán thành, điều đó không có nghĩa là quyết định của bạn sai hay đúng. Vậy nên hãy là người có logic, biết quan sát, tìm hiểu và chắt lọc thông tin.

4. Hai nguyên tắc cơ bản và quan trọng nhất trong đầu tư mà ai cũng cần nhớ: Nguyên tắc thứ nhất là không để mất tiền, và nguyên tắc thứ hai là không bao giờ được quên nguyên tắc thứ nhất.

5. Biên an toàn là bản chất của đầu tư giá trị. Nó là chỉ số quan trọng để phân biệt giữa hành vi đầu cơ nguy hiểm và đầu tư an toàn. Biên an toàn thể hiện "sự khác biệt giữa giá thị trường của một cổ phiếu và giá trị ước tính của nó".

6. Bạn sẽ không bao giờ kiếm được tiền nếu không đổi mới. Chỉ làm những việc mà người khác đang làm, lỗi thời sẽ không phát triển được.

7. Để đầu tư có hiệu quả thì thái độ tinh thần quan trọng hơn kỹ năng làm việc.

8. Hầu hết những người đầu tư thua lỗ trong các giao dịch thị trường đều dễ dàng bỏ cuộc. Họ có suy nghĩ bỏ tiền ra để tìm kiếm niềm vui chứ không thực sự muốn đầu tư thu lợi nhuận lâu dài.

9. Nhiều người coi việc mua cổ phiếu là phổ thông. Con người có xu hướng mua các cổ phiếu thông dụng được nhiều người quan tâm để đầu tư và bán lại nó khi được giá, lấy lợi nhuận. Tuy nhiên, nếu không tìm hiểu kỹ lưỡng sẽ chuốc lấy hậu quả khôn lường.

10. Đầu cơ là hành vi rất hấp dẫn, và nếu bạn kiếm được lợi nhuận từ hành vi này, bạn sẽ thấy "nghiện" nó. Còn nếu bạn muốn thử vận may của mình, tốt nhất hãy dành số vốn nhất định. Và hãy nhớ tìm hiểu kỹ trước khi làm, đừng nhầm lẫn hoạt động đầu cơ với đầu tư.

11. Sự khác biệt thực tế nhất giữa nhà đầu tư và nhà đầu cơ là thái độ của họ đối với các diễn biến trên thị trường chứng khoán. Các nhà đầu cơ chủ yếu quan tâm đến việc tham gia vào các biến động của thị trường và tìm kiếm lợi nhuận từ chúng. Còn nhà đầu tư thì quan tâm đến việc mua và nắm giữ cổ phiếu với mức giá phù hợp.

12. Sự thành công của một nhà đầu tư chân chính được tính bằng thu nhập dài hạn hoặc tốc độ tăng trưởng ổn định của thị trường. Đừng chỉ quan tâm đến giá trị chênh lệch trong thời gian ngắn.

13. Về cơ bản, biến động giá cả trên thị trường chỉ có ý nghĩa quan trọng với các nhà đầu tư thực sự. Bởi khi giá thị trường giảm mạnh sẽ là cơ hội thu mua tốt cho các nhà đầu tư. Và khi giá trị tăng là cơ hội để bán rồi thu lợi nhuận. Còn bình thường, các nhà đầu tư sẽ tập trung vào việc kiếm lợi từ cổ tức và sản phẩm của công ty.

14. Một nhà đầu tư có con mắt tài chính tốt sẽ bình tĩnh trước những biến động của thị trường chứng khoán. Tỉnh táo là yếu tố quan trọng nhất, không mua cổ phiếu theo "hiệu ứng cộng đồng" và bán khi cổ phiếu đó có dấu hiệu rớt giá.

15. Từ lịch sử tài chính, chúng ta có thể kết luận rằng, không phải lạm phát là yếu tố ảnh hưởng mạnh đến thị trường chứng khoán mà tâm lý của nhà đầu tư chính là yếu tố tiên quyết. Bởi đây là yếu tố nội tại dẫn đến sự xuất hiện của một thị trường bấp bênh lên xuống.

16. Nếu nhà đầu tư không có kiến thức, chủ yếu dựa vào lời khuyên của người khác thì rất khó tồn tại trên thị trường chứng khoán. Tuy nhiên, các nhà đầu tư cũng nên có cố vấn kề cạnh. Người đó cần có kinh nghiệm dày dặn, có hiểu biết và kiến thức rộng, độc lập trong suy nghĩ để tư vấn. Từ đó đưa ra các quyết định đúng đắn nhất.

17. Các nhà đầu tư cần cảnh giác với tất cả mọi người. Đừng quá "nhẹ dạ cả tin". Sẽ thật không khôn ngoan nếu nhà đầu tư thiếu tầm nhìn, chỉ thích mua trái phiếu hoặc cổ phiếu thông qua hình thức ưu đãi, vì lợi ích trước mắt mà liều lĩnh đầu tư.

18. Nhà đầu tư thông minh là người có thể kinh doanh thành công các loại cổ phiếu dù là cao cấp hay bình thường. Và họ sẽ tập trung chủ yếu vào cổ phiếu loại thấp, thu mua chúng với giá rẻ, rồi khi thấy triển vọng sẽ bán chúng đi.

19. Hầu hết lợi nhuận về mặt lý thuyết của thị trường chứng khoán không được tạo ra từ các công ty liên tục lãi lớn mà đến từ các công ty gặp nhiều khó khăn kinh tế. Lúc ấy, họ sẽ bán cổ phiếu với giá thấp và thu mua lại với giá cao.

20. Sự vận động của thị trường chứng khoán hiện đại là biểu hiện của việc áp dụng thành công các kỹ năng trong một lĩnh vực hẹp.

21. Các nhà đầu tư sẽ ưu tiên xem xét các chỉ số liên quan đến giá trị cơ bản và giá trị cốt lõi của cổ phiếu chứ không đơn giản là những biến động xảy ra trên thị trường.

22. Nhiều nhà đầu tư đang suy tàn sẽ có cơ hội phục hồi, và nhiều người đang thành công sẽ sa ngã bởi sự phức tạp của thị trường.

23. Các công ty muốn kinh doanh hiệu quả phải không ngừng hiện đại hóa thiết bị, sản phẩm, quy trình đào tạo quản lý, môi trường làm việc, chế độ đãi ngộ,…

24. Hoạt động đầu tư lành mạnh, có hiệu quả nhất là khi nó diễn ra có trật tự nhưng đừng quá phụ thuộc vào các nguyên tắc. Chúng ta đã thấy rất nhiều doanh nhân tài ba đầu tư thành công ở phố Wall mà không quan tâm đến tất cả các nguyên tắc nổi tiếng.

25. Các nhà đầu tư hãy nhớ đừng cố kiếm lãi kinh doanh từ chứng khoán. Và đừng để bất kỳ ai điều hành công việc kinh doanh trừ khi bạn có thể kiểm soát tất cả hành động của họ.

26. Đừng mạo hiểm tham gia vào một hoạt động, hay sản xuất, kinh doanh bất kỳ thứ gì mà bạn chưa hiểu rõ hay tính toán được lợi nhuận. Đặc biệt, hãy tránh xa những rủi ro đầu tư mà lãi ít, lỗ nhiều.

27. Hãy sử dụng kiến thức cùng kinh nghiệm và lòng dũng cảm của bạn trong đầu tư. Và nhớ tự rút kinh nghiệm sau những thất bại, đừng để cái nhìn của người khác ảnh hưởng đến bản thân. Không ai có thể nhìn nhận bạn đúng hay sai bởi trong chứng khoán, lòng dũng cảm, dám thử thách cùng kiến thức vững sẽ giúp bạn thành công.

28. Giá trị thực sự của tiền tệ là giá trị đầu tư.

29. Mua cổ phiếu là một phần của việc mua doanh nghiệp. Thị trường luôn dao động giữa trạng thái lên đỉnh và suy giảm, nhà đầu tư khôn ngoan mua từ những người bi quan và bán cho những người quá phấn khích.

30. Đừng nhìn lợi nhuận một năm của công ty mà đánh giá. Hãy tính lợi nhuận trung bình năm để thấy được giá trị của nó.

31. Một nhà đầu tư thiếu tầm nhìn, chỉ biết vì lợi ích trước mắt sẽ không thể phát triển công ty lớn mạnh.

32. Một nhà đầu tư thành công không nhất thiết phải có IQ cao hay kiến thức kinh doanh dày dặn, mà họ cần một tinh thần thép, bình tĩnh, tự tin, không để cảm xúc chi phối trước thị trường đầy biến động.

33. Quá coi trọng những giá trị có thể dẫn đến tình trạng đẩy giá trị cổ phiếu lên cao, hoặc ngược lại quá thấp so với thị trường.

34. Những sai lầm của thị trường chứng khoán sẽ được chính thị trường sửa chữa trong thời gian sau đó.

35. Nhà đầu tư thông minh cần có tinh thần tỉnh táo, ý chí mạnh mẽ để đứng ngoài quan sát mọi biến động của thị trường.