Gần 50.000 tỷ dư nợ margin đã được "giải phóng" trong nhịp điều chỉnh của thị trường: Quá trình giải chấp đã xong?

Trong "cơn bão" của thị trường chứng khoán vừa qua, hàng chục ngàn tỷ đồng vay margin đã được "giải phóng".

Theo thống kê từ ông Huỳnh Minh Tuấn - Founder FIDT, lượng margin ở các công ty chứng khoán đã giảm mạnh trong 2 tháng qua cùng với sự điều chỉnh mạnh của thị trường chứng khoán.

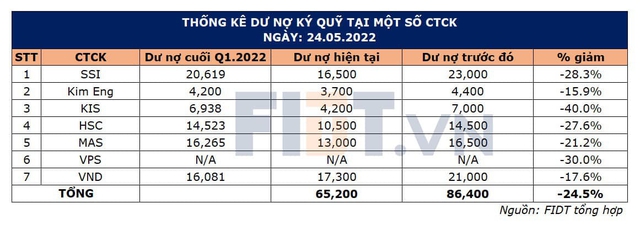

Cụ thể, tại ngày 24/5/2022, lượng margin tại Công ty Chứng khoán SSI ước đạt 16.500 tỷ đồng, giảm 28,3% so với mức 23.000 tỷ đồng của cuối quý 1. Công ty Chứng khoán VNDirect cũng ước tính giảm 17,6% margin về 17.300 tỷ đồng. Công ty Chứng khoán TP HCM (HSC) lượng margin đã giảm từ 14.500 tỷ đồng, về mức 10.500 tỷ đồng, tương ứng mức giảm khoảng 27,6%. Công ty Chứng khoán KIS margin đã giảm mạnh nhất với tỷ lệ 40% tức từ mức 7.000 tỷ đồng về mức 4.200 tỷ. Công ty Chứng khoán Mirae Asset (MAS) cho vay margin đã giảm 21,2%, từ mức 16.265 tỷ đồng, về mức 13.000 tỷ đồng.

Một số công ty khác như MBKE lượng cho vay margin giảm nhẹ 15,9%, từ 4.200 tỷ đồng xuống 3.700 tỷ đồng. Ngoài ra, FIDT cũng ước lượng margin của Công ty Chứng khoán VPS giảm khoảng 30%.

Nguồn FIDT

Như vậy, chỉ trong gần 2 tháng thị trường điều chỉnh, lượng margin ở một số công ty chứng khoán được thống kê đã giảm khá mạnh 24,5%, từ mức 86.400 tỷ đồng về mức 65.200 tỷ đồng.

Một điều khá trùng hợp là tỷ lệ cho vay margin giảm cũng tương ứng với tỷ lệ giảm của VN-Index trong thời điểm sâu nhất khi rơi về vùng 1.15x vừa qua.

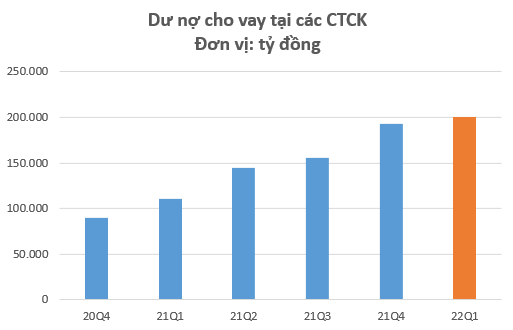

Nhìn lại bức tranh dư nợ cho vay cuối quý 1/2022 tại các CTCK lên mức cao nhất lịch sử với khoảng 200.000 tỷ đồng (~8,7 tỷ USD), tăng nhẹ khoảng 5.000 tỷ so với quý trước. Cũng cần lưu ý, đây là số dư nợ không bao gồm cho vay 3 bên. Nếu tính thêm dư nợ từ cho vay 3 bên, con số thực tế vượt xa con số 200.000 tỷ đồng.

Trong số 200.000 tỷ đồng dư nợ cho vay có khoảng 182.000 tỷ đồng là dư nợ cho vay margin, còn lại là ứng trước tiền bán.

Như vậy, nếu áp dụng tỷ lệ giảm 24,5% lên toàn thị trường, lượng cho vay margin dược "giải phóng" trong 2 tháng qua có thể lên tới 46.000 tỷ đồng, từ mức 182.000 tỷ giảm về 136.000 tỷ đồng.

Dư nợ margin cuối quý 1/2022

Ông Huỳnh Minh Tuấn, Founder FIDT nhận định sự thăng hoa của thị trường năm 2020-2021 có động lực từ nhà đầu tư cá nhân, chủ yếu là các nhà đầu tư F0 mới gia nhập thị trường. Nhóm nhà đầu tư này có đặc điểm là dễ bị các tin tức gây ảnh hưởng tâm lý và sử dụng đòn bẩy ở mức cao. Việc này khiến thị trường chứng khoán Việt Nam có độ biến động cao hơn, quán tính thị trường (Momentum) cao này có thể đẩy VN-Index về các mức định giá quá cao hay quá thấp trong các pha tăng giảm mạnh.

Khi nhiều diễn biến bất lợi từ quốc tế và trong nước được đã chạm vào đúng tâm lý mong manh của nhóm nhà đầu tư quan trọng này. Các tin tức này thành 2 nhóm:

(1) Nhóm có thể dự đoán được (predictable): Chính sách "Diều hâu" của Fed, lạm phát tăng cao trên toàn cầu ảnh hưởng triển vọng tăng trưởng toàn cầu và Việt Nam.

(2) Nhóm không/khó dự đoán được (unpredictable): Các câu chuyện lãnh đạo doanh nghiệp vướng vòng lao lý, việc thanh lọc thị trường.

Ở các yếu tố có thể dự đoán được tâm lý thị trường thường phản ánh theo kỳ vọng, sau đó thường điều chỉnh khi có sai số khi số liệu chính thức ra. Việc này khiến thị trường thường phản ánh nhanh và dễ trở lại quỹ đạo hơn.

Tuy nhiên, khi các thông tin thuộc nhóm không dự đoán được xảy ra, các nhà đầu tư rất khó dự đoán được quy mô ảnh hưởng và khi nào sẽ kết thúc, nên tâm lý e sợ diễn ra kéo dài hàng ngày, chưa kể nhóm thông tin này lại kết hợp với nhiều tin đồn khiến tâm lý tiêu cực kéo dài. Các nhà đầu tư lớn cũng thận trọng quan sát và không dám hành động khi câu chuyên chưa rõ ràng.

"Tâm lý của nhà đầu tư cá nhân bị ảnh hưởng tiêu cực từ các tin tức vĩ mô và sự khó dự đoán của các yếu tố khiến tâm lý tiêu cực kéo dài, kết hợp với quá trình de-leverage (giảm tỷ lệ margin) đã khiến quán tính thị trường đẩy VN-Index về vùng định giá rẻ và không loại trừ có thể rẻ hơn nữa", ông Tuấn nhấn mạnh.

Dù vậy, trong trung và dài hạn, nền kinh tế Việt Nam vẫn có tốc độ tăng trưởng cao, thị trường chứng khoán Việt Nam còn nhiều dư địa để phát triển.

"Thị trường rẻ luôn mang đến nhiều cơ hội cho các nhà đầu tư dài hạn và rủi ro khi sử dụng đòn bẩy. Khi thị trường giảm thì quá trình giải chấp margin tiếp tục diễn ra dễ khiến thị trường giảm sâu hơn, gây rủi ro cho các nhà đầu tư dùng đòn bẩy cao. Đồng thời cũng tạo ra cơ hội cho việc tích sản và mua vào dần cho các vị thế dài hạn đối với các nhà đầu tư còn nhiều tiền mặt", ông Tuấn phân tích.

Theo các chuyên gia của Dragon Capital (DCVFM), tâm lý nhà đầu tư trên thị trường chứng khoán đang bị ảnh hưởng sau các vụ việc giao dịch cổ phiếu không minh bạch ở một số công ty và trái phiếu doanh nghiệp. Các công ty chứng khoán đã phải hạ tỷ lệ tự doanh, cho vay ký quỹ và chuẩn bị thanh khoản do mua lại trái phiếu. Chính điều đó cùng với tâm lý lo ngại về biến động của thị trường Mỹ, cũng như thế giới dẫn đến tâm lý hoảng loạn và áp lực bán tăng rất mạnh trong thời gian gần đây. Thị trường đã giảm 23% tính từ đỉnh, con số chỉ nhỏ hơn các đợt điều chỉnh mạnh vào năm 2008, 2018 và năm 2020 do Covid-19.

Còn theo ông Michael Kokalari, chuyên gia kinh tế trưởng của VinaCapital, việc giảm điểm của thị trường chứng khoán Việt Nam là phù hợp với những gì đã diễn ra trên thị trường toàn cầu, mặc dù áp lực bán gia tăng do sự hiện diện của nhiều nhà đầu tư nhỏ lẻ mới lần đầu tiên đối mặt với các lệnh dừng ký quỹ, cũng như sự kiểm soát chặt chẽ đối với các công ty vay tiền để đầu tư cổ phiếu. Tuy nhiên, không điều gì trong số những lý do này có khả năng ảnh hưởng lớn đến tăng trưởng kinh tế của Việt Nam, hoặc đến tổng lợi nhuận của các công ty niêm yết.