Đường đến sàn chứng khoán Mỹ của các 'kỳ lân' Việt: Muôn trùng gian khó!

Theo CEO VNLife, thì 'nhiều nhà đầu tư ở Mỹ không thật sự quan tâm đến các công ty công nghệ Việt Nam'. Còn CEO VNG giải thích việc rút hồ sơ IPO ở Mỹ là do 'năm ngoái không phải là thời điểm thích hợp'. Tình cảnh khó khăn của các 'kỳ lân' Đông Nam Á như GoTo - Grab hay VinFast trên các sàn chứng khoán Mỹ khiến các 'kỳ lân' Việt buộc phải rất cẩn trọng.

'Lên sàn chứng khoán Mỹ' là mơ ước của hầu hết DN trên thế giới, đặc biệt là ở khu vực châu Á – cụ thể hơn là Đông Nam Á. Đầu tiên, việc có mặt ở trên sàn NYSE (thuộc Sở chứng khoán New York) hay NASDAQ chứng tỏ bản thân doanh nghiệp đã đạt tầm vóc quốc tế - minh bạch với cả thế giới. Nhờ thế, doanh nghiệp sẽ gặp nhiều thuận lợi trong kinh doanh khi đã có uy tín lớn với khách hàng và đối tác, dễ huy động vốn từ nhà đầu tư toàn cầu.

Lợi ích lớn luôn đi kèm với thách thức lớn, nhất là khi các DN đến từ Việt Nam có xuất phát điểm thấp và nền kinh tế đang phát triển. Trên thế giới và ngay cả Đông Nam Á, đã có không ít 'kỳ lân' thành công xuất hiện trên các sàn chứng khoán Mỹ, nhưng Việt Nam tuyệt nhiên chưa có ai.

Hiện Việt Nam có 4 'kỳ lân' công nghệ là VNG, MoMo, VNLife và Sky Mavis. Cả làng công nghệ Việt Nam đã đặt rất nhiều kỳ vọng vào VNG, khi anh cả này chính thức nộp hồ sơ xin phép được IPO cho NASDAQ vào tháng 8/2023, tuy nhiên chỉ vài tháng sau DN này đã rút hồ sơ lại. Vậy nên, thành tựu lớn nhất cho tới thời điểm này của các 'kỳ lân' Việt là VNG lên được sàn UpCom vào đầu 2023.

Nhiều nhà đầu tư ở Mỹ không thật sự quan tâm đến các công ty công nghệ Việt Nam

"Với các DN công nghệ Việt Nam, hành trình lên sàn chứng khoán cả trong và ngoài nước đều hết sức thách thức.

Chúng tôi đã thử nói chuyện với các nhà đầu tư tiềm năng và các bên liên quan ở thị trường Mỹ, nhưng thật sự là họ rất ít quan tâm. Mặc dù thị trường chứng khoán Mỹ rất sôi động, với giá trị các công ty niêm yết tới 300 tỷ USD và không hiếm những thương vụ IPO trị giá 2 đến 3 tỷ USD. Nhưng, rất nhiều nhà đầu tư ở thị trường này thật sự là không quan tâm nhiều đến các công ty công nghệ hay startup công nghệ đến từ Việt Nam.

Bên cạnh đó, việc IPO ở thị trường Việt Nam vẫn là quá phức tạp với chúng tôi", ông Niraan De Silva – CEO của 'kỳ lân' VNLife cho hay trong sự kiện Saigon Summit do Tech in Asia tổ chức.

Ông Niraan De Silva – CEO của 'kỳ lân' VNLife

Cũng theo ông Niraan De Silva, những rào cản pháp lý và quy định chung để được lên 2 sàn HOSE hay HNX đã khiến các công ty công nghệ, ngay cả 'kỳ lân' cũng rất khó để IPO.

Ví dụ, doanh nghiệp Việt phải có lãi ít trong ít nhất 2 năm liên tiếp trước khi lên sàn và không được thua lỗ tại thời điểm chính thức niêm yết. Điều bất lợi nữa, các nhà đầu tư Việt Nam ưa chuộng tất tay vào các cổ phiếu bán lẻ, bất động sản và nhiều người không thật sự hiểu về công việc kinh doanh của các 'kỳ lân'.

Ngoài sở hữu VNPAY, hệ sinh thái VNLife còn kinh doanh ở mảng công nghệ - bán lẻ - dịch vụ với các công ty con như VNTravel, Mytour, POS365… VNLife hoạt động ở thị trường Việt Nam, Campuchia và Siangapore. Họ đã thu hút được 550 triệu USD từ các nhà đầu tư như SolfBank, PayPal, GIC, General Atlantic…

VNPAY hiện có 30 triệu người dùng và 400.000 đối tác. Doanh thu thuần VNPay năm 2022 đạt 29.937 tỷ đồng, tăng trưởng gần 35% so với cùng kỳ năm trước; tuy nhiên, lợi nhuận sau thuế của VNPAY chỉ có 19,5 tỷ đồng – giảm tới 94% so với 2021. Giai đoạn 2019-2022, tốc độ tăng trưởng doanh thu bình quân hàng năm của VNPAY đạt hơn 34,5%/năm và lãi sau thuế là 125,5%/năm.

Trong khi VNPAY mới thử thăm dò, thì VNG đã có những hành động cụ thể để chuẩn bị IPO ở Việt Nam và Mỹ. Tuy nhiên, cũng chính sự thiếu mặn mà của các nhà đầu tư Mỹ cộng với down-trend của thị trường công nghệ đã khiến VNG đành phải gác lại 'giấc mơ IPO Mỹ'.

VNG từng tiết lộ rằng, sau khi gặp gỡ 120 nhà đầu tư toàn cầu để chia sẻ về kế hoạch ra biển lớn của mình, thì hầu hết họ đều tỏ thái độ là sẽ 'chờ và xem'. Chính thực trạng này đã khiến VNG rút hồ sơ IPO vào gần cuối 2023.

Ông Lê Hồng Minh – CEO VNG

"Tôi tin là công ty nào cũng sẽ muốn IPO trên hành trình phát triển của mình. Chúng tôi cũng đã đặt ra kế hoạch đó vài năm trước đây và tiến hành các thủ tục chuẩn bị cần thiết. Tới năm ngoái thì thủ tục hoàn thành nhưng đó lại không phải là thời điểm thích hợp cho các công ty công nghệ.

Điều tốt là chúng tôi đã hiểu rõ những rủi ro nhưng không ngại đối mặt với hậu quả. Chúng tôi không dừng lại ở bàn luận mà quan trọng là đã hành động, nhưng chúng tôi cũng nhận ra chúng tôi không nhất thiết phải làm điều đó bằng mọi giá. Điều quan trọng nhất là công ty đã hoàn thiện và trong tâm thế sẵn sàng", ông Lê Hồng Minh – CEO VNG làm rõ hơn trong sự kiện Saigon Summit.

Mặc dù ông Lê Hồng Minh không đề cập cụ thể đến thời gian VNG sẽ khởi động lại thương vụ dang dở ở Mỹ, nhưng nhiều khả năng sẽ là lúc thị trường kinh tế nói chung và ngành công nghệ nói riêng tăng tốc trở lại.

Trong một bài phỏng vấn năm 2021, ông Nguyễn Bá Diệp – Đồng sáng lập MoMo từng cho hay: DN này cũng có kế hoạch IPO lên sàn chứng khoán Việt Nam trong 10 năm tới. Tuy nhiên, kể từ đó đến nay, họ chưa từng có bất kỳ hành động hoặc thông báo gì thể hiện việc muốn trở thành một công ty đại chúng.

Có một điều khá thú vị khi nhìn vào 3 'kỳ lân' này của Việt Nam là họ đều có ví điện tử, thậm chí MoMo và VNPAY còn thành danh nhờ lĩnh vực này. Theo báo cáo "Người tiêu dùng số - The Connected Consumer" quý I/2023 của Decision Lab phối hợp cùng Hiệp hội tiếp thị di động Việt Nam thực hiện, thì MoMo hiện là ví điện tử dẫn đầu, sở hữu 68% thị phần.

ZaloPay đứng thứ hai với 53%, Viettel Money chiếm 27%, ShopeePay (AirPay) có thị phần 25%. Hai ông lớn khác là VNPAY và Moca chia nhau vị trí thứ 5 và 6 trên bảng xếp hạng với lần lượt 16% và 7% thị phần.

Vì sao các cổ phiếu của các DN đến từ Đông Nam Á không hấp dẫn nhà đầu tư Mỹ?

Một vấn đề nữa khiến cà VNG và VNPAY khá rén khi có ý định IPO ở Mỹ là tình cảnh khó khăn của các 'kỳ lân' Đông Nam Á đi trước như ToGo – Grab, hay chính đồng hương VinFast. Thực tế cho thấy, những nhận định của CEO VNLife và VNG là hoàn toàn có cơ sở.

Năm 2021, Grab đã hoàn tất sáp nhập với công ty mua lại có mục đích đặc biệt (SPAC) là Altimeter Growth Corp. - đánh dấu thương vụ SPAC lớn nhất từ trước đến nay trên thế giới. Trước khi bắt đầu niêm yết cổ phiếu, Grab được định giá 40 tỷ USD.

Grab đang có một hành trình sóng gió trên NASDAQ.

Dù vậy, cổ phiếu của công ty này đã giảm 21% vào cuối ngày giao dịch đầu tiên trên sàn NASDAQ và tiếp tục giảm nhiều ngày sau đó. Ngay cả sau đợt phục hồi vào đầu tháng 10/2023, giá cổ phiếu của Grab vẫn mất gần 70%. Từ mức giá mở cửa 13,06 USD/cổ phiếu Grab giờ chỉ còn gần 4 USD/cổ phiếu trên sàn NASDAQ.

Ở thị trường Việt Nam, Grab đang chịu sự cạnh tranh khủng khiếp từ Be, GoJek (GoTo) và đặc biệt là Xanh SM của đại gia VinGroup. Mới đây, Grab Việt Nam đã thu hẹp hoạt động bằng cách cắt bớt các dịch vụ không mang lại nhiều lợi nhuận như nạp thẻ điện thoại hay ví điện tử Moca.

Vào giữa năm 2023, cũng bằng phương thức SPAC cùng Black Spade Acquisition Co, VinFast đã thành công góp mặt trên sàn NASDAQ, với định giá lên đến 23 tỷ USD.

Nếu tính ra, thì lĩnh vực của cả VinFast và Grab đều có gương thành công ở thị trường Mỹ là Tesla và Uber nên sẽ tiếp cận với nhà đầu tư dễ hơn nếu so với VNLife, MoMo hay VNG. Ở Mỹ, dường như không có doanh nghiệp nào thành danh nhờ ví điện tử có mặt trên sàn chứng khoán. Những ví điện tử hàng đầu tại Mỹ đều là sản phẩm mới của các big tech như Apple, Google hay PayPal.

Trong vài năm gần đây, với việc thị trường kinh tế vẫn đang ảm đạm, nhà đầu tư ở Mỹ ngày càng cẩn thận với tiền của mình và ít chịu mạo hiểm hơn các năm thuận lợi. Vậy nên, theo US News, trong năm 2024, nhà đầu tư Mỹ sẽ tiếp tục tập trung vào các lĩnh vực cơ bản như vật liệu/năng lượng/bất động sản/chăm sóc sức khỏe… và doanh nghiệp lớn có truyền thống lâu đời.

5 cổ phiếu blue chip mà US News khuyến nghị mua trong tháng 5/2024 là VZ – Verizon Communications, Realty Income Corp, MCD – McDonald's, AWK – American Water Works, JNJ – Johnson & Johnson.

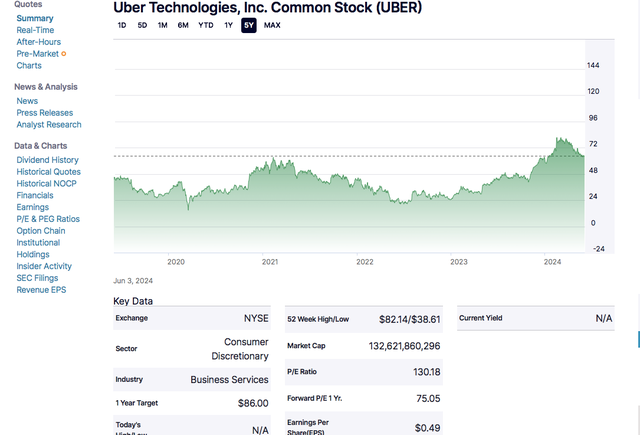

Theo đó, hầu hết 'kỳ lân' đều cần nhiều thời gian để thuyết phục họ tin vào tiềm năng của mình, ngay cả người bản địa như Uber. Uber lên sàn chứng khoán NYSE vào 2019 với giá mở đầu 45 USD/cổ phiếu, tương đương vốn hóa gần 70 tỷ USD. Giữa tháng 11/2019, cổ phiếu của Uber bắt đầu lao dốc chỉ còn gần 27 USD/cổ, vào 18/3/2020 giá thậm chí còn rớt xuống chỉ còn 14,82 USD, đến đầu tháng 8/2022 lên được 22 USD/cổ.

Uber đã mất rất nhiều thời gian để chiếm được lòng tin của nhà đầu tư Mỹ.

Chỉ đến cuối tháng 9/2023, cổ phiếu của Uber mới bắt đầu về bờ và leo dốc liên tục lên mức giá 82 USD/cổ vào giữa tháng 2/2024. Vào ngày 4/6/2024, 1 cổ phiếu Uber có giá 63,4 USD, tương đương vốn hóa của 'kỳ lân nhiều sừng' này tầm 132 tỷ USD.

"Thứ nhất, IPO là việc doanh nghiệp chào bán cho các nhà đầu tư một câu chuyện kinh doanh trong tương lai. Do đó, doanh nghiệp phải chuẩn bị được một câu chuyện hay, hấp dẫn và cuốn hút. Nói cách khác, DN phải chuẩn bị tầm nhìn, chiến lược kinh doanh và kế hoạch hành động trong tương lai đủ hấp dẫn và có tính khả thi, để nhà đầu tư quan tâm rồi quyết định tham gia đầu tư. Điều này đặc biệt quan trọng trong lĩnh vực công nghệ.

Đây là vấn đề chưa được nhiều doanh nghiệp Việt quan tâm và thực sự đầu tư đúng mức, cả về quy trình thực hiện và các tài liệu quản trị liên quan.

Thậm chí, nếu muốn IPO ở Mỹ thì doanh nghiệp Việt sẽ bán câu chuyện gì cho các nhà đầu tư ở một đất nước xa lạ có nền kinh tế phát triển nhất thế giới. Trong khi các DN lớn ở Việt Nam chủ yếu hoạt động kinh doanh trong lĩnh vực nông nghiệp như lúa gạo, cà phê, thủy sản; hay trong lĩnh vực công nghiệp nhẹ như dệt may, da giày với quy mô và tích lũy còn rất khiêm tốn.

Mặc dù một số doanh nghiệp lớn Việt Nam hoạt động trong lĩnh vực ngân hàng, hàng không, công nghệ, bất động sản, hàng tiêu dùng đã có những thành tựu nhất định, nhưng chưa nhiều doanh nghiệp Việt có thương hiệu, sản phẩm và dịch vụ chinh phục được thị trường ngoài lãnh thổ Việt Nam.

Không kém phần quan trọng, áp lực về thời gian chuẩn bị cho sự sẵn sàng và thực hiện thương vụ, cấu trúc khả thi và hiệu quả của giao dịch, là những yếu tố không thể không lưu ý.

Với những rào cản cả chủ quan và khách quan, có lẽ sau khi cân nhắc giữa 'chi phí và lợi ích' của thương vụ niêm yết tại thị trường quốc tế, nhiều doanh nghiệp đã phải lựa chọn hủy hoặc tạm dừng hoạt động này", ông Trần Đình Cường - Chủ tịch Công ty TNHH Ernst & Young Việt Nam chia sẻ trong một bài phỏng vấn năm 2022.