Khi thị trường khởi động phiên giao dịch đầu tiên của năm Tân Sửu với một "phiên xanh", nhiều nhà đầu tư lâu năm hẳn chưa quên những gì xảy ra năm ngoái. Hàng loạt tin xấu được nén lại sau đợt nghỉ Tết Nguyên Đán, thị trường chứng khoán Việt mở đầu năm Canh Tý bằng phiên giảm gần 32 điểm. Đó mới chỉ là khởi đầu.

Kết thúc tháng 2, VN-Index giảm tháng thứ 4 liên tiếp và mất tổng cộng hơn 10%. Bước sang tháng 3, làn sóng Covid-19 thứ nhất khởi đầu từ bệnh nhân 17 cộng với hàng loạt yếu tố bất lợi như nhà đầu tư nước ngoài bán ròng liên tục theo xu hướng rút tiền từ các thị trường cận biên, mới nổi về thị trường phát triển và chứng khoán Mỹ liên tục "ngắt mạch" do giảm sốc… khiến VN-Index có tháng tồi tệ nhất trong lịch sử. VN-Index có lúc chạm 650 điểm và mức giảm 24,9% của tháng 3 nhiều hơn cả những tháng "đen tối nhất" của năm 2008. HPG - được mệnh danh là "cổ phiếu quốc dân" do được cả nhà đầu tư tổ chức và cá nhân ưa thích nắm giữ - giảm từ hơn 26.000 đồng về dưới 16.000 đồng, nhiều bluechip liên tục "trắng" bên mua.

"Tối nào cũng hồi hộp theo dõi thị trường chứng khoán Mỹ, lo lắng vì phố Wall bị "rút phích", giá dầu chỉ còn mười mấy USD mỗi thùng. Khi cổ phiếu MWG giảm từ 118 xuống dưới 90 (nghìn đồng/cp - PV), mình đã vội vàng "bắt dao rơi". Nhưng không thể ngờ, cổ phiếu còn chưa về tài khoản thì lại sàn tiếp. Giờ bán thì sợ đúng đáy, còn cầm thì không biết sẽ mất bao nhiêu tiền nữa. Mình đã mất hết lãi của những năm trước và 1/3 gốc sau những phiên vừa qua", Bình An, một người theo dõi chứng khoán trên dưới 10 năm chia sẻ tại thời điểm VN-Index còn chưa xuống dưới 800 điểm.

Thế nhưng, thị trường chứng khoán năm 2020 có những yếu tố khác biệt so với năm 2008. Hơn một thập niên trước, do thiếu vắng nguồn cung - những doanh nghiệp chất lượng khiến nhiều cổ phiếu có P/E - chỉ số tương quan giữa thị giá và lợi nhuận bình quân lên tới 60-70 lần. Thị trường chứng khoán sau đà tăng không ngừng đã đến lúc điều chỉnh, lại gặp khủng hoảng kinh tế toàn cầu, siêu lạm phát và mặt bằng lãi suất cao… khuyếch đại đà lao dốc.

Nhìn lại năm 2020, để chia sẻ khó khăn với doanh nghiệp và thu hẹp trong sản xuất kinh doanh dẫn tới nhu cầu vay vốn giảm là điều kiện để các ngân hàng giảm mạnh lãi suất huy động. Lãi suất tiết kiệm kỳ hạn 6 tháng, 12 tháng chỉ còn 4-5%/năm, chỉ bằng hơn nửa so với trước đó. Nhiều cá nhân, có sổ tiết kiệm từ vài trăm tới hàng tỷ đồng, bắt đầu cảm thấy mức sinh lời từ gửi tiết kiệm quá thấp và muốn san sẻ bớt sáng một kênh đầu tư khác có khả năng sinh lời tốt hơn – cổ phiếu.

Theo khảo sát của Nielsen, nhiều năm nay Việt Nam là một trong những quốc gia có tỷ lệ người dân dùng tiền nhàn rỗi gửi tiết kiệm cao nhất thế giới. Ngoài việc thiếu các kênh đầu tư, lãi suất tiền gửi ở mức 8-10%/năm đủ sức hấp dẫn so với bất kỳ kênh đầu tư nào khác trong dài hạn tại Việt Nam, trong khi tính ổn định và thanh khoản cao hơn hẳn. Việt Nam, với 100 triệu dân có tới 50 triệu tài khoản tiết kiệm nhưng có chưa tới 2,7 triệu tài khoản chứng khoán, số liệu từ ông Đỗ Ngọc Quỳnh – CEO Chứng khoán VNDirect.

Thực tế cũng cho thấy, ngay cả trong năm 2020, lãi suất tiền gửi tiết kiệm xuống mức thấp nhiều năm và thu nhập của người lao động nhiều ngành nghề bị ảnh hưởng nghiêm trọng bởi Covid-19, tốc độ tăng tiền gửi của người dân vào ngân hàng dù thấp hơn những năm trước nhưng vẫn dương. Chuyển tiền gửi tiết kiệm trong dân sang thị trường chứng khoán vốn là bài toán đưa ra mà không có lời giải thích đáng trong nhiều năm qua.

Sau đà giảm sâu và mất tới gần 1/3 giá trị chỉ trong vài tháng, P/E của nhiều cổ phiếu chỉ còn 2-3 lần dù doanh nghiệp đầu ngành, "lắm tiền, ít nợ" đảm bảo cho khả năng chi trả cổ tức tiền mặt trong những năm tới – kích thích những dòng tiền mới quay trở lại thị trường.

Không có một định nghĩa chính thức F0 trên thị trường chứng khoán là ai. Nhà đầu tư mới bỏ tiền vào thị trường chứng khoán – có thể là những người có rất nhiều kinh nghiệm đầu tư, quay trở khi định giá của thị trường chứng khoán trở nên hấp dẫn, tìm kiếm được nhiều cổ phiếu có mức cổ tức tiền mặt trên thị giá cao gấp 2-3 lần lãi suất tiết kiệm. Đó cũng có thể là những cá nhân lần đầu tiên mở tài khoản chứng khoán – không có kiến thức nhưng sợ đánh mất đi cơ hội khi nhìn thấy bạn bè mình, người thân mình "mua đâu trúng đó" trong những tháng qua. F0 – thậm chí là doanh nghiệp đầu ngành cá tra, buôn bán sách giáo khoa – có nguồn tiền nhàn rỗi và muốn tận dụng cơ hội thu lời.

Một chuyên gia đánh giá việc giãn cách xã hội và xu hướng làm việc tại nhà khiến người dân có nhiều thời gian rảnh rỗi nhưng lại thiếu đi những hoạt động giải trí. Vì vậy, theo dõi bảng điện và đầu tư chứng khoán đã trở thành một xu hướng, không chỉ tại Việt Nam mà trên thế giới.

Nhà đầu tư cá nhân thực sự làm chủ cuộc chơi tại thị trường Việt Nam. Bà Hoàng Việt Phương – Giám đốc Trung tâm Phân tích và Tư vấn Đầu tư Chứng khoán SSI dẫn chứng nhà đầu tư trong nước (bao gồm cả cá nhân và tổ chức) trong những tuần cuối năm Canh Tý có lúc chiếm đến 97% giao dịch - tỷ lệ cao nhất thế giới.

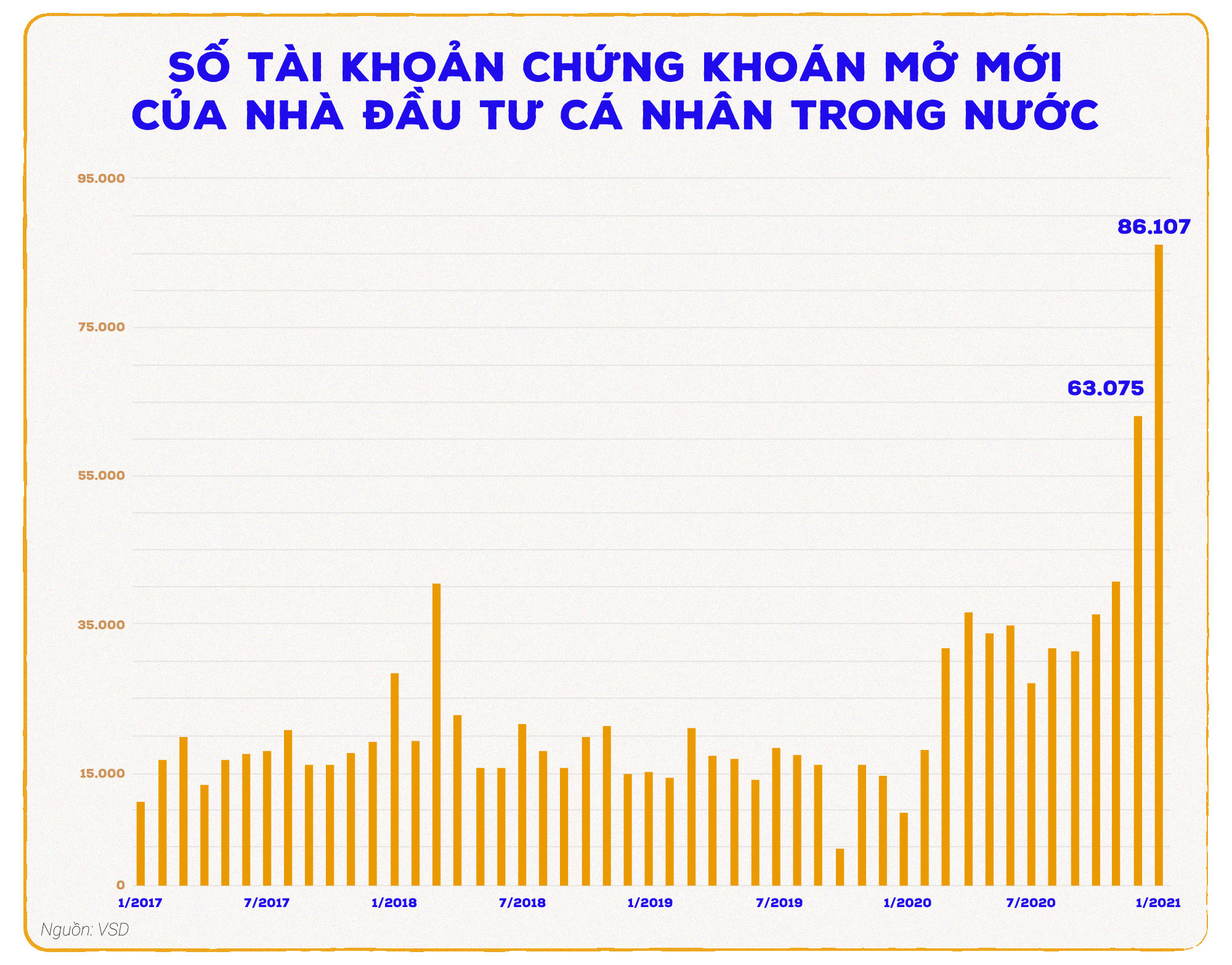

Trong chuỗi bán ròng rã của khối ngoại, của tự doanh công ty chứng khoán, dòng tiền mới giúp VN-Index có mức hồi phục kỷ lục – tăng 67% từ đáy và chạm mốc 1.200 điểm. Thị trường có chuỗi tăng điểm dài chưa từng có - 11 tuần liên tiếp. Số tài khoản mở mới của nhà đầu tư cá nhân trong nước liên tục lập đỉnh cao mới, con số của cả năm 2020 gấp đôi 2019 và bằng 1/6 tổng số của 20 năm qua.

Hơn cả sự hồi phục của các chỉ số, thanh khoản của năm 2020 vượt ngoài tưởng tượng của nhiều chuyên gia theo dõi thị trường, và cả tính toán để xây dựng hệ thống HoSE – hơn 1 tỷ cổ phiếu và trên dưới 1 tỷ USD khớp lệnh mỗi phiên trên cả 3 sàn. Nếu không có sự quá tải của sàn TP HCM, thanh khoản có thể đạt được những đỉnh cao hơn. Để dễ so sánh, thanh khoản HoSE thời điểm VN-Index lập kỷ lục năm 2018 chỉ ở mức 6.000-7.000 tỷ đồng.

Minh Trang, giảng viên vĩ mô tại một trường đại học khối kinh tế tại Hà Nội hỏi người quen: "Cậu nghĩ tớ mua VRE và GEX được không?" Khi được hỏi lý do mua 2 cổ phiếu này, Trang nói "Môi giới mách tớ. Mà tớ cũng có cảm giác sẽ tăng mạnh". Khi không có đủ thời gian và kiên nhẫn để nghiên cứu gần 1.700 mã chứng khoán, F0 sẽ mua cổ phiếu họ tin và cả được mách. Khi cổ phiếu đó tăng giá, họ tin rằng mình đã đúng. Có một câu nói quen thuộc trên thị trường chứng khoán: Cổ phiếu tăng giá là cổ phiếu tốt.

"Khi nhà đầu tư F0 có lãi, thì khả năng có ảnh hưởng rất nhiều tới những F0 khác", bà Phương nói.

Anh Đức – một nhân viên lập trình có mức lương 3.000 USD/tháng hỏi một người chị họ có kinh nghiệm đầu tư chứng khoán trong phiên giảm mạnh tới hơn 75 điểm của VN-Index: "Bây giờ em mua Index đã được chưa?". Đó có thể là một câu hỏi ngây ngô nhưng không hiếm gặp khi trao đổi với nhiều môi giới chứng khoán về những nhà đầu tư F0 gia nhập thị trường thời gian qua.

Chỉ trong vòng vài tháng ngắn ngủi, nhiều nhà đầu tư đã mua cổ phiếu "lấy được". Họ không đủ thời gian tìm hiểu doanh nghiệp nào tốt, cổ phiếu nào còn rẻ. FOMO – Fear of missing out – hội chứng sợ bị bỏ lỡ được nhắc đến khi nhiều người vội vã chia sẻ, bình luận, đánh giá các tin tức về Covid-19 mà chưa được kiểm chứng, thậm chí không chính xác. Và chứng khoán năm 2020 cũng vậy. Nhà đầu tư, cả F0 và Fn, đều sợ mất đi cơ hội, khi mỗi ngày cổ phiếu trên HoSE có thể tăng 7%, trên HNX là 10% và UPCoM, thậm chí lên tới 15% - bằng 2-3 năm gửi tiết kiệm.

"Do diễn biến của Covid, số lượng nhà đầu tư mới quyết định tự giao dịch đã tăng mạnh ở thế giới cũng như ở Việt Nam, và họ ra quyết định rất nhanh. Câu chuyện nhà đầu tư Việt không biết mình đang mua cái gì rất phổ biến", một chuyên gia tư vấn giao dịch hàng đầu Việt Nam nói trong cuộc trao đổi tháng 2/2021.

Trên thế giới, câu chuyện được bàn tán nhiều tháng qua là sự kêu gọi của hàng nghìn, hàng vạn nhà đầu tư cá nhân trên Wallstreebets mua cổ phiếu của hãng trò chơi điện tử Gamestop làm ăn bết bát, giúp thị giá tăng 20 lần để chống lại các quỹ bán không hàng đầu thế giới.

Còn ở Việt Nam, câu hỏi phổ biến mà các môi giới nhận được từ những người trước đó thậm chí coi chứng khóan là kênh đầu tư rủi ro và so sánh không khác gì "cờ bạc" là mua cổ phiếu nào. Câu chuyện này, nếu có khác việc bao tải tiền lên sàn chứng khoán những năm 2000 chỉ ở chỗ - hiện tại có thể mở tài khoản online, giao dịch qua app và chuyển tiền qua tài khoản.

Trong cơn say đầu tư chứng khoán đã bộc lộ nhiều điều không bình thường. Nhiều doanh nghiệp đang vật lộn để tồn tại qua đại dịch nhưng giá cổ phiếu vẫn tăng. Nhiều doanh nghiệp thua lỗ nhiều năm bỗng nhiên cổ phiếu tăng trần liên tục. Thị giá nhiều nhóm cổ phiếu tăng trưởng vượt xa mức tăng trưởng của lợi nhuận.

Bất chấp việc liên tục báo lỗ, quỹ sau lỗ nhiều hơn quý trước, cổ phiếu HUT của Tasco vẫn tăng 50%. Báo cáo của SSI Research khuyến nghị bán cổ phiếu Vietnam Airlines với giá mục tiêu chỉ hơn 18.000 đồng. Cổ phiếu HVN sau đó thậm chí vượt 30.000 đồng. Báo cáo của Chứng khoán Bản Việt đánh giá cổ phiếu Tập đoàn Hoa Sen kém khả quan với giá mục tiêu hơn 15.400 đồng, sau đó cổ phiếu này thậm chí vượt 27.000 đồng. Một chuyên viên phân tích lâu năm nói trong một thị trường "điên rồ" như thế này, có lẽ không nên khuyến nghị "bán" bất cứ cổ phiếu nào.

Trên thế giới, nhà đầu chủ cá nhân yếu mua chứng chỉ quỹ mở - tức là đầu tư chứng khoán nhưng thông qua những tổ chức có nhiều am hiểu thị trường và các biện pháp phòng vệ rủi ro hơn. Còn ở Việt Nam, dù bùng nổ các ETF trong năm 2020 với 5 quỹ mới và giá trị huy động thêm hàng chục nghìn tỷ đồng, dòng tiền gần như toàn bộ đến từ nhà đầu tư nước ngoài. Thị trường chưa có một quỹ hưu trí nào, dù các quy định pháp lý đã hoàn thiện.

Sau phiên giảm tới hơn 60 điểm ngày 19/1, thị trường chứng khoán trải qua 16 phiên với mức độ biến động chưa từng thấy. 11 phiên trong số đó, VN-Index tăng giảm trên 2%. Nhà đầu tư chứng kiến tất cả các cổ phiếu trong rổ VN30 giám sàn nhưng chưa bao giờ lại có hiện tượng dư bán sàn tới hàng triệu, hàng chục triệu đơn vị. Mức giảm kỷ lục về mặt điểm số - hơn 73 điểm của ngày 28/1 lại được bù đắp bởi phiên tăng chưa từng có nếu tính theo số tuyệt đối ngày 2/2. Cổ phiếu hôm nay giảm sàn, ngay ngày mai lại có thể tăng trần.

Có một vài lý do được các chuyên gia chứng khoán đưa ra cho đợt điều chỉnh này, bên cạnh đợt bùng phát Covid-19 thứ 3.

Thứ nhất, đó là việc điều chỉnh margin của một số CTCK sau một thời gian dài tăng "nóng". Khi nhà đầu tư lãi, họ muốn khuyếch đại mức lãi bằng cách sử dụng đòn bẩy. Số liệu từ lãnh đạo Ủy ban chứng khoán Nhà nước (UBCKNN) cho thấy margin toàn thị trường tại thời điểm 31/12/2020 là hơn 81.000 tỷ đồng. Con số này được lãnh đạo UBCKNN đánh giá là "đảm bảo" vì chưa tới 1 lần vốn chủ sở hữu của các CTCK.

Thế nhưng, có một vài điểm đáng chú ý về con số margin cao kỷ lục này. Một là, số liệu giữa tháng 1 có thể đã tăng lên đáng kể. Hai là, margin của các CTCK không phải là bình thông nhau, có công ty đã cho vay chạm tới mức giới hạn, trong khi nhiều đơn vị cho vay không đáng kể. Và cuối cùng, giới hạn cho vay margin với một mã chứng khoán chỉ tối đa 5% tổng margin của một CTCK.

Khảo sát tại thời điểm giữa tháng 1, nhiều CTCK bất ngờ ngừng cấp margin cho khách hàng với lý do không còn dư địa. Nhiều cổ phiếu không còn "room để mua" như HPG, SHB…Chỉ một cú thắt chắt của một CTCK chứng khoán lớn sẽ tạo lên hiện tượng đổ domino.

Thứ 2, kẹt lệnh trên HoSE giúp thị trường chứng khoán không bị điều chỉnh mạnh trong các phiên trước đó, khi nhà đầu tư có xu hướng bán nhưng lệnh không vào được hệ thống, lại quay lại phản tác dụng trong những phiên giảm mạnh sau đó. Khi đã lời quá nhiều và thị trường có xu hướng giảm, nhà đầu tư sợ kẹt lệnh sẽ làm gì? Sử dụng lệnh MP – ưu tiên khớp tại mọi mức giá. Lệnh MP đồng thời sẽ khiến cổ phiếu có hiện tượng "nháy sàn" – bởi lực bán quá nhiều trước khi có lệnh mua đối ứng. Điều này kích động tâm lý "bán bằng mọi giá".

"Dòng tiền F0 có đặc điểm là tính lan tỏa quá mạnh mẽ sẽ tác động đến giá cổ phiếu rất nhanh. Trong trường hợp thị trường điều chỉnh, có thể gây ra phản ứng dây chuyền, phóng đại sự tiêu cực", chuyên gia của SSI nói.

Cuối cùng phải nhắc tới là việc kinh doanh chênh lệch (arbitrage) hợp đồng phái sinh. Khi chênh lệch giữa VN30-Index và chỉ số phái sinh quá cao, nhiều tổ chức sẽ bán hợp đồng tương lai và mua cổ phiếu cơ sở. Vậy khi chênh lệch này về gần 0? Họ sẽ làm ngược lại: bán cổ phiếu cơ sở và mua hợp đồng tương lai để đóng vị thế, hưởng chênh lệch.

"Dòng tiền của nhà đầu tư F0 vẫn có những hạn chế. Với bản chất là vào nhanh những rút ra cũng nhanh nên biên độ dao dộng của các chỉ số lớn hơn nhiều và phụ thuộc vào yếu tố cảm xúc của con người nhiều hơn", Giám đốc phân tích Yunata Nguyễn Thế Minh nói.

Ông Huỳnh Minh Tuấn - Giám đốc môi giới hội sở của Mirae Asset Việt Nam chia sẻ thêm góc nhìn từ trường hợp Gamestop là một câu chuyện thú vị và cho thấy sự "non nớt" cũng như tính bầy đàn của F0 không phải bao giờ cũng mang lại hiệu quả đầu tư tốt.

Khi thị trường chứng khoán tăng liên tục trong thời gian qua, một câu hỏi thường xuyên được đưa ra tranh luận, lấy nhận định với các đơn vị quản lý, chuyên gia: Thị trường đã quá nóng hay chưa? VN-Index còn tăng điểm hay không?

Trước đà tăng mạnh của thị trường chứng khoán và dòng tiền ồ ạt của nhà đầu tư F0, thành viên tổ tư vấn kinh tế của Thủ tướng, ông Vũ Bằng cho biết Tổ đã có những báo cáo người đứng đầu Chính phủ. Nguyên Chủ tịch UBCKNN cho rằng chưa nên vội xem thị trường chứng khoán là bong bóng. Thứ nhất, thị trường đã giảm mạnh trước khi tăng trở lại. Đây là xu hướng chung khi Covid-19 thúc đẩy ngành công nghệ phát triển, ảnh hưởng tích cực lên chứng khoán Mỹ và toàn cầu. Thứ hai, các yếu tố vĩ mô của Việt Nam tương đối tích cực như GDP tăng trưởng, cán cân thương mại dương, tiền đồng ổn định. Nền kinh tế Việt Nam có vị thế tốt hơn nhiều.

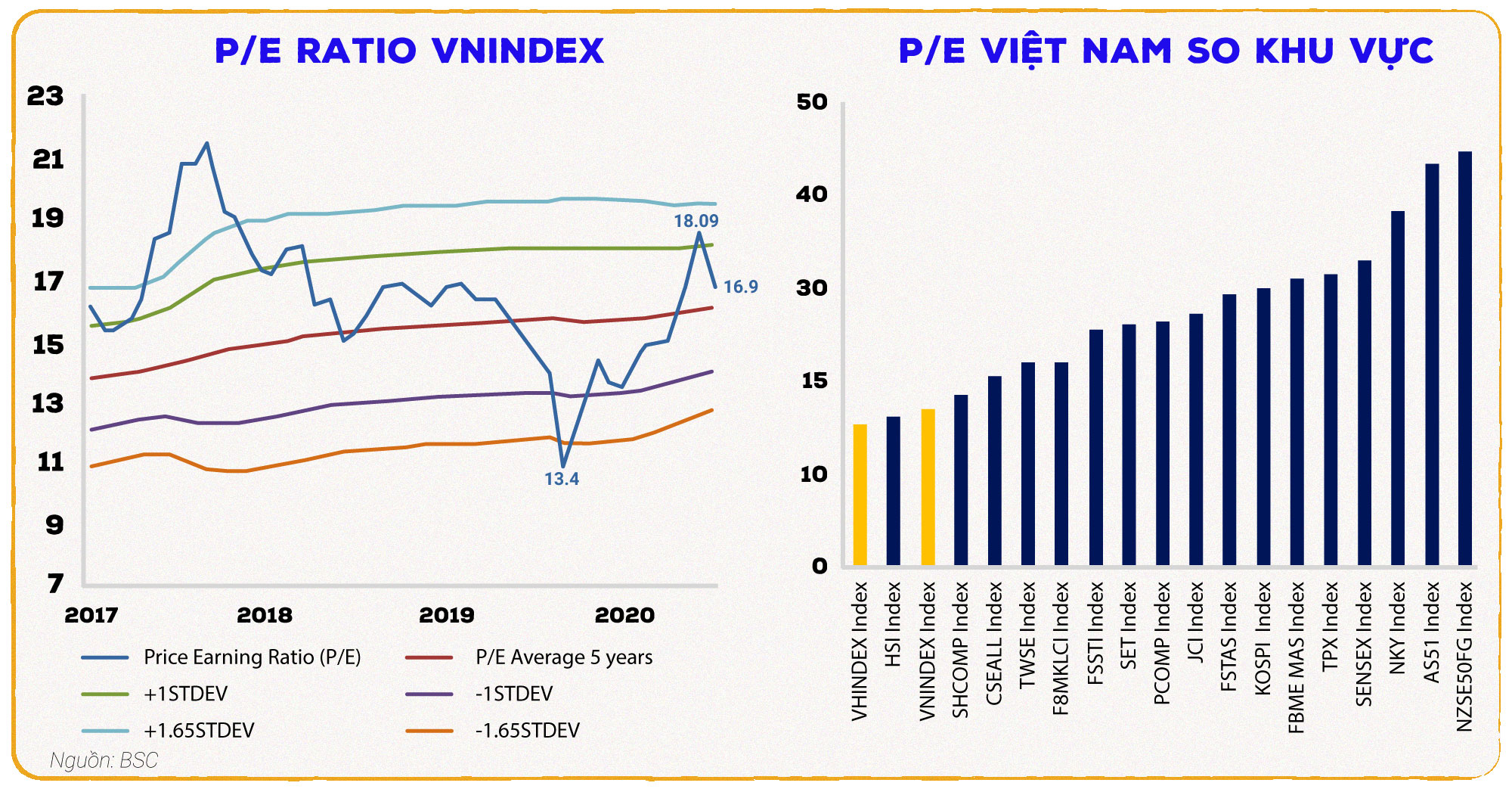

Theo một báo cáo tháng 2 của Chứng khoán BIDV, chỉ số P/E của VN-Index ở cuối tháng 1 ở mức 16,9, gần như thấp nhất tại khu vực Đông Nam Á và châu Á.

Việt Nam – một trong những nền kinh tế hiếm hoi trên thế giới đạt được tăng trưởng GPD dương trong năm 2020 với 2,91% và được nhiều tổ chức quốc tế như WB, IMF kỳ vọng hồi phục mạnh mẽ trong năm 2021. Một quốc gia với 100 triệu dân, đường biên giới dài với Trung Quốc – nơi khởi đầu của Covid-19, cùng nền kinh tế có độ mở hơn 200% đã cho thấy những bằng chứng thuyết phục về việc đạt được mục tiêu kép: Vừa chống dịch vừa phục hồi kinh tế.

Thị trường chứng khoán như hàn thử biểu của nền kinh tế. "Các nước trong khu vực không chống dịch tốt như Việt Nam mà P/E còn cao hơn", Chủ tịch UBCKNN Trần Văn Dũng nói trong cuộc họp đầu năm với báo chí – trong phiên giao dịch khi VN-Index có lúc giảm tới 75 điểm.

Cùng với đó, việc lãi suất huy động tiền gửi thấp hơn, nhà đầu tư cũng sẽ chấp nhận một mức P/E cao hơn – đồng nghĩa thị trường chứng khoán còn tiếp tục dư địa tăng trong tương lai. "Chỉ khi dịch Covid-19 được khống kế, vaccine được tiêm rộng rãi và nền kinh tế phục hồi thực sự thì dòng tiền mới đổ ra các kênh đầu tư khác như bất động sản hay đi vào sản xuất kinh doanh, còn trong bối cảnh hiện nay dòng tiền vẫn ưu tiên chạy vào thị trường chứng khoán", Chuyên gia Nguyễn Hồng Điệp nhận định.

Báo cáo của các CTCK trong nước cũng như các quỹ nước ngoài cũng cho thấy sự lạc quan vào thị trường chứng khoán năm 2021 với mức tăng 15-30% so với năm 2020. Tổ chức lạc quan nhất – PYN Elite Fund thậm chí cho rằng mục tiêu 1.800 điểm của VN-Index là khả thi trong vòng vài năm tới.

Trong khi chờ đợi cú đảo chiều dòng vốn ngoại từ thị trường phát triển sang mới nổi hay cận biên, mà Việt Nam là một đại diện tiêu biểu hay câu chuyện nâng hạng trong vài năm tới, có lẽ chứng khoán Việt vẫn phải trông chờ vào F0. Thế nhưng, những đợt điều chỉnh vừa rồi cũng khiến mỗi nhà đầu tư có thêm những bài học.

Với việc sử dụng đòn bẩy cao, An đã chấp nhận bán toàn bộ danh mục vào đầu phiên VN-Index giảm 73 điểm. An cảm thấy "đúng đắn" khi thị trường tiếp tục có một phiên giảm mạnh nữa nên dù lợi nhuận cả năm 2020 đã về 0 nhưng không mất gốc. An sau đó lại "nuối tiếc" khi thị trường chứng khoán tăng trở lại.

Ông chủ chuỗi ảnh cưới nói trên lại khác. Kêu gọi bạn bè không bán cổ phiếu, "bán là mất hàng", chấp nhận chịu lỗ khi thị trường giảm điểm vì cho rằng cổ phiếu DXG và TCB còn nhiều dư địa. Thị giá 2 mã này sau đó quay trở lại mức cũ, thậm chí cao hơn.

"Trong giai đoạn này phải chấp nhận việc tăng trưởng quá nóng của một số cổ phiếu mà không có yếu tố cơ bản gì hỗ trợ nhờ dòng tiền F0. Bản thân SSI Research cũng nhiều lần phải định giá lại và nâng giá mục tiêu của những ngành tăng trưởng. Tuy nhiên, chúng tôi chỉ điều chỉnh với những doanh nghiệp có nội lực mạnh mẽ. Giá cổ phiếu của một doanh nghiệp cũng như con lắc, dù có thể dao động rất mạnh thì cuối cùng vẫn phải trở về đúng điểm cân bằng", Giám đốc Phân tích SSI nói.

NDH