Cổ phiếu Xiaomi sẽ đắt gấp đôi cổ phiếu Apple?

Nếu đúng như dự báo của các ngân hàng đầu tư thì tỷ lệ P/E của Xiaomi sẽ cao gấp đôi so với Apple.

Doanh nhân nổi tiếng của Trung Quốc Lei Jun thường được so sánh với Steve Jobs. Giờ đây, các nhà phân tích đang nói rằng đế chế điện thoại thông minh mà anh ta xây dựng có thể đắt giá gấp đôi Apple.

Cổ phiếu Xiaomi xứng đáng được giao dịch ở mức cao hơn so với các thương hiệu điện thoại khác trên thế giới do công ty này có tốc độ giành giật thị phần cũng như quỹ đạo tăng trưởng nhanh hơn, theo nhận định của Morgan Stanley, một trong những ngân hàng bảo lãnh cho vụ IPO của hãng tại sàn chứng khoán Hồng Kông.

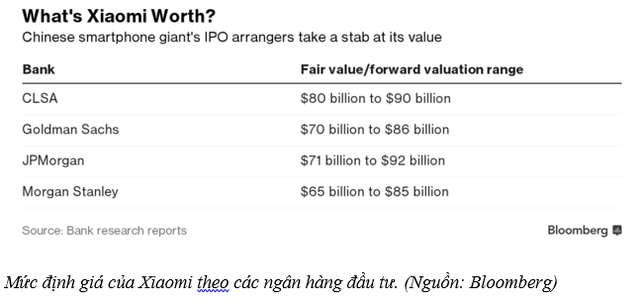

Công ty có trụ sở tại Bắc Kinh có giá trị hợp lý vào khoảng 65 tỷ USD đến 85 tỷ USD, tức là gấp khoảng 27 lần đến 34 lần so với dự báo thu nhập điều chỉnh năm 2019 của nó, Morgan Stanley đã viết trong một báo cáo trong tuần này.

Dữ liệu của Bloomberg cho thấy con số này gấp đôi so với tỷ lệ 14,5 lần của Apple (cũng tính toán trên dự báo thu nhập điều chỉnh năm 2019). Xiaomi cũng có P/E cao hơn các đối thủ trong lĩnh vực phần cứng cho thiết bị thông minh như Fitbit và GoPro hay so với các công ty Internet lớn của Trung Quốc như Alibaba Group Holding và Baidu.

Những con số này có thể cung cấp đầu mối về kế hoạch gọi vốn của Xiaomi. Công ty này dự định huy động khoảng 10 tỷ USD, một nửa từ sàn Hong Kong và một nửa từ thị trường đại lục.

Trong 1 báo cáo khác, JPMorgan Chase cũng nhận định Xiaomi có thể được định giá cao tới 92 tỷ USD nhờ dòng tiền tăng trưởng mạnh mẽ đến tận ngoài năm 2020. CLSA thì cho rằng thành công của nó dựa trên việc cung cấp "các sản phẩm đẳng cấp thế giới" với giá thấp trong khi bán các dịch vụ có biên lợi nhuận cao.

Năm nay lượng smartphone Xiaomi bán ra có thể tăng trưởng 42%, lên 130 triệu chiếc. Con số có thể tăng lên 179 triệu chiếc vào năm 2019 và 218,6 triệu chiếc vào năm 2020. Trong khi đó, Apple cung cấp ra thị trường 216,8 triệu chiếc iPhone trong năm tài chính gần nhất.

Theo nhận định của Goldman Sachs, Xiaomi đã nổi lên như là một thiết bị không thể thiếu cho khoảng 100 triệu người dùng ở Trung Quốc, và Xiaomi kiếm tiền từ những người thông qua một bộ dịch vụ trực tuyến. Goldman Sachs định giá Xiaomi trong khoảng từ 70 tỷ USD đến 86 tỷ USD, tương đương tỷ lệ P/E 26 – 32 lần.

"Mảng phần cứng của Xiaomi tạo ra lưu lượng truy cập, phần mềm của nó tạo dựng nền tảng và dịch vụ internet của công ty tạo ra doanh thu và lợi nhuận", báo cáo của Goldman Sachs viết.

Cổ phiếu Xiaomi lên sàn trong bối cảnh ngành công nghiệp điện thoại thông minh đang dần thay đổi: tần suất thay điện thoại của người dùng giảm xuống và thị trường này đang dần trở nên bão hòa. Xiaomi đang cố gắng tăng tỷ trọng các dịch vụ có biên lợi nhuận cao trong tổng doanh thu.

CLSA, Goldman Sachs và Morgan Stanley là những ngân hàng hàng đầu bảo lãnh cho vụ IPO của Xiaomi ở Hồng Kông. Credit Suisse, Deutsche Bank, JPMorgan và sáu ngân hàng Trung Quốc khác cũng tham gia vào vụ IPO này.