Chuyên gia VinaCapital: Dự báo biên lợi nhuận 6 tháng cuối năm giảm do giá đầu vào tăng cao

Việc phân bổ tài sản nhiều vào nhóm ngành FDI và xuất khẩu là một yếu tố giúp VESAF có hiệu suất tốt trong cả năm 2021 và nửa đầu năm 2022.

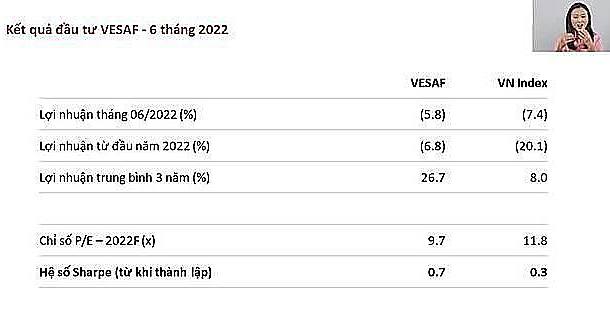

Tại buổi livestream “Triển vọng thị trường chứng khoán chứng khoán Việt Nam 6 tháng cuối năm 2022", bà Nguyễn Hoài Phương, Giám đốc đầu tư, Người điều hành quỹ VESAF - VinaCapital chia sẻ về lý do đằng sau VESAF đạt hiệu suất vượt trội hơn thị trường trong 6 tháng đầu năm, ghi nhận tỷ suất sinh lời âm 6,8% trong khi VN-Index âm 20,1%.

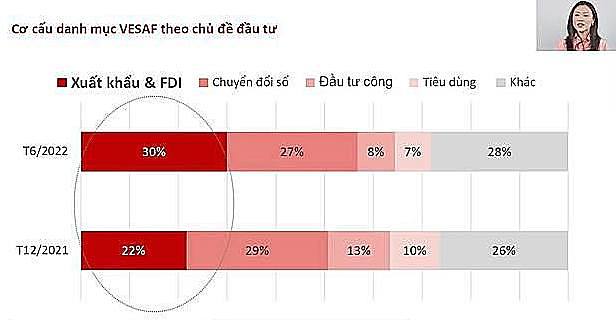

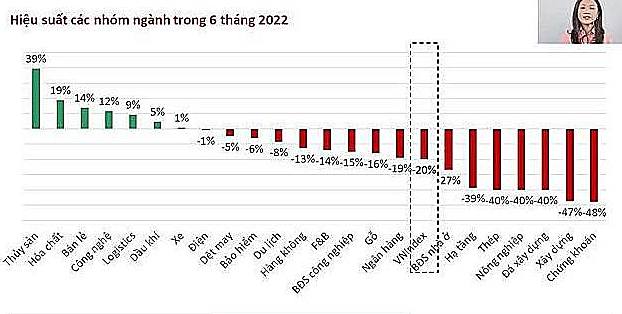

Bà Phương cho biết VESAF đã thực hiện tốt 3 việc phân bổ ngành, lựa chọn cổ phiếu và quản trị rủi ro. Việc phân bổ tài sản nhiều vào nhóm ngành FDI và xuất khẩu là một yếu tố giúp VESAF có hiệu suất tốt trong cả năm 2021 và nửa đầu năm 2022. Vào cuối tháng 6, tỷ trọng nhóm này chiếm khoảng 30% VESAF. 6 tháng đầu năm đơn vị gia tăng tỷ trọng Vĩnh Hoàn (HoSE:VHC), Hóa chất Đức Giang (HoSE:DGC), Biwase (HoSE:BWE), Cao su Đồng Phú (HoSE:DPR). Đây đều là những doanh nghiệp thuộc chủ đề FDI và xuất khẩu. Đơn vị gia tăng tỷ trọng tiền mặt, và giảm tỷ trọng ngành thép và ngân hàng trong tháng 4.

Lý giải về nguyên nhân tập trung đầu tư và nhóm xuất khẩu, bà Phương cho biết xuất khẩu có nhiều yếu tố hỗ trợ mạnh mẽ hơn, tạo nên tăng trưởng tốt hơn trong trung hạn khi so với tiêu dùng nội địa. Đặc biệt là sau sự kiện chiến tranh thương mại Mỹ-Trung Quốc năm 2018, Covid năm 2020 và chiến tranh Nga - Ukraine đã đẩy việc sản xuất đơn hàng sang các nước có điều kiện kinh doanh ổn định hơn.

Không chỉ có xuất khẩu trực tiếp mà các nhóm ngành liên quan đến chủ đề đầu tư này cũng được hưởng lợi như cảng biển, dịch vụ kho bãi, khu công nghiệp, tiện ích liên quan… Mặc dù các doanh nghiệp FDI chiếm tỷ trọng lớn trong giá trị xuất khẩu của Việt Nam, nhưng việc thu hút FDI tạo ra nhiều điều kiện tăng trưởng cho các ngành cung cấp dịch vụ liên quan này. Trong những năm tới, VESAF đánh giá Việt Nam vẫn là điểm sáng thu hút FDI bởi vì mục tiêu của nhu cầu dịch chuyển là để đa dạng hoá, giảm sốc chuỗi cung ứng, qua đó đạt được ổn định kinh doanh chứ không chỉ vì hiệu quả và chi phí thấp như những năm trước.

Bà Phương đánh giá nhóm cảng biển kho bãi sẽ tăng trưởng ổn định hơn. Sức hấp dẫn của ngành này đến từ việc mở rộng khá khó khăn, đặc biệt phí xếp dỡ ở Việt Nam vẫn còn thấp so với trong khu vực. Các công ty hoạt động trong lĩnh vực này hưởng lợi từ nhiều ngành xuất khẩu và nội địa, chứ không phải tập trung ở một số ngành nhất định, do đó mức độ biến động được giảm thiểu.

Đối với nhóm khu công nghiệp, những công ty có quỹ đất lớn ở khu vực xa hơn như Bà Rịa - Vũng Tàu hay Bình Phước đang được hưởng lợi sau khi khu vực chính như Bình Dương - Đồng Nai đã hạn chế về quỹ đất.

|

Do đó, danh mục VESAF đang phân bổ phần lớn vào nhóm ngành FDI và xuất khẩu, song trong thời gian tới quỹ này sẽ cân nhắc việc giải ngân thêm vào mảng ngân hàng và bán lẻ khi phù hợp.

Cuối quý II, ngành ngân hàng chỉ chiếm 16% danh mục đầu tư VESAF, dù đây là nhóm ngành chiếm 30% trong VN-Index và được coi là xương sống của nền kinh tế. Riêng trong năm nay, VESAF đã chủ động giảm tỷ trọng vào nhóm này từ đầu năm chủ yếu khi yếu tố vĩ mô khó khăn hơn do ngân hàng là ngành rất nhạy cảm với biến động chính sách vĩ mô.

Tuy nhiên, sau khi thị trường điều chỉnh, VESAF định giá nhóm ngân hàng ở mức hấp dẫn so với quá khứ và so với chính nội tại của ngân hàng. Do đó trong thời gian tới, VESAF sẽ tập trung vào 2-3 ngân hàng có câu chuyện tăng trưởng rõ ràng và quản lý rủi ro tốt, đồng thời quan sát tín hiệu vĩ mô để quyết định vùng giải ngân.

Về mảng bán lẻ, đây cũng là nhóm chiếm tỷ trọng thấp trong danh mục đầu tư của VESAF, dù 6 tháng đầu năm ghi nhận hiệu suất tốt nhờ hưởng lợi từ sự hồi phục sức mua sau giãn cách quý IV/2021. Nói về quan điểm đầu tư, bà Phương nhận xét định giá đa phần doanh nghiệp bán lẻ đang neo ở mức khá cao, trong khi hiệu quả đi xuống trong thời gian dài với tỷ lệ ROE sụt giảm. Do đó, người đứng đầu VESAF cho rằng có thể đầu tư mua cổ phiếu nhóm này ở giai đoạn khác với mức giá tốt hơn.

|

Về triển vọng 6 tháng cuối năm 2022, ông Thái Quang Trung, Phó Giám đốc đầu tư khối Quỹ mở cổ phiếu và trái phiếu VinaCapital nhìn nhận biên lợi nhuận các doanh nghiệp niêm yết giảm do rủi ro về tỷ giá, lạm phát và lãi suất, đẩy giá đầu vào tăng cao.

Tuy nhiên, điểm sáng cho bức tranh lợi nhuận của các doanh nghiệp có thể đến từ việc Chính phủ gỡ nút thắt ở các ngành trọng điểm, bao gồm nút thắt về tăng trưởng tín dụng của ngân hàng, Nghị định 153 liên quan đến trái phiếu doanh nghiệp ở mảng bất động sản, và lô B Ô Môn trong mảng dầu khí.

Ngoài ra, ông Trung đưa ra quan điểm trong trường hợp kinh tế Mỹ và EU suy thoái mà hoạt động xuất khẩu của Việt Nam tăng trưởng chậm lại thì ảnh hưởng trực tiếp đến nền kinh tế và thị trường chứng khoán không nhiều. Lý do là bởi tiêu dùng nội địa vẫn chiếm phần lớn giá trị gia tăng của nền kinh tế và tỷ trọng tăng trưởng lợi nhuận của các doanh nghiệp niêm yết.

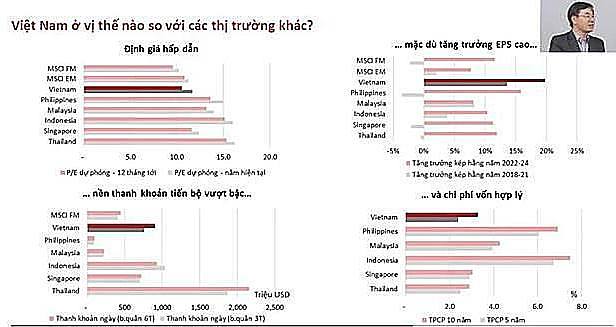

Bên cạnh đó, ông Trung nhận định mức định giá hiện tại của chứng khoán Việt Nam khá hiếm gặp, và đây cũng là điểm sáng cho thị trường trong nửa cuối năm nay.

|