Cách nào "thông" dòng tiền "thừa" từ ngân hàng vào bất động sản?

Theo các chuyên gia, nhiều lý do khiến nghịch lý ngân hàng "thừa tiền", trong khi doanh nghiệp bất động sản vẫn đang "đói vốn" xảy ra. Giải pháp nào để "thông" tắc nghẽn đang xảy ra là bài toán đã được cơ quan quản lý quan tâm.

(Ảnh minh họa)

Nghịch lý ngân hàng "thừa tiền", bất động sản "đói vốn"

2023 là một năm mà tại nhiều cuộc họp, hội nghị, tọa đàm kinh tế bàn thảo về bài toán nghịch lý: Ngân hàng đang thừa tiền nhưng doanh nghiệp bất động sản lại đang "đói vốn". Trong buổi họp báo mới đây, Phó Thống đốc Đào Minh Tú cho biết, tính đến cuối năm 2023, tăng trưởng tín dụng đạt khoảng 13,5%, tổng dư nợ tín dụng toàn nền kinh tế đến cuối năm 2023 khoảng 13,5 triệu tỷ đồng. Trước đó, tại một cuộc họp bàn về giải pháp nâng cao hiệu quả tiếp cận vốn tín dụng của doanh nghiệp, tăng khả năng hấp thụ vốn của nền kinh tế, ông Đào Minh Tú thừa nhận, hiện nay toàn hệ thống ngân hàng đang phải "chữa bệnh thừa tiền".

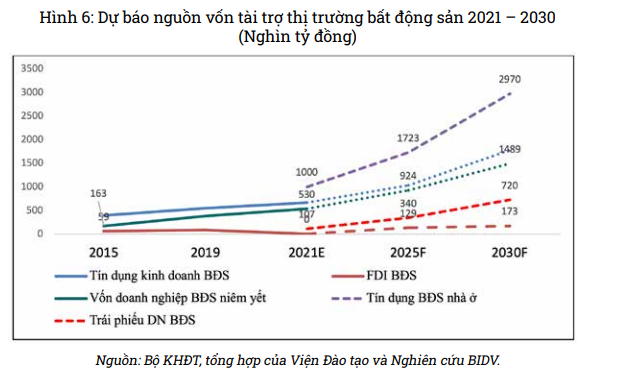

Thế nhưng, trái ngược với bức tranh "thừa tiền" của ngân hàng, 2023 lại là một năm chật vật vì thiếu vốn của doanh nghiệp bất động sản. Một thống kê cho thấy, tính đến cuối tháng 9-2023, tổng dư nợ tín dụng đối với lĩnh vực bất động sản tại các ngân hàng đạt 2,74 triệu tỷ đồng. Trong đó tín dụng bất động sản tập trung vào mục đích tiêu dùng/tự sử dụng chiếm 64% và dư nợ đối với hoạt động kinh doanh bất động sản chiếm tỉ trọng 36% dư nợ tín dụng lĩnh vực bất động sản.

Báo cáo của Viện nghiên cứu thị trường Bất động sản Việt Nam (VIRES) nhận định, ngân hàng đang "tồn kho tiền" trong khi doanh nghiệp bất động sản lại khát vốn. Thực tế, doanh nghiệp địa ốc không hấp thụ được vốn, thậm chí "không muốn vay" trong khi ngành ngân hàng đang cần tìm kiếm các dự án khả thi, an toàn.

Vì đâu lệch pha?

Bất động sản và ngân hàng là hai lĩnh vực có mối liên hệ mật thiết. Ở thời điểm 2011-2013, lãi suất tăng vọt, dòng tiền từ ngân hàng đổ vào lĩnh vực bất động sản bị co hẹp, cũng là thời điểm kênh đầu tư địa ốc rơi vào giai đoạn khủng hoảng. Bước sang giai đoạn 2014-2021, sự sôi động của thị trường địa ốc đến từ động lực lớn là dòng tiền ngân hàng đổ vào dồi dào. Đến thời điểm hiện tại, nghịch lý ngân hàng thừa tiền, doanh nghiệp địa ốc thiếu tiền đã xảy ra. Điều gì đã dẫn tới sự lệch pha như vậy?

Chuyên gia của VIRES cho rằng, các tổ chức tín dụng sốt ruột không kém trong việc giải ngân tiền. Thế nhưng, trong bối cảnh kinh tế khó khăn này, ngành ngân hàng cần tìm kiếm các dự án khả thi, an toàn. Bởi, huy động của ngân hàng thường ở các kỳ hạn 12-24-36 tháng trong khi cho vay bất động sản thường có kỳ hạn từ 10-20 năm. Huy động 3 năm mà cho vay đến 10 năm hoặc 20 năm là một rủi ro rất lớn. Do vậy, tỷ lệ cho vay đối với các dự án bất động sản dài hạn bằng nguồn vốn huy động từ tiền gửi vào hệ thống ngân hàng cũng cần phải được khống chế vì lý do an toàn hệ thống.

Theo VIRES, thực tế, chính các doanh nghiệp bất động sản gặp khó về dòng tiền, phải chọn cắt giảm chi phí, thu gọn quy mô hoạt động, dẫn tới cắt nhu cầu vay vốn dù lãi suất cho vay đã giảm nhiệt. Mặt khác, do thiếu dự án sản xuất kinh doanh có tính khả thi, có khả năng hoàn trả nợ vay trong khi phía ngân hàng lựa chọn và duyệt hồ sơ vay vốn khắt khe. Điều này cũng làm giảm tiến độ "thông" dòng tiền từ ngân hàng vào bất động sản.

Bàn về vấn đề này, PGS.TS. Ngô Trí Long thừa nhận tình trạng: "Thanh khoản thị trường liên ngân hàng dồi dào, nguồn vốn của các tổ chức tín dụng dư thừa, lãi suất đã giảm mạnh, nhưng tăng trưởng tín dụng lại ở mức thấp so với cùng kỳ nhiều năm trước. Thực tế này cho thấy phần lớn doanh nghiệp, đặc biệt là các doanh nghiệp bất động sản, đang gặp nhiều khó khăn và chưa có nhu cầu về tài chính để mở rộng sản xuất, kinh doanh".

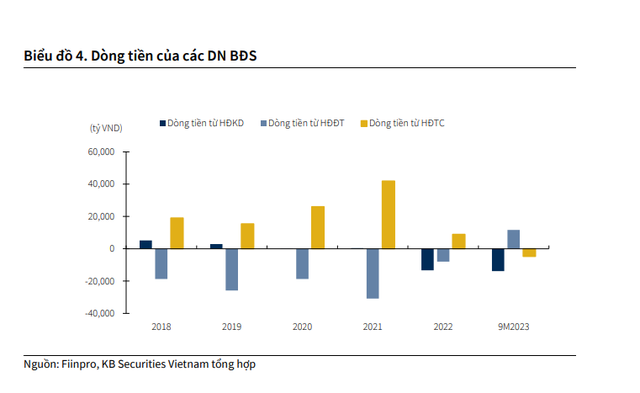

Theo ông Long, khả năng chi trả, thanh toán nợ gốc và lãi vay sụt giảm; mất cân đối nguồn vốn khi tổng nợ phải trả trên vốn chủ tăng cao, huy động trái phiếu không khả thi... là những yếu tố bào mòn chất lượng dòng tiền của các doanh nghiệp bất động sản hiện nay mà biểu hiện cụ thể là thị trường và mức cầu giảm, lợi nhuận giảm, dẫn đến khả năng hấp thụ vốn của doanh nghiệp thấp. Đây cũng là nguyên nhân chính khiến tăng trưởng tín dụng của ngành ngân hàng ở mức thấp, mặc dù Ngân hàng Nhà nước và toàn ngành ngân hàng đã nỗ lực triển khai nhiều giải pháp tăng cường khả năng tiếp cận vốn của doanh nghiệp, người dân.

Giải pháp thông dòng tiền

Dòng tiền từ ngân hàng được kỳ vọng sớm đổ vào lĩnh vực bất động sản.

Trước đó, không ít hội nghị nhằm tháo gỡ khó khăn dòng tiền vào bất động sản đã được đề ra. PGS. TS Ngô Trí Long nhấn mạnh, việc triển khai các giải pháp để tăng khả năng hấp thụ vốn của doanh nghiệp bất động sản là rất cần thiết để tổ chức tín dụng có điều kiện cung ứng vốn, mở rộng tín dụng đối với nền kinh tế, đáp ứng nhu cầu tăng trưởng kinh tế.

Tuy nhiên theo ông Long, để giúp thị trường bất động sản đủ sức vượt qua giai đoạn khó khăn hiện nay, cần nhiều giải pháp và việc đồng bộ các giải pháp sẽ tạo động lực thúc đẩy sự hồi phục và phát triển thị trường này. Vị chuyên gia này cũng cho rằng, để giải quyết bài toán nâng cao khả năng hấp thụ vốn của doanh nghiệp bất động sản, không thể dựa vào mỗi chính sách tiền tệ, mà cần lực đẩy từ nhiều phía cũng như sự chung tay của các ngành nghề khác.

Song ông Long cũng chỉ ra, vấn đề khó nhất đối với doanh nghiệp bất động sản hiện nay là thị trường đang trầm lắng, nguội lạnh. Khi thị trường bất động sản không có đầu ra, thì không lĩnh vực nào, kể cả tín dụng thông được. Trong bối cảnh đó, lãi suất vay vốn không phải là vấn đề cốt lõi hiện nay, mà cần phải triển khai đồng bộ các giải pháp khác để khơi thông dòng vốn trong nền kinh tế, nâng cao khả năng hấp thụ vốn của doanh nghiệp bất động sản.

Một số giải pháp mà ông Long đề xuất như xử lý vấn đề về pháp lý cho dự án bất động sản, thúc đẩy đầu tư công, cùng các biện pháp ngắn hạn giải quyết hàng tồn kho. Đối doanh nghiệp bất động sản cũng cần đưa chính sách hạ giá bán và ưu đãi…