Bắt tay để cùng Win – Win, ngân hàng báo lãi đậm nhưng bảo hiểm lại...lỗ nặng

Bancassurance nở rộ được kỳ vọng giúp "đôi bạn" ngân hàng và bảo hiểm "cùng tiến" trong tương lai. Thế nhưng sau khi thỏa thuận hợp tác đạt được, trong khi nhiều ngân hàng báo lãi đậm với đóng góp lớn của bảo hiểm thì 3 "ông lớn" bảo hiểm nhân thọ lại bất ngờ có kết quả kinh doanh thụt lùi, thậm chí lỗ nặng.

Phát triển tín dụng với tốc độ cao và trong thời gian dài đã để lại nhiều hậu quả nặng nề cho hệ thống ngân hàng, do đó các ngân hàng đã tìm đến nhiều cách để tránh phụ thuộc quá nhiều vào tín dụng, trong đó đã có những bước đi chiến lược để tăng tỷ trọng thu nhập từ phí dịch vụ, đặc biệt bằng con đường bắt tay với các "ông lớn" của bảo hiểm nhân thọ.

Loại hình Bancassurance (bán bảo hiểm qua ngân hàng) nở rộ tại Việt Nam trong những năm gần đây. Con đường "hôn nhân" chung là một hãng bảo hiểm lớn sẽ ký hợp đồng phân phối bảo hiểm độc quyền cho một nhà băng, thời hạn hợp tác có thể là 5 năm, 10 năm, thậm chí 15 năm, 20 năm.

Trong năm 2017, một loạt ngân hàng đã có thỏa thuận hợp tác với các hãng bảo hiểm lớn. Điển hình như Techcombank và Manulife ký hợp tác bảo hiểm độc quyền 15 năm hồi cuối tháng 9/2017. Hay Dai-ichi Life ký hợp đồng với Sacombank và SHB để được những ngân hàng này phân phối bảo hiểm độc quyền trong dài hạn. Maritime Bank và VIB đều đang bán chéo sản phẩm bảo hiểm cho Prudential...

Đổi lại, các hãng bảo hiểm phải trả cho ngân hàng 1 khoản phí để được khai thác bán sản phẩm bảo hiểm tới tập khách hàng của ngân hàng.

Những cú "bắt tay" này được kỳ vọng mang lại làn gió mới, giúp cả hai bên cùng Win – Win, nhờ sức mạnh cộng hưởng của hệ thống. Thế nhưng kết quả trước mắt sau một thời gian hợp tác, trong khi ngân hàng báo lãi đậm thì đối tác của họ, các công ty bảo hiểm lại ghi nhận sa sút, thậm chí…lỗ nặng.

Ngân hàng lãi lớn từ bảo hiểm

Kết thúc năm tài chính 2017, nhiều nhà băng bất ngờ báo lãi đậm với khoản tăng vượt trội từ ủy thác đại lý và bảo hiểm. Điển hình nhất là Techcombank (TCB), ngân hàng này có lãi từ dịch vụ tăng vọt 95% đạt 3.812 tỷ đồng. Trong đó dịch vụ ủy thác và đại lý tăng tới 25 lần đạt 1.543 tỷ đồng; dịch vụ hoa hồng hợp tác bảo hiểm đạt 513 tỷ, tăng 52,6% so với năm 2016.

Hay tại Sacombank, lãi thuần từ dịch vụ của ngân hàng này tăng tới 83,6% lên 2.625 tỷ đồng. Trong đó, thu từ dịch vụ ủy thác và đại lý đạt 936 tỷ, tăng 7,4 lần; lần đầu tiên có thu từ dịch vụ hoa hồng hợp tác bảo hiểm, đạt 74,7 tỷ.

Còn tại SHB cũng có lãi 1.446 tỷ đồng từ hoạt động dịch vụ, trong đó thu từ dịch vụ đại lý, tư vấn đạt 1.242 tỷ đồng, tăng 6,5 lần so với năm 2016. Đối tác của ngân hàng này là Dai-ichi Life với gói hợp tác độc quyền 15 năm.

Bảo hiểm thụt lùi, thậm chí...lỗ đậm

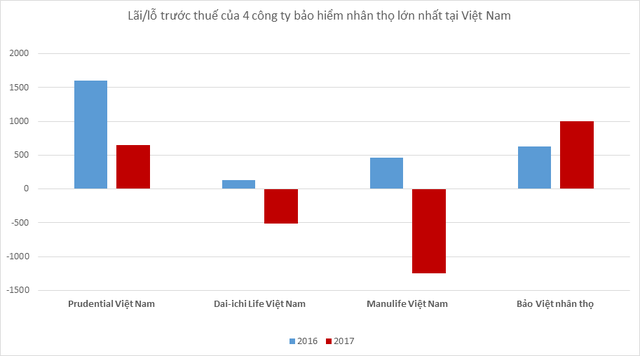

Trong khi các ngân hàng trên lãi đậm, báo cáo tài chính của các công ty bảo hiểm nhân thọ mới công bố gần đây lại bất ngờ cho thấy kết quả kinh doanh thụt lùi. Trong số 4 "ông lớn" ngành bảo hiểm nhân thọ, riêng Bảo Việt Nhân Thọ tăng trưởng dương về lợi nhuận thì cả 3 gồm Prudential, Dai-ichi Life, Manulife đều tăng trưởng âm, thậm chí Dai-ichi Life và Manulife còn bị lỗ nặng. Trùng hợp, cả 3 hãng bảo hiểm này đều có thương vụ hợp tác đình đám với các ngân hàng trong năm 2017.

Đầu tiên phải kể đến Manulife, hãng bảo hiểm này đang từ mức lãi 463 tỷ đồng đạt được năm 2016 thì bị lỗ tới 1.245 tỷ năm 2017. Tổng doanh thu của công ty vẫn tăng trưởng tốt (34%) đạt 10.066 tỷ đồng. Tuy nhiên, tổng chi phí của công ty tăng tới 61% lên 11.311 tỷ, trong đó chủ yếu do tăng chi phí hoạt động kinh doanh bảo hiểm (tăng 81% lên 8.145 tỷ).

Tương tự, tại Dai-ichi Việt Nam (đối tác của Sacombank và SHB), nguyên nhân cũng từ chi phí hoạt động kinh doanh bảo hiểm tăng mạnh 65% khiến công ty này bị lỗ trước thuế 515 tỷ đồng trong khi năm trước đó lãi 135 tỷ.

Mặc dù không lỗ trong năm 2017 nhưng một "ông lớn" 100% vốn nước ngoài khác là Prudential Việt Nam cũng ghi nhận sự sụt giảm đáng kể về lợi nhuận. Nếu như năm 2016, lợi nhuận trước thuế của Prudential Việt Nam lên đến 1.603 tỷ đồng thì sang năm 2017, mức lợi nhuận chỉ còn 645 tỷ đồng, nghĩa là "mất" tới gần 1.000 tỷ đồng, tương đương mức giảm 60%.

Vì sao có sự đối nghịch ấy?

Mặc dù báo cáo tài chính của các công ty bảo hiểm đều ở dạng tóm tắt nên chuyện chi phí tăng đột biến vì nguyên nhân gì vẫn còn bỏ ngỏ. Nhưng trong số các nguyên nhân có một lý do chắc chắn đến từ những cú bắt tay với ngân hàng.

Theo các thoả thuận hợp tác dài hạn, các công ty bảo hiểm sẽ phải chi trả một khoản nhất định cho ngân hàng gọi là phí trả trước, và khoản này chỉ phải trả một lần trong suốt thời gian hợp tác. Trong khi bảo hiểm phải ghi nhận vào chi phí thì các ngân hàng sẽ hạch toán phần đó vào khoản thu đột biến trong mảng kinh doanh dịch vụ. Chẳng hạn Techcombank năm vừa rồi ghi nhận tới gần 1.500 tỷ, SHB và Sacombank cũng vài trăm tỷ mỗi ngân hàng.

Và sự đối nghịch giữa kết quả kinh doanh của ngân hàng và bảo hiểm như thị trường vừa chứng kiến có lẽ cũng chỉ ghi nhận trong năm đầu tiên hợp tác. Các năm sau, với dự báo thị trường bảo hiểm tăng trưởng 20 - 25% mỗi năm, và nhiều ngân hàng đang kỳ vọng rất lớn, như Sacombank muốn nguồn thu từ hoa hồng phí bảo hiểm dự kiến sẽ đóng góp 15-20% trong tổng thu dịch vụ của ngân hàng trong vòng 5 năm tới, hay Techcombank muốn tăng gấp 20 lần số thu phí bảo hiểm trong vòng 5 năm (từ 2016 - 2020) lên 10.000 tỷ, thì lợi nhuận gặt hái được của cả phía bảo hiểm lẫn ngân hàng chắc chắn sẽ có nhiều thay đổi.