NHNN ưu tiên nới room tín dụng cho ngân hàng có thanh khoản tốt, nhà băng nào có lợi thế?

Đại diện NHNN nhiều lần nhấn mạnh, nguyên tắc điều chỉnh tăng chỉ tiêu tín dụng theo hướng các tổ chức tín dụng có thanh khoản tốt hơn, lãi suất thấp hơn sẽ được tăng trưởng tín dụng cao hơn.

Trong bối cảnh các tác động từ bên ngoài dịu bớt, thanh khoản của hệ thống các tổ chức tín dụng đã cải thiện hơn, Ngân hàng Nhà nước đã quyết định nới room tín dụng từ 1,5-2% tức là tăng thêm hạn mức tín dụng cho các tổ chức tín dụng để có điều kiện tăng thêm nguồn lực, khả năng mở rộng tín dụng cho những doanh nghiệp, đối tượng, lĩnh vực cần thiết trong nền kinh tế.

Mức tăng 1,5-2% tương đương với 240.000 tỷ đồng được cung ứng thêm cho nền kinh tế.

Mặc dù tỷ lệ phân bổ về từng ngân hàng chưa được công bố, song đại diện NHNN đã nhiều lần nhấn mạnh nguyên tắc điều chỉnh tăng chỉ tiêu tín dụng là theo hướng các tổ chức tín dụng có thanh khoản tốt hơn, lãi suất thấp hơn sẽ được tăng trưởng tín dụng cao hơn.

Theo Phó Thống đốc Đào Minh Tú, việc phân bổ tín dụng có nhiều mong muốn và mục tiêu đặt ra. Trước hết là làm sao tạo điều kiện có thêm dư địa để các NHTM mở rộng tín dụng vào các lĩnh vực cần thiết. Nhưng việc phân bổ tín dụng cũng khuyến khích dành cho những NHTM có khả năng thanh khoản dồi dào và có thực hiện chính sách giảm lãi suất hiện nay.

Mặt khác, một số ngân hàng vẫn còn room tín dụng theo như đã được phân bổ từ đầu năm. Ví dụ như Agribank dư địa tín dụng còn khá dồi dào nên những ngân hàng đó không cần thiết phải nới room thêm lần này hoặc một ngân hàng đang tăng lãi suất ở mức cao thì NHNN thấy rằng cũng cần phải hạn chế tăng trưởng tín dụng…

''Chính vì thế, việc phân bổ tín dụng lần này có thể được xem là một trong những chính sách khuyến khích các NHTM tập trung huy động vốn và giảm lãi suất, tạo điều kiện rất thuận lợi, tích cực kể cả về nguồn vốn, lãi suất cho doanh nghiệp, cho các dự án, chương trình cần thiết của nền kinh tế'', ông Tú cho biết.

Ngân hàng nào đang có thanh khoản tốt nhất?

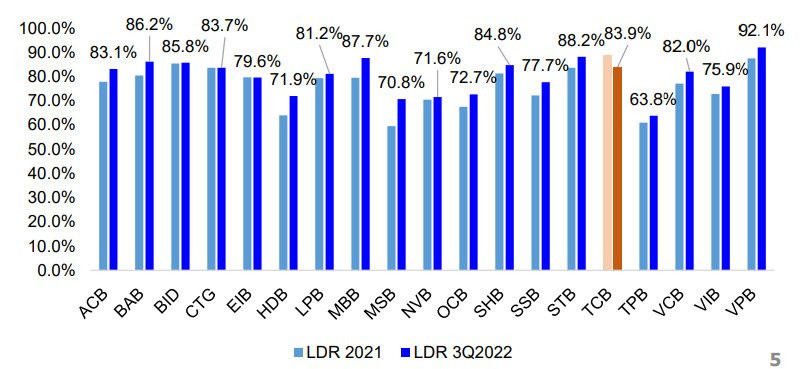

Thông thường, khả năng thanh khoản của các ngân hàng được đánh giá thông qua tỷ lệ dư nợ cho vay so với tổng tiền gửi (LDR). Tỷ lệ này càng thấp càng thể hiện khả năng thanh khoản vững chắc của ngân hàng.

Thông tư 22/2019/TT-NHNN của Ngân hàng Nhà nước yêu cầu các ngân hàng, chi nhánh ngân hàng nước ngoài phải đảm bảo tỷ lệ LDR không quá 85%. Trong đó, tổng tiền gửi bao gồm huy động trên thị trường 1 (giao dịch giữa các định chế tài chính với doanh nghiệp và dân cư) và một phần trên thị trường 2 (liên ngân hàng, tức giao dịch giữa các định chế tài chính hoặc giữa Ngân hàng Nhà nước với các định chế tài chính).

Theo tính toán của Chứng khoán MB (MBS), tại thời điểm cuối tháng 9, TPBank có tỷ lệ LDR thấp nhất trong 19 ngân hàng niêm yết tại HSX và HNX, ở mức 63,8%. Đứng kế sau lần lượt là MSB (70,8%), HDBank (71,9%), NCB (71,6%), OCB (72,7%), VIB (75,9%), SeABank (77,7%),…

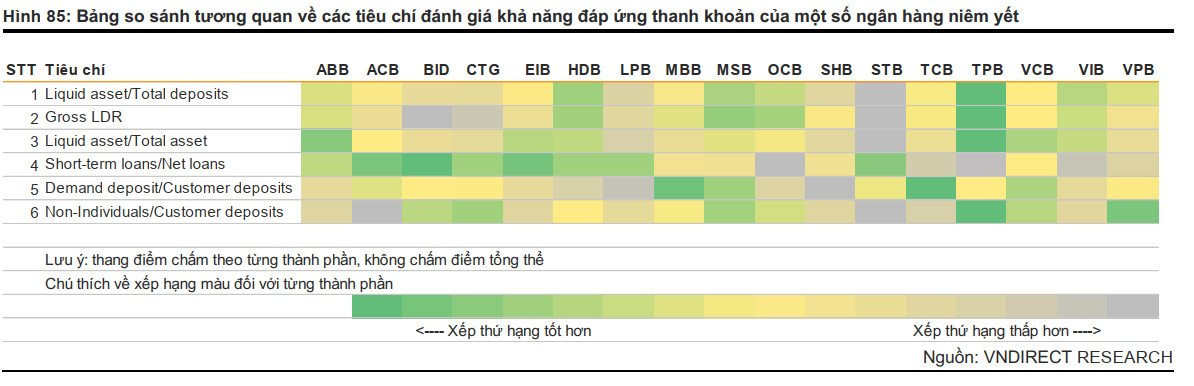

Trong báo cáo chiến lược công bố mới đây, VNDirect cũng đã đưa ra bảng so sánh đánh giá khả năng đáp ứng rủi ro thanh khoản của các ngân hàng niêm yết dựa trên một số tiêu chí về thanh khoản “L - liquidity” trong mô hình CAMELS. Để giảm bớt ảnh hưởng của yếu tố thời điểm, nhóm phân tích lấy trung bình số liệu trên BCTC của các ngân hàng tại thời điểm cuối năm 2021 và cuối quý 3/22.

VNDirect cũng lưu ý rằng, các mức xếp hạng thấp không có nghĩa là ngân hàng đó có rủi ro về thanh khoản. Những ngân hàng có xếp hạng càng cao thì khi áp lực thanh toán ngắn hạn gia tăng đột biến, rủi ro thanh khoản sẽ được giảm thiểu. Cụ thể:

Tỷ lệ Tài sản thanh khoản/Huy động khách hàng (Liquid asset/Customer deposits): Ngân hàng có tỷ lệ này càng cao có nghĩa rằng ngân hàng đó sẽ có khả năng dễ dàng chuyển đổi thành tiền mặt, đủ đáp ứng nghĩa vụ thanh toán ngắn hạn. Theo tính toán của VNDirect, TPBank, HDBank, MSB đang là những ngân hàng dẫn đầu về tiêu chí này.

Tỷ lệ Cho vay khách hàng/Huy động khách hàng (Gross LDR ): Đây là tỷ lệ đo lường mức độ dồi dào của thanh khoản, nếu tỷ lệ này càng cao thì ngân hàng đã tối ưu nguồn huy động vốn của mình. Vì vậy, chỉ số này càng thấp càng tốt. TPBank, MSB, HDBank tiếp tục là những ngân hàng có xếp hạng tốt nhất ở tiêu chí này.

Tỷ lệ Tài sản thanh khoản/Tổng tài sản (Liquid asset/Total asset) : Tương tự như tiêu chí số 1, tỷ lệ này càng cao cho phép ngân hàng đó nhanh chóng đáp ứng đủ nghĩa vụ thanh toán ngắn hạn. Trong đó, TPBank, ABBank, Vietcombank là những ngân hàng có xếp hạng tốt nhất.

Tỷ lệ Cho vay ngắn hạn/Dư nợ cho vay (Short-term loans/Net loans): BIDV, ACB, Eximbank là những ngân hàng có tỷ lệ này cao nhất, cũng là xếp hạng tốt nhất.

Tỷ lệ tiền gửi không kỳ hạn/Tổng huy động khách hàng (CASA - Demand deposit/Customer deposits): Tỷ lệ này càng cao thì ngân hàng đó ít chịu áp lực huy động vốn dài hạn để đáp ứng nhu cầu cho vay. Hiện Techcombank là ngân hàng có xếp hạng cao nhất, tiếp đến là MB, Vietcombank, MSB.

Tỷ lệ Huy động tiền gửi từ tổ chức/Tổng huy động khách hàng (Non- individuals/Customer deposits ). Từ góc độ thị trường, tỷ lệ tiền gửi của khách hàng tổ chức càng cao thì nguồn vốn huy động của ngân hàng càng ổn định. Vì vậy tỷ lệ này càng cao thì khả năng đáp ứng thanh toán của ngân hàng càng tốt. Hiện TPBank là ngân hàng có xếp hạng cao nhất, tiếp đến là VPBank, MSB, VietinBank.