Lần đầu tiên kể từ tháng 8/2020 dòng vốn ghi nhận rút ròng tại thị trường cổ phiếu, hai nhóm ngành có cơ may "hút" tiền trong thời gian tới

Trong thời gian tới, SSI Research cho rằng, phân bổ dòng vốn vào các tài sản tài chính, đặc biệt là cổ phiếu tới thị trường phát triển, sẽ không mấy khả quan khi các rủi ro vẫn được duy trì. Nhìn chung, dòng tiền sẽ tương đối phân hóa, tập trung vào các ngành cố phiếu cơ bản và không bị tác động nhiều từ việc tăng lãi suất như Ngân hàng hoặc Năng lượng.

Dòng vốn ghi nhận rút ròng tại thị trường cổ phiếu lần đầu tiền sau gần 2 năm từ tháng 8/2020

SSI Research vừa có báo cáo cập nhập dòng vốn toàn cầu tháng 4/2022, trong đó nhấn mạnh việc dòng tiền cổ phiếu vào thị trường phát triển đảo chiều.

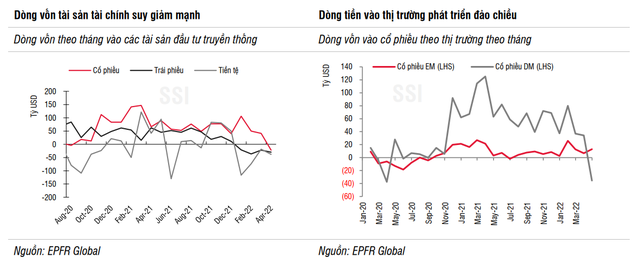

Cụ thể, dòng tiền vào các tài sản tài chính tiếp tục suy giảm mạnh khi nhà đầu tư giảm tỷ trọng các tài sản rủi ro trong danh mục. Dòng vốn ghi nhận rút ròng ở tất cả các tài sản tài chính, từ thị trường cổ phiếu (rút ròng -22,4 tỷ USD, lần đầu tiên kể từ tháng 8/2020), các quỹ trái phiếu (-29,8 tỷ USD) và quỹ tiền tệ (-37,9 tỷ USD).

Đáng chú ý, dòng vốn cổ phiếu vào thị trường phát triển đảo chiều sang rút ròng 35,3 tỷ USD, đây là mức rút ròng lần đầu tiên kể từ tháng 8/2021 do áp lực từ thị trường Mỹ. Ngược lại, dòng vốn vào cổ phiếu thị trường mới nổi tăng mạnh, lên mức 12,9 tỷ USD - tăng hơn 90% so với tháng 2 và gấp 3 lần cùng kỳ. Nguyên nhân được SSI đánh giá chủ yếu nhờ định giá hấp dẫn khi mà trong năm 2021, cổ phiếu thị trường mới nổi ghi nhận mức tăng trưởng thấp hơn thị trường phát triển 24,5% trong khi mức này chỉ là 3,5% trong 4 tháng đầu năm nay. Chỉ số P/E forward của cổ phiếu EM là 12 lần trong khi đó cổ phiếu DM là 17,2 lần cho thấy EM hiện đang được định giá tương đối rẻ.

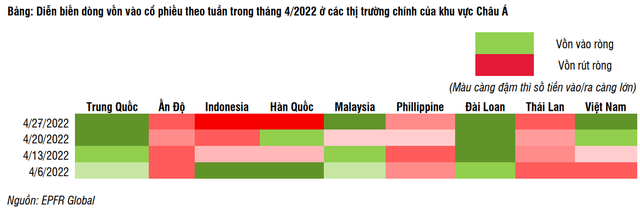

Theo SSI Research, dòng vốn vào thị trường mới nổi tập trung ở các thị trường có một số câu chuyện đặc thù như Trung Quốc (+9,5 tỷ USD, chính sách tiền tệ - tài khóa phân kỳ với phần còn lại của thế giới) hay có thể mạnh xuất khẩu và đầu tư như Đài Loan (+1,7 tỷ USD) và Hàn Quốc (+317 triệu USD). Đặc biệt, dòng tiền cổ phiểu tiếp tục duy trì mua ròng tại các quốc gia có thế mạnh xuất khẩu hàng nguyên vật liệu thô, tiêu biểu là khu vực ASEAN như Indonesia hay Malaysia (lần lượt được mua ròng gần 10 và 30 triệu USD trong tháng 4).

Trong thời gian tới, SSI Research cho rằng, phân bổ dòng vốn vào các tài sản tài chính, đặc biệt là cổ phiếu tới thị trường phát triển, sẽ không mấy khả quan khi các rủi ro vẫn được duy trì với việc xung đột Nga-Ukraine kéo dài, NHTW thắt chặt chính sách tiền tệ và suy thoái kinh tế. Nhìn chung, dòng tiền sẽ tương đối phân hóa, tập trung vào các ngành cố phiếu cơ bản và không bị tác động nhiều từ việc tăng lãi suất như Ngân hàng hoặc Năng lượng.

Mặt khác, thị trường trái phiếu đã có những phản ứng tương đối mạnh trong thời gian qua trước động thái của Fed, do vậy lợi suất không còn quá nhiều dư địa để có thể tăng mạnh được nữa. SSI kỳ vọng dòng tiền vào thị trường trái phiếu có thể được cải thiện khi nhu cầu phân bổ tỷ trọng vào các tài sản ít rủi ro hơn sẽ tăng trong bối cảnh khó lường của thị trường toàn cầu.

Dòng vốn ETF trên TTCK Việt Nam trong tháng 4 ghi nhận mua ròng cao nhất 9 tháng

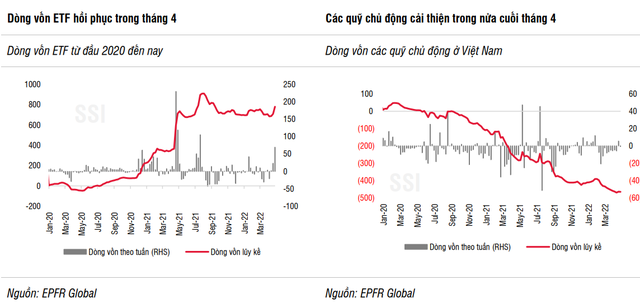

Về dòng tiền đầu tư trên thị trường chứng khoán Việt Nam, SSI Research cho biết, dòng vốn ETF đã đảo chiều khởi sắc trở lại trong tháng 4/2022 sau 2 tháng bị rút ròng, trong bối cảnh định giá thị trường Việt Nam trở nên hấp dẫn hơn sau khi giảm tới 9,9% trong tháng 4. Lực mua trong tháng chủ yếu đến từ quỹ VFM VNDiamond (nhờ dòng vốn từ nhà đầu tư Thái Lan thông qua hình thức DR) và quỹ Fubon với giá trị ròng lần lượt đạt 886 tỷ đồng và 953 tỷ đồng. Quỹ VFM VN30 cũng đảo chiều sang hút ròng với giá trị +223 tỷ đồng. Ngược lại, các quỹ ETF ngoại bao gồm VanEck và FTSE tiếp tục bị rút vốn 146 tỷ đồng và 308 tỷ đồng.

Nhìn chung, tổng dòng vốn ETF trong tháng 4 ghi nhận mua ròng với tổng giá trị đạt 1.690 tỷ đồng, mức cao nhất trong vòng 9 tháng gần đây. Tuy nhiên, lũy kế 4 tháng, dòng vốn ETF vẫn ghi nhận mức vào ròng khá khiêm tốn, chỉ 1.845 tỷ đồng (so với mức kỷ lục 13.200 tỷ đồng trong 4 tháng đầu năm 2021) với lực mua chủ yếu đến từ Quỹ Fubon và VFM VNDiamond.

Dòng tiền từ các quỹ chủ động cải thiện trong nửa cuối tháng 4; tính chung 4 tháng, các quỹ chủ động rút gần 1,2 nghìn tỷ đồng. Song nhờ dòng vốn tích cực từ ETF giúp thị trường Việt Nam vẫn ghi nhận dòng vốn vào ròng trong 4 tháng đầu năm.

Giao dịch khối ngoại mua ròng trên thị trường chứng khoán trong tháng 4, với tổng giá trị là 4.020 tỷ đồng. Kể cả nếu loại trừ giao dịch đột biến (MSN và MWG), nhà đầu tư nước ngoài vẫn đảo chiều mua ròng 706 tỷ đồng. SSI quan sát thấy khối ngoại có xu hướng tập trung giải ngân vào ngành cổ phiếu nhạy cảm với lãi suất như ngân hàng, hoặc ngành Việt Nam có lợi thế về dài hạn như bán lẻ và bất động sản khu công nghiệp.

SSI Research tiếp tục duy trì quan điểm về việc dòng vốn ngoại sẽ quay trở lại Việt Nam trong năm 2022. Mặc dù, áp lực lên các thị trường mới nổi sẽ xuất hiện rõ nét hơn trong vòng 1-2 quý tới và Việt Nam nhiều khả năng sẽ không năm ngoài xu thế khi FED tăng lãi suất và đồng USD tiếp tục mạnh lên. Tuy nhiên, so với các quốc gia trong khu vực, thanh khoản tiền đồng trong nước không phụ thuộc nhiều vào dòng vốn ngoại, cũng như VND được hỗ trợ tích cực bởi thặng dư cán cân vãng lai và bộ đệm từ dự trữ ngoại hối.