Giải ngố những ngộ nhận của dân ngoại đạo về “Chi phí dự phòng” của nhà băng: Có phải chỉ những khoản nợ "có vấn đề" mới phải trích lập dự phòng?

Đọc các bài báo, thông tin liên quan đến Ngân hàng, độc giả thường được nghe đến khái niệm "Chi phí dự phòng". Cụm từ này càng trở nên nóng hơn khi "quả bom nợ xấu" tiềm ẩn trong điều kiện nền kinh tế gặp nhiều khó khăn do ảnh hưởng bởi Covid 19 như 2 năm vừa qua.

Quy định của pháp luật liên quan về chi phí dự phòng trong Ngân hàng hiện nay được quy định trong Thông tư 11/11/2021/TT-NHNN - Quy định về phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lý rủi ro trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

Xoay quanh việc trích lập dự phòng tại các Ngân hàng, còn tồn tại những "ngộ nhận" phổ biến như sau đây:

Ngộ nhận 1: Chỉ những khoản nợ "có vấn đề" mới phải trích lập dự phòng?

Dự phòng rủi ro là số tiền được trích lập và hạch toán vào chi phí hoạt động để dự phòng cho những rủi ro có thể xảy ra đối với nợ của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài. Dự phòng rủi ro gồm dự phòng cụ thể và dự phòng chung.

Theo quy định, tất cả các khoản cho vay khi giải ngân mới đều phải trích lập dự phòng chung để dự phòng cho những rủi ro có thể xảy ra nhưng chưa xác định được khi trích lập dự phòng cụ thể. Điều 13, Thông tư 11 quy định về "Mức trích lập dự phòng chung" như sau:

Số tiền dự phòng chung phải trích được xác định bằng 0,75% tổng số dư các khoản nợ từ nhóm 1 đến nhóm 4, trừ các khoản sau đây:

(i) Tiền gửi tại tổ chức tín dụng, chi nhánh ngân hàng nước ngoài theo quy định của pháp luật và tiền gửi tại tổ chức tín dụng ở nước ngoài.

(ii) Khoản cho vay, mua có kỳ hạn giấy tờ có giá giữa các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài tại Việt Nam.

(iii) Khoản mua kỳ phiếu, tín phiếu, chứng chỉ tiền gửi, trái phiếu do tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khác phát hành trong nước.

(iiii) Khoản mua bán lại trái phiếu Chính phủ theo quy định tại điểm l khoản 1 Điều 1 Thông tư này.

Điều này có nghĩa là khi cho vay ra 100 đồng, Ngân hàng sẽ phải trích lập 0,75 đồng chi phí dự phòng chung. Đây chính là lý do trong chiến lược kinh doanh, các Nhà băng thường không khuyến khích tăng trưởng dư nợ vào tháng cuối năm vì chi phí tăng trong khi lãi dự thu thấp, về mặt hạch toán có thể gây lỗ tạm thời với những khoản giải ngân "năm cùng tháng tận" này.

Hình ảnh minh hoạ: Internet

Ngộ nhận 2: Khoản vay có nhóm nợ càng cao (nợ càng xấu) thì chi phí trích lập dự phòng càng lớn?

Ngoài chi phí dự phòng chung, với mỗi khoản nợ được phân nhóm (từ nhóm 1 đến nhóm 5) sẽ được trích lập dự phòng cụ thể với tỷ lệ như sau:

Nợ nhóm 1: 0%; Nợ nhóm 2: 5%; Nợ nhóm 3: 20%; Nợ nhóm 4: 50%; Nợ nhóm 5: 100%.

Đọc đến đây, không ít người sẽ cho rằng, với cùng 1 giá trị nợ quá hạn, nhóm nợ càng cao (nợ càng trễ hạn lâu) thì chi phí trích lập dự phòng cho khoản vay đó càng lớn. Sự hiểu lầm này không chỉ người ngoài ngành mà ngay cả nhiều nhân viên Ngân hàng cũng mắc phải.

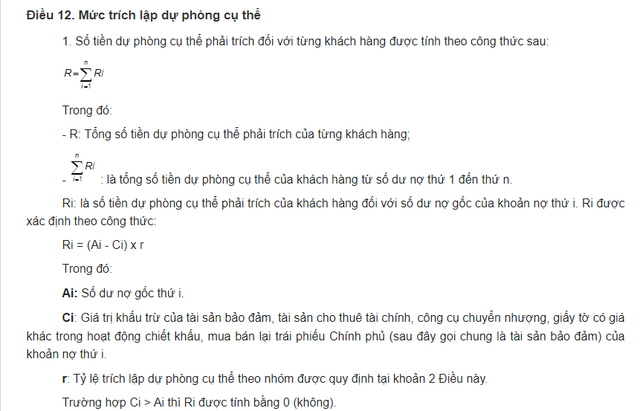

Hãy xem Thông tư 11 quy định như thế nào về vấn đề này:

Như vậy, ngoài tỷ lệ trích lập dự phòng luỹ tiến theo nhóm nợ thì yếu tố quyết định chính đến mức trích lập dự phòng cụ thể là Giá trị khấu trừ của TSBĐ. Giá trị khấu trừ của TSBĐ được tính bằng giá trị TSBĐ (theo định giá gần nhất) nhân với tỷ lệ khấu trừ (tỷ lệ khấu trừ của từng loại TSBĐ được quy định dựa theo tính chất, mức độ thanh khoản của TS được quy định trong mục 4, 5, 6 của điều 12 Thông tư 11. Với BĐS tỷ lệ khấu trừ là 50%).

Nói đơn giản, một BĐS nếu được ngân hàng định giá 7 tỷ đồng thì giá trị khấu trừ tương ứng sẽ là 3,5 tỷ đồng. Trên BĐS này, Ngân hàng có thể cho vay lên đến 70%, 80%... giá trị tài sản theo định giá (7 tỷ đồng) tuỳ đánh giá năng lực từng khách hàng, nhưng khi khoản cấp tín dụng chuyển nợ quá hạn thì lúc này việc cho vay tỷ lệ cao mới thể hiện sự "tốn kém" trong chi phí dự phòng.

Trên lý thuyết với một khoản nợ xấu nhóm 5, mức trích lập dự phòng có thể về 0 nếu giá trị khấu trừ của TSBĐ lớn hơn số dư nợ gốc.

Chúng ta có thể xem xét ví dụ sau để dễ hình dung về trích lập dự phòng cụ thể:

Ngân hàng có 2 khoản vay thế chấp BĐS đã chuyển sang nhóm 3 và 4, dư nợ 2 khoản vay đều là 10 tỷ đồng; TSBĐ 2 khoản vay lần lượt là 14 và 18 tỷ đồng.

Chi phí dự phòng phải trích với khoản nợ nhóm 3 là: (10 tỷ - 14 tỷ x 50% (tỷ lệ khấu trừ với TSBĐ là BĐS)) x 20% = 600 triệu đồng

Chi phí dự phòng phải trích với khoản nợ nhóm 4 là : (10 tỷ - 18 tỷ x 50% (tỷ lệ khấu trừ với TSBĐ là BĐS)) x 50% = 500 triệu đồng

Kết quả của việc tính toán là cùng 1 dư nợ, nợ nhóm 3 trích lập dự phòng nhiều hơn nợ nhóm 4. Điều này xuất phát từ bản chất, nợ nhóm 4 "xấu", quá hạn dai dẳng hơn nhưng lại có khả năng thu hồi khoản vay từ việc xử lý TSBĐ cao hơn nên chi phí dự phòng sẽ thấp hơn.

Như vậy, khi nhìn vào bức tranh chi phí dự phòng của một ngân hàng chỉ nhắc đến tỷ lệ nợ xấu, nợ quá hạn thì không đủ mà còn phải nhắc đến những yếu tố như Tài sản bảo đảm, tỷ lệ cho vay trên TSBĐ.