Đầu tư theo chủ nghĩa “khắc kỷ”: Tại sao quản lý cảm xúc lại là chìa khóa để xây dựng nên sự giàu có?

Chủ nghĩa khắc kỷ cũng có giới hạn của nó. Tôi chắc rằng khó có một người nào trên thế giới có thể giữ được bình tĩnh nếu tất cả tài sản đầu tư đều giảm 20% chỉ trong một ngày.

Chủ nghĩa khắc kỷ là một trường phái triết học hướng đến đầu tư dài hạn hơn là ngắn hạn. Nếu áp dụng triết học Khắc kỷ trong đầu tư thì điều này có nghĩa chúng ta sẽ bỏ tiền đầu tư ngay hôm nay để sinh lời trong tương lai.

Edward O. Thorp, giáo sư toán học người Mỹ đồng thời là cựu giám đốc quỹ đầu cơ, đã chia sẻ quan điểm này trong cuốn tiểu sử "A Man for All Markets" của ông:

"Quản lý các khoản đầu tư đúng cách sẽ giúp mọi người chuẩn bị tốt hơn cho việc nghỉ hưu và khiến họ ít phụ thuộc hơn vào xã hội"

Trong bài viết này, tôi sẽ chia sẻ những bài học mà tôi đã học được từ các nhà triết học Khắc kỷ và từ các nhà đầu tư ưa thích dài hạn. Chủ nghĩa khắc kỷ sẽ giúp bạn trở thành một nhà đầu tư kiên định hơn khi trải qua những biến động thăng trầm của thị trường.

Đầu tư dài hạn là điều tất yếu

Năm 1976, John Bogle, nhà sáng lập The Vanguard Group, lần đầu đề cập đến các quỹ chỉ số. Sau nhiều năm nghiên cứu lịch sử lợi nhuận hơn 180 năm của Sàn giao dịch chứng khoán New York, ông nhận ra rằng việc sở hữu những cổ phiếu riêng lẻ là quá rủi ro. Tốt hơn hết bạn nên nắm giữ một rổ cổ phiếu lớn với tư cách là một nhà đầu tư bình thường.

Vì vậy, ông đã giới thiệu Quỹ chỉ số Vanguard S & P500. Kể từ khi thành lập, Quỹ chỉ số này có sự tăng trưởng xuất sắc, và thậm chí còn vượt trội hơn phần lớn các quỹ đầu cơ khác.

Một nghiên cứu gần đây đã minh chứng cho điều này: Ngày 1 tháng 1 năm 2011, nếu bạn cùng đầu tư 10,000 USD vào Chỉ số S&P 500 và Quỹ phòng hộ (Hedge fund) thì kết quả sau một thời gian đầu tư:

● S&P 500: 36.468 USD

● Quỹ phòng hộ: 15,998 USD

Con số trên cho thấy: Bạn sẽ đạt được kết quả gấp đôi khi đầu tư vào quỹ chỉ số.

Có rất nhiều quỹ đầu cơ hoạt động tốt hơn chỉ số S&P 500. Edward O. Thorpe - người mà tôi đã nhắc đến ở phần đầu thực sự là một trong những nhà quản lý đầu tư tài ba đã đạt được rất nhiều lợi nhuận trên thị trường trong nhiều năm qua.

Nhưng đó không phải là vấn đề.

Tại sao không phải tất cả mọi người đều đầu tư?

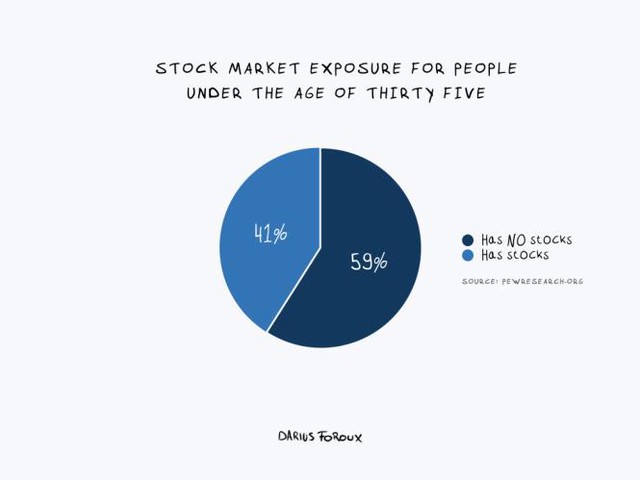

Nhìn chung, một trong những kiến thức phổ biến để có thể xây dựng sự giàu có trong tương lai là đầu tư vào Quỹ chỉ số S&P 500. Theo kết quả của một cuộc khảo sát thì ở Mỹ chỉ có 41% người dưới 35 tuổi có đầu tư trực tiếp hoặc gián tiếp vào thị trường chứng khoán.

Và ở các nhóm tuổi khác cũng vậy không phải tất cả mọi người đều đầu tư. Trong nhóm tuổi từ 55-64 tuổi thì chỉ có 58% đầu tư vào thị trường.

Theo tôi, mọi người nên đầu tư. Tại sao lại như vậy?

Khi mới thành lập, các chuyên gia đã cho chúng tôi thấy rằng một người bình thường chỉ nên bỏ tiền vào quỹ chỉ số mỗi tháng. Trong khoảng thời gian 30 năm, chiến lược này chưa bao giờ thua lỗ. Và nếu bạn sắp nghỉ hưu, bạn sẽ muốn sở hữu nhiều trái phiếu hơn cổ phiếu.

Dù thế nào đi nữa, đầu tư cũng cần sự kiên trì và biết quản lý rủi ro. Nếu không có hai điều đó, khó có thể thể trở thành một nhà đầu tư dài hạn.

Cách quản lý cảm xúc của bạn trong giai đoạn thị trường suy thoái.

Cho dù bạn là một nhà đầu tư dày dạn kinh nghiệm hay một người mới tham gia vào thị trường thì đều có thấy rằng đầu tư sẽ đi kèm rất nhiều rủi ro.

Mỗi khi bạn đầu tư hoặc giao dịch, bạn phải đối mặt với rủi ro mất tiền, bỏ lỡ các chi phí cơ hội và chấp nhận kết quả lợi nhuận (cho dù chúng là tích cực hay tiêu cực).

Nếu bạn không chấp nhận được những điều đó, bạn sẽ khiến cuộc sống của mình trở nên khó khăn theo một cách không cần thiết - đặc biệt trong giai đoạn thị trường suy thoái. Trong thời gian đó, bạn không thể làm gì nhiều để thay đổi thị trường chung. Nếu bạn sắp nghỉ hưu, bạn có thể rút khỏi thị trường. Nhưng hơn hết, bạn hãy vững tâm và đầu tư theo cách của mình để vượt qua giai đoạn khó khăn.

Một số nhà đầu tư khi thua lỗ họ thường đổ lỗi cho khả năng phán đoán hay kỹ năng của chính họ. Và họ cố gắng tìm câu trả lời trên thị trường. Họ nghĩ rằng họ cần nghiên cứu và phân tích nhiều hơn. Tuy nhiên có một điều họ cần phải chấp nhận là trên thị trường không có ai để đổ lỗi.

Nhà triết học Khắc kỷ, Epictetus, đã nói về việc chúng ta thường đổ lỗi cho người khác mỗi khi thất bại. Và nếu không đổ lỗi cho người khác thì thường chúng ta sẽ tự trách mình. Nhưng cả hai điều đó đều sai. Ông nói:

"Đổ lỗi cho người khác về những bất hạnh của chính mình, bạn đang thiếu hiểu biết. Đổ lỗi cho bản thân chứng tỏ bạn đang dần tiến bộ. Bạn là người khôn ngoan khi ngừng đổ lỗi cho bản thân hoặc người khác".

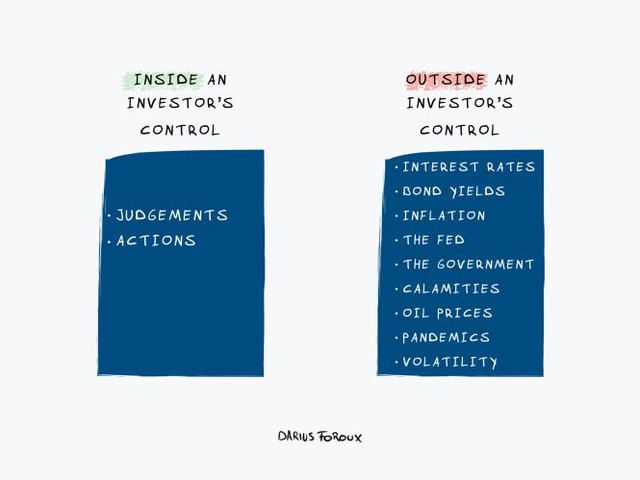

Tương tự, khi bạn đổ lỗi cho thị trường hoặc cho bản thân về kết quả đầu tư của mình, bạn đang lãng phí thời gian và năng lượng của chính bạn . Nếu bạn không đầu tư vào các tài sản rủi ro và bạn đã đưa ra các quyết định đúng đắn thì bạn không thể biết được những điều nằm ngoài tầm kiểm soát của mình. Đây cũng là một cách tốt để nhận biết sự suy thoái của thị trường.

Trong môt năm thì thị trường sẽ luôn có những khoảng thời gian suy thoái khiến giá cả đi xuống. Cho dù thị trường đang phản ứng với việc tăng lãi suất trái phiếu, dự đoán lạm phát, lãi suất hay bất cứ điều gì khác, chúng ta luôn phải tự nhắc nhở mình rằng suy thoái chỉ là tạm thời.

Đừng để rủi ro tài chính ảnh hưởng đến giấc ngủ của bạn

Chủ nghĩa khắc kỷ cũng có giới hạn của nó. Tôi chắc rằng khó có một người nào trên thế giới có thể giữ được bình tĩnh nếu tất cả tài sản đầu tư đều giảm 20% chỉ trong một ngày.

Đó là lý do tại sao tôi tránh đầu tư tiền vào những tài sản rủi ro khiến tôi mất ăn mất ngủ. Khi tôi đầu tư vào chỉ số S&P 500, tôi chắc rằng khi tôi thức dậy 500 công ty có vốn hóa thị trường lớn nhất trên thế giới sẽ vẫn còn tồn tại và phát triển. Và tôi tin tưởng 100% rằng thế giới sẽ tiếp tục tiến lên.

Nhưng nếu tôi nắm giữ một vị trí quan trọng trong một Công ty được thành lập cho mục đích thâu tóm (Special Purpose Acquisition Companies) mà tôi đã mua được từ lợi tức, một số tiền điện tử hay từ một cổ phiếu meme (nhóm cổ phiếu mà giá của chúng không phụ thuộc vào hoạt động kinh doanh của doanh nghiệp mà lên xuống theo xu hướng đầu tư của thị trường). Tôi không cảm thấy thoải mái. Đối với tôi, đây không phải là đầu tư mà là sự suy đoán. Và nếu bạn làm điều này với số tiền mà bạn có thể bỏ lỡ, điều đó không sao cả. Nhưng nếu bạn đang dựa vào số tiền đó để xây dựng sự giàu trong tương lai thì đồng nghĩa với việc bạn đang chấp nhận đầu tư mạo hiểm.

Tiếp tục bền chí đi đến cùng

Giả sử bạn áp dụng chiến thuật bình quân giá chi phí đô la và bạn quyết định đầu tư 1000 USD vào quỹ chỉ số S&P 500 mỗi tháng. Hoặc có thể bạn là một nhà đầu tư theo chỉ báo động mua những chứng khoán đang có xu hướng tăng giá.

Đừng phân tâm khi thị trường đi xuống. Mặc dù những điều sau Epictetus không nói về việc đầu tư, nhưng bạn có thể áp dụng nó vào thị trường chứng khoán:

"Một khi bạn đã quyết tâm làm điều gì đó, hãy gắn bó và coi nó như một việc nên làm. Đừng chú ý đến những gì người khác nói. Không có điều gì có thể ảnh hưởng đến bạn nếu bạn thực sự quyết tâm."

Dĩ nhiên làm thì không dễ dàng như nói. Nhưng miễn là bạn hiểu rằng bạn đang không đầu tư vào điều gì quá mạo hiểm thì bạn không cần phải lo lắng.

Nếu chúng ta muốn xây dựng sự giàu có trong tương lai, chúng ta cần tiếp tục đầu tư để có thể hưởng lợi từ sức mạnh của lãi kép. Và không thể cho phép những cảm xúc tiêu cực từ những biến động ngắn hạn của thị trường cản trở chúng ta.

Mối đe dọa lớn nhất đối với nhà đầu tư là ngừng đầu tư. Tôi đã làm điều ngu xuẩn này sau cuộc khủng hoảng tài chính 2008-2009 và sau đó đã bỏ lỡ một trong những sự tăng trưởng lớn nhất trong lịch sử từ trước đến giờ. Hồi đó, tôi chưa được biết đến các nguyên tắc của chủ nghĩa Khắc kỷ nên đã để cảm xúc tiêu cực chi phối đến quá trình đầu tư của mình.

Năm 2020 khi thị trường chứng khoán chịu những tác động nhất định do đại dịch Covid-19, dù rất lo sợ nhưng tôi vẫn quyết ở lại thị trường. Thậm chí tôi còn thu mua một số mã cổ phiếu đang được bán tháo trên thị trường. Vì vậy cuối cùng tôi cũng đã đạt được một số lợi nhuận đáng kể. Tôi đã học được những nguyên tắc Khắc kỷ từ Epictetus để có thể vững tâm đầu tư trên thị trường.

Là một nhà đầu tư theo trường phái Khắc kỷ, chúng ta luôn cần phải kiên trì với kế hoạch của mình dù có bất kể điều gì xảy ra. Đây cũng là cách mà xã hội được tạo ra và tiếp tục phát triển. Và các khoản đầu tư của chúng tôi cũng sẽ như vậy.