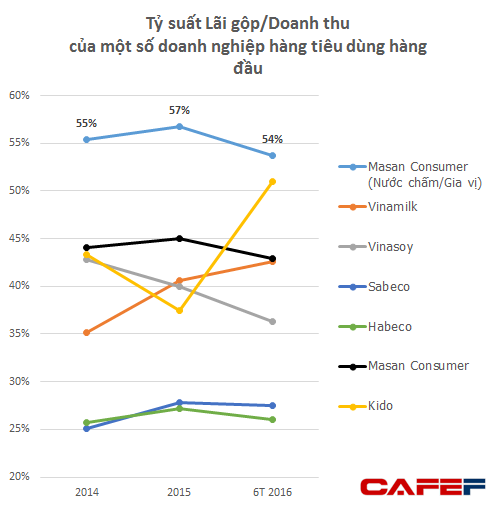

Cứ mỗi chai Chin-su, Nam Ngư bán ra, Masan thu lãi gộp hơn 1/2 doanh số, cao nhất so với các ông lớn ngành FMCG

Cứ 100 đồng doanh thu thì Masan thu về khoảng 55 đồng lãi gộp trong khi Vinamilk chỉ thu về 45 đồng còn Sabeco thu về 28 đồng.

Phục vụ cho nhu cầu ngày một tăng cao của thị trường có quy mô hơn 90 triệu dân nên lĩnh vực thực phẩm và đồ uống tại Việt Nam lâu nay luôn được biết đến là một ngành kinh doanh cực kỳ “màu mỡ”.

Chỉ cần dẫn đầu một hoặc một vài phân khúc lớn, các doanh nghiệp hàng đầu trong ngành như Vinamilk (sữa), Sabeco (bia), Masan Consumer (nước chấm, đồ uống không cồn), Đường Quảng Ngãi (sữa đậu nành, đường) … đã có thể thu về hàng chục nghìn tỷ doanh thu cũng như lợi nhuận lên đến cả nghìn tỷ mỗi năm.

Không chỉ có lợi nhuận tuyệt đối cao, các doanh nghiệp hàng đầu trong ngành thực phẩm và đồ uống còn có được mức tỷ suất lợi nhuận vượt trội so với hầu hết các lĩnh vực kinh doanh khác.

Dữ liệu phân tích do CafeF thực hiện đối với kết quả kinh doanh của 6 doanh nghiệp gồm: Vinamilk, Sabeco, Habeco, Kido, Masan Consumer và Vinasoy (nhà máy thuộc Công ty Đường Quảng Ngãi) đều có tỷ suất lãi gộp trên doanh thu đạt trên 25% - tức 100 đồng doanh thu thì đạt được 25 đồng lãi gộp. Lãi gộp là lợi nhuận chưa bao gồm doanh thu/chi phí tài chính, chi phí bán hàng và chi phí quản lý.

Các doanh nghiệp kinh doanh sữa như Vinamilk hay Vinasoy mặc dù có tỷ suất lợi nhuận gộp rất cao, dao động từ 35-45% nhưng vẫn thua xa so với mảng nước chấm/gia vị của Masan Consumer, dao động quanh mức 55-60% - tỷ suất lợi nhuận mà rất hiếm doanh nghiệp thực phẩm nào có thể đạt được.

Mảng nước chấm/gia vị của Masan có 2 dòng sản phẩm chính là nước mắm và nước tương (xì dầu) với các nhãn hiệu Chin-su, Nam Ngư, Tam Thái Tử với doanh thu đạt trên 5.000 tỷ đồng/năm. Báo cáo thường niên năm 2015 của Masan Consumer dẫn số liệu từ Nielsen cho biết doanh nghiệp này đang thống trị thị phần nước chấm với việc nắm giữ 65% thị phần nước mắm và 71% thị phần nước tương.

Tính chung toàn bộ hệ thống Masan Consumer – bao gồm 3 mảng kinh doanh chính là nước chấm/gia vị, mì ăn liền và đồ uống không cồn – tỷ suất lợi nhuận dao động quanh mức 43-45%.

Với Vinamilk, tỷ suất lợi nhuận cải thiện khá nhanh trong thời gian qua, tức 35% năm 2014 đã lên 45% trong nửa đầu năm nay. Đây là nguyên nhân chính khiến cho lợi nhuận của doanh nghiệp sữa này tăng vọt.

Cái tên gây bất ngờ nhất là Kido Group, với tỷ suất lợi nhuận nửa đầu năm nay nhảy vọt lên 51%, thậm chí tính riêng quý 2/2016 con số này lên đến 58%.

Sau khi Kido bán đi mảng bánh kẹo, mảng kem đã vươn lên thành sản phẩm chủ lực đóng góp tới 75% tổng doanh thu 6 tháng đầu năm. Mảng kem vốn có tỷ suất lợi nhuận gộp rất cao đã đưa Kido trở thành một trong những công ty có biên lãi gộp cao nhất trong ngành thực phẩm và đồ uống.