Bới xương tìm thịt: Chiến lược đặc biệt giúp TPBank rũ bỏ mác xấu "ngân hàng tái cơ cấu", chạy thẳng lên top đầu về dịch vụ nhà băng

Phó chủ tịch HĐQT Đỗ Anh Tú ví chiến lược khách hàng mới mà TPBank tập trung là "bới xương tìm thịt", tìm một số phân khúc mà bên khác ‘chê’ hoặc chỉ nói chứ không làm thực sự". Báo cáo của VnDirect mới đây cũng chỉ rõ hiệu quả của chiến lược này.

Hai đại gia họ Đỗ và chiến lược “bới xương tìm thịt”

Năm 2011, Ngân hàng Nhà nước (NHNN) công bố danh sách 9 tổ chức tín dụng yếu kém: SCB, Đệ Nhất, Tín Nghĩa, Habubank, Tienphongbank, GP Bank, Navibank, TrustBank và Western Bank. Trong số này, hầu hết các ngân hàng tiến hành sáp nhập, hợp nhất, duy chỉ GPBank bị mua lại 0 đồng, còn lại 2 ngân hàng tự tái cấu trúc là Navibank và TPBank.

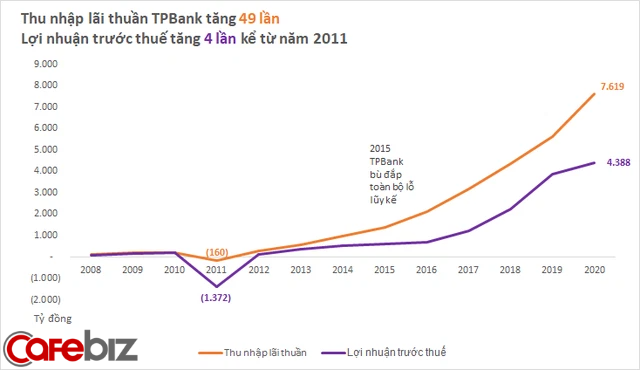

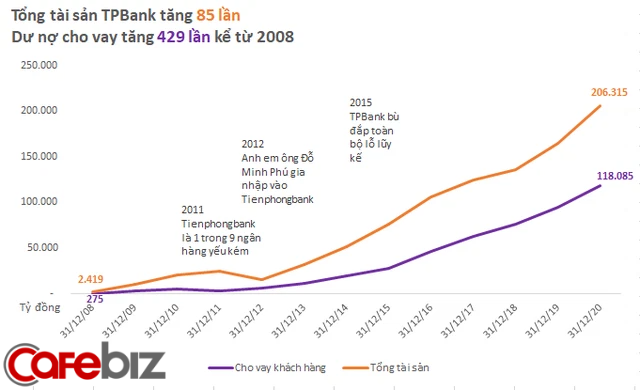

Cho tới nay, Tienphongbank là trường hợp tái cấu trúc đặc biệt thành công trong 9 ngân hàng này. Nếu so sánh với thời điểm khó khăn của TPBank vào năm 2011, năm 2020 thu nhập lãi thuần của nhà băng này tăng 49 lần, lợi nhuận trước thuế tăng 4 lần. Dư nợ cho vay của ngân hàng này tăng ấn tượng tới 329 lần.

Cú lột xác ngoạn mục này có được nhờ vai trò định hướng chiến lược của hai đại gia Doji Đỗ Minh Phú, Đỗ Anh Tú cùng vị CEO Nguyễn Hưng. Trong bài phỏng vấn với Trí thức trẻ mới đây, bí quyết đầu tiên được đội ngũ lãnh đạo nhà băng này tiết lộ là đẩy nhanh tốc độ. Theo đó các dự án đều phải đẩy nhanh theo tinh thần: "Việc ngân hàng khác làm 1 tháng thì chúng tôi sẽ phải làm trong 1 tuần".

Ngoài ra nhà băng này còn định hướng mới khi đặt triết lý "lấy khách hàng làm trung tâm" làm kim chỉ nam cho mọi hoạt động.

Phó chủ tịch HĐQT Đỗ Anh Tú ví chiến lược khách hàng mới này là "bới xương tìm thịt". Cựu chuyên gia về FMCG này nói vui với CEO TPBank: "Hưng ạ, anh em mình yếu mà thấy miếng thịt nạc thế kia bày ra trước mắt thì có khi là mồi đấy!".

Từ đây 2 mảng sản phẩm quan trọng được TPBank tập trung gồm: Cho vay mua ô tô và mua nhà. Trả lời phỏng vấn CEO Nguyễn Hưng cho biết: "Chúng tôi xác định chưa thể cạnh tranh với các ngân hàng quốc doanh hay ngân hàng cổ phần lớn, nên phải tìm một số phân khúc mà bên khác ‘chê’ hoặc chỉ nói chứ không làm thực sự".

Chỉ sau 2 năm, cả 2 sản phẩm này đều thành công lớn. Cho vay ô tô của TPBank chiếm thị phần số 1 trên thị trường và là vị trí số 1 đầu tiên của một ngân hàng đang trong diện tái cơ cấu. Sản phẩm cho vay mua nhà hướng đến những khách hàng được hỗ trợ trong gói tín dụng 30.000 tỷ đồng, đem lại một lượng khách hàng không nhỏ, có lãi và tỷ lệ nợ xấu rất thấp.

Đủ "thịt" để sống tốt

Báo cáo phân tích của công ty chứng khoán VnDirect về TPBank đánh giá đầy lạc quan. Công ty chứng khoán này cho rằng nhà băng này hiện giữ vị thế hàng đầu trong lĩnh vực ngân hàng số. Điều này giúp gia tăng khả năng tiếp cận khách hàng trẻ và khả năng cho vay mặc dù ngân hàng này có mạng lưới mỏng. Thậm chí VnDirect còn kỳ vọng ngân hàng duy trì mức tăng trưởng kép lợi nhuận ròng cao ở mức 24% cho giai đoạn 2022-2023.

VnDirect còn chỉ rõ hiệu quả của chiến lược “bới xương tìm thịt” của TPBank hiệu quả ra sao.

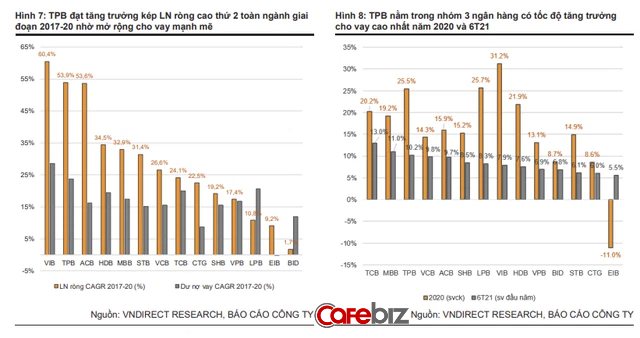

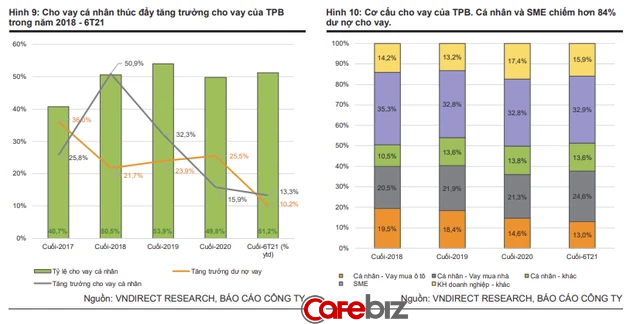

Kể từ khi thành lập, TPBank định hướng là một ngân hàng bán lẻ, với tỷ trọng cho vay cá nhân là 51,2%, tiếp theo là doanh nghiệp vừa và nhỏ (SME) là 32,9% (tại cuối Q2/2021). Cùng với sự phát triển mạnh mẽ của lĩnh vực cho vay bán lẻ tại Việt Nam, TPBank ghi nhận tăng trưởng kép dư nợ vay đạt ở mức cao 23,7% trong giai đoạn 2017-20, đứng thứ hai toàn ngành, chỉ sau Ngân hàng TMCP Quốc tế Việt Nam.

Trong thời kỳ đại dịch bùng phát, mặc dù nhu cầu đi vay sụt giảm, nhưng TPBank vẫn duy trì trong nhóm 3 ngân hàng có mức tăng trưởng dư nợ cho vay cao nhất, với 25,5% trong năm 2020 và 10,2% trong 6T21. Ngay cả trong Q3/2021, khi Việt Nam phải áp dụng biện pháp giãn cách xã hội trên toàn quốc, thì dư nợ cho vay của TPB tiếp tục tăng, và đạt mức 15% trong 9T2021, cao hơn gấp đôi so với mức tăng trưởng tín dụng của toàn ngành. Do tăng trưởng tín dụng của ngân hàng gần chạm hạn mức cả năm là 17,4% do Ngân hàng Nhà nước Việt Nam (NHNN) cấp, ngân hàng này đang có kế hoạch xin NHNN tăng hạn mức tín dụng năm 2021 lên 22-25%.

Điểm mấu chốt là ngân hàng này tập trung vào đối tượng khách hàng phổ thông, thế hệ trẻ, và hộ kinh doanh với hai sản phẩm chủ lực là cho vay mua ô tô và cho vay mua nhà. Trong 6T2021, cho vay mua nhà và cho vay mua ô tô chiếm 24,6% và 13% trong tổng dư nợ vay của ngân hàng.

Với mảng cho vay mua nhà TPBank tài trợ chủ yếu cho khách hàng ở phân khúc bất động sản trung cấp và bình dân với giá nhà dưới 3 tỷ đồng. Theo CBRE, đây là những phân khúc có nhu cầu cao nhất trên thị trường bất động sản do giá nhà phù hợp với thu nhập của người dân. Theo TPBank, trong danh mục cho vay mua nhà của ngân hàng, nhà ở chiếm 50%, dự án nhà ở đã hoàn thành chiếm 15%, còn lại là các dự án đang xây dựng.

Với mảng cho vay mua ô tô, TPBank tập trung tài trợ cho các dòng xe phổ thông có giá dưới 1 tỷ đồng, phù hợp với túi tiền của phần lớn người dân. Ngoài ra, khách hàng mua xe có thể đăng ký vay vốn của TPB trực tiếp tại showroom của các đối tác là Mitsubishi, Toyota, Ford, Savico. Để cạnh tranh với các đối thủ, ngân hàng cung cấp thủ tục vay đơn giản, thủ tục phê duyệt tín dụng và quy trình giải ngân nhanh chóng với lãi suất cho vay cạnh tranh.

Ví dụ, quy trình phê duyệt tín dụng của TPBank chỉ mất 8 giờ đối với khoản vay mua ô tô hoặc 24 giờ đối với khoản vay mua nhà, và cho đến nay chỉ có TPBank và MBBank cam kết thời gian cụ thể cho thủ tục phê duyệt tín dụng trên trang web của họ.

Ngoài ra, nhà băng này cũng đưa ra các gói lãi suất cho vay cạnh tranh cho các sản phẩm cụ thể. Ví dụ: lãi suất cho vay đối với khách hàng mua nhà của bất động sản Phố Xanh và nhà ở dự án Intercontinental Hạ Long là 5,9%/năm và 0%/năm; trong khi lãi suất cho vay khách hàng mua ô tô của Mitsubishi Motors Việt Nam và Thaco là 6,3%/năm và 7,1%/năm; thấp hơn lãi suất cho vay mua nhà là 8,3%/năm và lãi suất cho vay mua ô tô là 7,4%/năm của VIB. Nhờ vậy, mảng cho vay cá nhân của TPB đạt tăng trưởng kép cao ở mức 32,3% trong giai đoạn 2017-2020 và 13,3% trong 6T2021.

Đối với mảng khách hàng SME, TPBank nhắm đến khách hàng tại các thành phố lớn, cung cấp các gói kích cầu theo ngành nghề, chẳng hạn như gói ưu đãi cho vay tín chấp lên tới 2 tỷ đồng cho các doanh nghiệp sản xuất nước mắm tại Phú Quốc hoặc thiết kế các sản phẩm riêng cho các doanh nghiệp ngành nhựa hoặc đại lý ô tô. Do đó, số lượng khách hàng SME đang hoạt động của TPBank đã tăng lên gần 32.000 doanh nghiệp trong 6T2021 từ 30.000 vào cuối năm 2020 và 28.000 vào cuối năm 2019. Vì vậy, tăng trưởng cho vay phân khúc SME duy trì tốc độ cao trong năm 2020 và 6T2021. Cụ thể, dư nợ cho vay SME tăng 25,4% trong năm 2020 và 10,4% trong 6T2021, duy trì tỷ trọng đóng góp khoảng 33% vào tổng dư nợ cho vay.