Tính thuế thu nhập cá nhân: Không hợp lý, dân sẽ tìm cách lách luật

Với cách tính thuế TNCN mới, người lao động có mức thu nhập tầm 20-40 triệu có thể bị ảnh hưởng lớn nếu giữ nguyên mức giảm trừ gia cảnh.

Tăng nộp thuế, tăng khó khăn

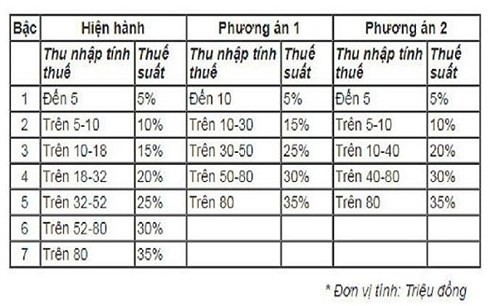

Sau 10 năm áp dụng Luật Thuế thu nhập cá nhân (TNCN), Bộ Tài chính vừa đề xuất hai phương án thay đổi biểu thuế TNCN. Bộ này đưa ra 2 phương án, trong đó phương án 1, bao gồm 5 bậc thuế. Tuy nhiên, sau khi tính toán, phương án này sẽ giảm thu ngân sách khoảng 1.300 tỷ đồng/năm, và đề xuất phương án 2.

Với phương án 2, ngân sách tăng thu 500 tỷ đồng/năm, tương ứng với 6.000 tỷ đồng/năm. Bộ Tài chính có thể đang nghiêng về phương án 2. Theo đó, những người có thu nhập tính thuế dưới 10 triệu đồng sẽ giữ nguyên mức thuế hiện hành, còn thu nhập cao hơn mức chịu thuế có thể sẽ thay đổi.

Thực tế cho thấy, nếu áp dụng thuế TNCN theo phương án 2, những người có thu nhập 24-41 triệu đồng/tháng có thể bị ảnh hưởng nhiều nhất do quãng lương bị đánh thuế 20% là rất rộng.

Anh Nguyễn T. C., hiện đang làm việc cho một doanh nghiệp nước ngoài tại Hà Nội, cho biết, nếu áp dụng phương pháp tính thuế TNCN mới theo phương án 2 mà Bộ Tài chính vừa đề xuất, số tiền thuế TNCN anh có thể sẽ phải nộp nhiều hơn trong thời gian tới khi thu nhập không tăng

Với mức lương hiện tại của anh C., mỗi tháng ước tính anh sẽ phải nộp thêm khoảng 1.000.000 đồng tiền thuế. “Nếu số tiền thuế tôi phải nộp góp phần cải thiện dịch vụ công, bộ máy nhà nước hoạt động hiệu quả hơn, người dân được hưởng phúc lợi xã hội tốt hơn thì tôi sẵn sàng đóng,” anh C. thẳng thắn chia sẻ.

Không giống anh C., chị Trần T. L. T, cán bộ ngành tài nguyên và môi trường cho hay, cách tính thuế mới hầu như không ảnh hưởng gì tới mức thu nhập hiện tại của chị. Với mức thu nhập dưới 10 triệu đồng thì chị T. không trong diện bị thu thêm thuế TNCN.

Chị T. tâm sự: “Mức lương của tôi ít, không lo nộp thuế TNCN. Những người thu nhập cao thì trách nhiệm phải đóng thuế là đương nhiên”.

Tuy nhiên, nữ cán bộ nhà nước này cũng bày tỏ quan điểm, thuế là phải thu đúng, thu đủ, tránh lạm dụng tăng thu để bù bội chi ngân sách.

Một trường hợp khác là chị Đặng T. L, một cán bộ ngân hàng. Chị L. cho hay, đối tượng bị ảnh hưởng nhất được cho là những người có thu nhập từ 24 triệu đồng trở lên. Đây là những lao động có thâm niên, trình độ chuyên môn vững, và phần lớn đã có gia đình và có con. Đa số họ vẫn giữ nguyên mức giảm trừ gia cảnh như nuôi bố mẹ và các con. Do đó, nếu thay đổi cách tính thuế như Bộ Tài chính đề xuất, họ sẽ chịu “thiệt đơn thiệt kép”, mức thu nhập thực tế giảm đi, trong khi vẫn phải “gồng gánh” các khoản chi như cũ, thậm chí chi phí còn cao hơn do lạm phát thường niên.

Chị L. cho biết, mức thu nhập của chị thuộc bậc 3 theo cách tính mới của Bộ Tài chính. Nếu theo biểu thuế này, chị L. sẽ phải đóng thêm khoảng 300.000-400.000 đồng mỗi tháng so với mức hiện hành.

Tăng thuế, không tăng giảm trừ là không hợp lý

Một điểm khác khiến dư luận quan tâm là mức giảm trừ vẫn được Bộ Tài chính giữ nguyên sau 5 năm kể từ khi có sự điều chỉnh: 9 triệu đồng cho người nộp thuế và 3,6 triệu đồng cho một người phụ thuộc.

Mức giảm trừ trên được tính toán dựa vào các chỉ số giá và thu nhập bình quân từ những năm 2011-2012. Nửa thập kỷ trôi qua, lạm phát tăng đều qua các năm, tốc độ trượt giá của đồng tiền mức 1-3%, nhiều người đặt câu hỏi liệu mức giảm trừ này còn phù hợp với điều kiện hiện nay?

| Dựa trên chỉ số lạm phát, nếu lấy mức giảm trừ năm 2013 làm chuẩn, với điều kiện hiện tại của thị trường thì năm 2017, mức giảm trừ gia cảnh nên ít nhất là 10,68 triệu đồng/tháng cho người nộp thuế và 4,27 triệu đồng/tháng cho một người phụ thuộc. |

Trên thực tế, nhiều loại sinh hoạt phí đã tăng, tiền điện, tiền nước, tiền gas đều tăng bên cạnh giá thực phẩm, giá thuốc, mức đóng học phí cũng leo thang.

Anh Mai L. T chia sẻ: Với mức giảm trừ 3,6 triệu đồng cho người phụ thuộc hiện tại chỉ đủ tiền ăn cơ bản của 2 con nhỏ, chưa kể chi phí ăn, học, vui chơi… Đối với bố mẹ già, số tiền trên cũng chỉ đủ cung cấp bữa ăn hàng ngày, chưa nói gì đến thuốc men, bồi dưỡng…

Mục đích của giảm trừ gia cảnh là giảm bớt gánh nặng sinh hoạt và chi phí cho người nộp thuế, để họ yên tâm sản xuất, tạo ra của cải vật chất cho xã hội. Như vậy, căn cứ tính các mức giảm trừ nên dựa theo chí phí sinh hoạt cơ bản dưới tác động của thị trường hay theo lương cơ bản?

Ở góc độ của doanh nghiệp, khi người lao động phải đóng thêm thuế, có nghĩa là mức thu nhập thực tế của họ bị giảm đi, ảnh hưởng lớn đến cuộc sống hàng ngày. Khi thu nhập giảm có thể khiến người lao động không yên tâm công tác, họ lo tìm việc khác lương cao hơn, hoặc lao động không hết công suất… Khi đó, các doanh nghiệp lại canh cánh nỗi lo “chảy máu” chất xám.

Do đó, theo tìm hiểu của phóng viên, có chủ sử dụng lao động đã tính đến tìm cách “lách luật” để người lao động bớt phải nộp thuế. Chẳng hạn, thay vì đứng tên các hợp đồng họ sẽ chế biến hợp đồng để nhờ người thân, người quen lao động tự do diện không đến mức phải nộp thuế đứng tên, thanh toán thì nhận tiền mặt chứ không chuyển khoản qua ngân hàng.

Ông Nguyễn V. N, chủ một doanh nghiệp tại TP HCM bày tỏ quan điểm: Không nên tận thu từ thuế, mà cần nuôi dưỡng nguồn thu là sự phát triển của doanh nghiệp.

Mục tiêu của việc thu ngân sách là đảm bảo tốt nguồn thu, tránh thất thu thuế, đồng thời phải đảm bảo tính công bằng và phù hợp với thực tiển của cuộc sống. Vì vậy, cần quan tâm hơn đến những nguồn thu khác từ thu nhập mà lâu nay chưa thu đúng, đủ, như các nguồn thu từ chuyển nhượng tài sản là bất động sản, thu nhập “khủng” từ casino, hay của các ca sĩ, bác sĩ làm ngoài giờ…, ông N. góp ý/.