Qua thời rộn ràng báo ''tin vui'', ngân hàng dè dặt công bố kết quả kinh doanh quý 2

Khác với không khí rộn ràng như các năm trước, hoạt động công bố kết quả kinh doanh quý 2 của các ngân hàng năm nay diễn ra khá chậm chạp và có phần ảm đạm.

Ảnh minh họa

Trong các năm trước, kết quả kinh doanh sơ bộ 6 tháng đầu năm thường được nhiều ngân hàng rục rịch công bố ngay sau 2 - 3 tuần kể từ ngày kết thúc kỳ báo cáo. Tuy nhiên đến hiện tại, mới có 11 trong tổng số hơn 30 ngân hàng trong hệ thống công bố lợi nhuận nửa đầu năm. Trong đó, mới chỉ có 8 ngân hàng đã công bố báo cáo tài chính quý 2 là Techcombank, LPBank, TPBank, PGBank, ABBank, Bac A Bank, BaoVietBank, Saigonbank.

Quy định về công bố thông tin báo cáo tài chính của các doanh nghiệp niêm yết đã được nêu rõ tại Thông tư 96/2020/TT-BTC. Khoản 3, Điều 14, Thông tư 96: Tổ chức niêm yết cổ phiếu, công ty đại chúng quy mô lớn phải công bố báo cáo tài chính quý trong thời hạn 20 ngày kể từ ngày kết thúc quý. Tổ chức niêm yết cổ phiếu, công ty đại chúng quy mô lớn công bố báo cáo tài chính quý được soát xét (nếu có) trong thời hạn 05 ngày, kể từ ngày tổ chức kiểm toán ký báo cáo soát xét nhưng không được vượt quá 45 ngày, kể từ ngày kết thúc quý.

Trường hợp tổ chức niêm yết cổ phiếu, công ty đại chúng quy mô lớn là công ty mẹ của tổ chức khác hoặc là đơn vị kế toán cấp trên có đơn vị kế toán trực thuộc tổ chức bộ máy kế toán riêng thì phải công bố báo cáo tài chính quý trong thời hạn 30 ngày, kể từ ngày kết thúc quý.

Như vậy, chỉ còn 3 ngày nữa (đến hết ngày 30/7), toàn bộ 27 ngân hàng niêm yết và giao dịch trên thị trường UPCoM sẽ phải công bố báo cáo tài chính quý 2.

Lợi nhuận sụt giảm, nợ xấu tăng mạnh

Các ngân hàng “dè dặt” công bố kết quả kinh doanh trong bối cảnh giới chuyên môn dự báo quý 2 là giai đoạn các ngân hàng bắt đầu chịu ảnh hưởng sâu sắc từ tác động của của cuộc đua lãi suất huy động, nhu cầu tín dụng sụt giảm và sự suy yếu của chất lượng tài sản.

Thực tế, theo các số liệu được công bố, lợi nhuận của hầu hết ngân hàng đều tăng trưởng chậm lại trong quý 2, thậm chí giảm sâu. Đi cùng sự thu hẹp của lợi nhuận, chất lượng tài sản của các ngân hàng cũng suy yếu khi nợ xấu có xu hướng tăng mạnh.

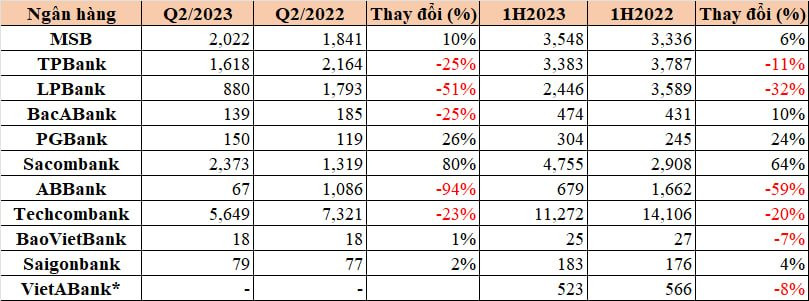

Lợi nhuận trước thuế của các ngân hàng. (Đơn vị: tỷ đồng)

BacABank là ngân hàng đầu tiên công bố báo cáo tài chính quý 2/2023 với lợi nhuận trước thuế trong kỳ đạt 139 tỷ đồng, giảm 25% so với cùng kỳ năm 2022. Tuy nhiên, nhờ quý 1 có kết quả tích cực nên lũy kế 6 tháng đầu năm, lợi nhuận trước thuế của BacABank đạt 474 tỷ đồng, tăng 10%.

Nợ xấu của ngân hàng tăng 32% trong 6 tháng lên 679 tỷ đồng, chủ yếu do nợ nhóm 3 (nợ dưới tiêu chuẩn) tăng mạnh 316% lên 175 tỷ. Theo đó, tỷ lệ nợ xấu/dư nợ cho vay của BacABank tăng từ 0,55% lên 0,7%, vẫn thuộc nhóm thấp nhất trong hệ thống.

Lợi nhuận trước thuế quý 2/2023 của ABBank đạt 67 tỷ đồng, giảm tới 94% so với cùng kỳ. Theo đó, lũy kế 6 tháng, lợi nhuận của ngân hàng ở mức 679 tỷ đồng, giảm 59% so với cùng kỳ. Nợ xấu ABBank tăng lên mức 3.820 tỷ đồng. Tỷ lệ nợ xấu tính theo hướng dẫn của NHNN tại Thông tư 11/2021/TT-NHNN vẫn đảm bảo dưới 3%, ở mức 2,86%.

Không chỉ các ngân hàng nhỏ, nhiều ngân hàng quy mô vừa và lớn vốn có tốc độ tăng trưởng lợi nhuận cao và ổn định cũng ghi nhận sự giảm tốc rõ rệt trong nửa đầu năm.

Theo đó, TPBank báo lãi trước thuế 6 tháng đầu năm giảm 11% so với cùng kỳ xuống còn 3.383 tỷ đồng. Hoạt động kinh doanh cốt lõi – thu nhập lãi thuần giảm 6,8% xuống 5.466 tỷ đồng. Ngân hàng này cho biết nguyên nhân nền kinh tế có nhiều biến động và khó khăn, lãi suất cho vay có xu hướng giảm trong khi lãi suất huy động kỳ hạn dài vẫn ở mức tương đối cao khiến chi phí lãi tăng mạnh nửa đầu năm, từ đó khiến thu nhập lãi thuần sụt giảm.

Tại ngày 30/6/2023, nợ xấu TPBank tăng lên 3.913 tỷ đồng, chiếm 2,21% trên tổng dư nợ cho vay khách hàng.

Tương tự, lợi nhuận LPBank cũng giảm 32% xuống còn 2.446 tỷ. Trong khi đó, nợ xấu ngân hàng này tăng tới 65% trong 6 tháng lên 5.656 tỷ đồng. Tỷ lệ nợ xấu trên dư nợ cho vay của LPBank từ mức 1,46% hồi đầu năm tăng lên 2,23% vào cuối tháng 6.

Đáng chú ý, lợi nhuận “ông lớn” Techcombank trong nửa đầu năm giảm 20% so với cùng kỳ năm trước, xuống gần 11.300 tỷ đồng. Nguyên nhân chủ yếu khiến lợi nhuận Techcombank sụt giảm đến là do chi phí huy động tăng nhanh dẫn đến thu hẹp quy mô thu nhập lãi thuần. Các mảng kinh doanh khác của Techcombank tăng trưởng tốt.

Trong 6 tháng đầu năm, nợ xấu nội bảng của Techcombank tăng thêm 65% lên hơn 5.000 tỷ đồng, chiếm 1,07% tổng dư nợ. Tỷ lệ này cao hơn so với mức 0,72% ghi nhận hồi đầu năm. Đồng thời nợ xấu tăng nhanh cũng khiến tỷ lệ bao phủ nợ xấu của ngân hàng giảm từ mức hơn 157% xuống còn gần 116%.

Sacombank là điểm sáng hiếm hoi của ngành ngân hàng khi lợi nhuận trước thuế 6 tháng tăng mạnh 63,5% so với cùng kỳ, đạt 4.755 tỷ đồng, thực hiện được 50,1% kế hoạch Đại hội đồng cổ đông giao.

Saigonbank và PGBank cũng duy trì được nhịp tăng trưởng lợi nhuận nhờ cắt giảm chi phí dự phòng rủi ro. Dù vậy, tỷ lệ nợ xấu của hai ngân hàng này đều có xu hướng tăng so với hồi đầu năm.

Theo kết quả điều tra của Ngân hàng Nhà nước hồi đầu tháng 7, tình hình kinh doanh của hệ thống ngân hàng trong quý II/2023 tiếp tục ”cải thiện” chậm hơn đáng kể so với quý trước, lợi nhuận trước thuế có tăng trưởng nhẹ nhưng thấp hơn so với mức kỳ vọng ở kỳ điều tra trước. Các TCTD cũng điều chỉnh thu hẹp đáng kể kỳ vọng về tình hình kinh doanh và lợi nhuận trong thời gian tới.

Kết quả điều tra của của NHNN cũng cho biết, các TCTD đánh giá tỷ lệ nợ xấu/dư nợ tín dụng của hệ thống ngân hàng có biểu hiện “tăng nhẹ” trong quý II/2023 nhưng được kỳ vọng giảm trong quý III/2023./