Nguyên lý Chiếc bình thông nhau và dòng tiền chảy vào thị trường chứng khoán năm 2017

Thị trường tài chính-tiền tệ có thể ví như một chiếc bình thông nhau giữa các kênh đầu tư của nền kinh tế, các loại tài sản tài chính, hàng hóa… Sự dư thừa thanh khoản trong hệ thống sẽ khiến tiền đồng chạy vào nền kinh tế qua nhiều hình thức, trong đó có kênh chứng khoán.

Trong năm 2016, nhờ chính sách nới lỏng tiền tệ mạnh mẽ của NHNN, dòng tiền trong nước đã có xu hướng mạnh lên và hỗ trợ tích cực cho đà tăng điểm của thị trường chứng khoán. Năm 2017, câu chuyện này liệu có lặp lại? Những rủi ro và cơ hội đối với nhà đầu tư chứng khoán đứng từ góc độ dòng tiền sẽ được chia sẻ trong báo cáo mới đây của CTCK Rồng Việt.

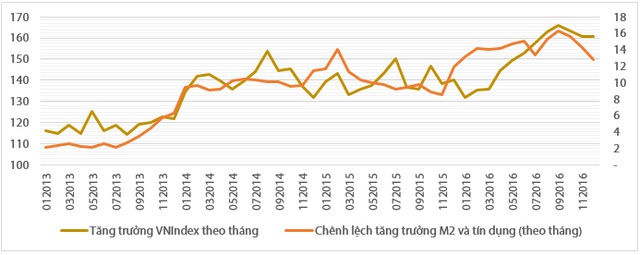

Từ đồ thị dưới đây có thể thấy mối tương quan khá mật thiết giữa chênh lệch trong tăng trưởng cung tiền và tín dụng với tăng trưởng của VNIndex. Trong những giai đoạn chênh lệch trong tăng trưởng cung tiền và tín dụng mở rộng (ví dụ: 07/2013-01/2014; 11/2014-02/2015; 11/2015-09/2016), VNIndex thường có xu hướng tăng theo. Hay ngược lại, mỗi khi chênh lệch trong tăng trưởng cung tiền và tín dụng thu hẹp, VNIndex có dấu hiệu đảo chiều.

Trước nhiều quan ngại về dòng vốn ngoại do FED tiếp tục nâng lãi suất, dòng vốn nội được coi là “nhiên liệu” cho thị trường chứng khoán trong năm 2017. Theo mục tiêu của Chính phủ, mục tiêu tăng trưởng cung tiền và tín dụng hầu như không thay đổi so với năm trước. Trừ một điều, mục tiêu tăng trưởng tín dụng thận trọng hơn, điều chỉnh về mức 18% thay vì là khoảng 18-20% như năm 2016.

“Rất khó để đưa ra một kết luận rõ ràng từ đây, là thực tế hơn trong việc đặt mục tiêu hay mong muốn kiểm soát rủi ro tín dụng, còn phải chờ những diễn biến kế tiếp.” – Báo cáo viết.

Tuy nhiên, VDSC cho rằng từ góc độ nhà điều hành, chính sách nới lỏng tiền tệ vẫn tiếp tục duy trì trong năm 2017.

Nhìn từ khía cạnh khác, rủi ro đối với định hướng điều hành chính sách tiền tệ trong năm nay gồm có: (1) Rủi ro lạm phát và (2) Lộ trình nâng lãi suất của FED.

Trước hết, nói về rủi ro lạm phát, cung tiền đã tăng rất mạnh trong giai đoạn 2011-2016, tỷ lệ M2/GDP đang ở mức cao kỷ lục 157,6%. Tương tự, tín dụng cũng tăng nhanh, tỷ lệ tín dụng/GDP đang ở mức 123%. So sánh với các nước trong khu vực, tỷ lệ M2/GDP của Việt Nam chỉ đứng sau Trung Quốc, tuy nhiên, quy mô tín dụng so với nền kinh tế thì đứng thứ 4 sau Trung Quốc, Thái Lan và Malaysia.

So với quá khứ, tốc độ tăng trưởng bình quân của M2 và tín dụng trong giai đoạn 2006-2011 gấp từ 1,5-2 lần tốc độ tăng trong giai đoạn 2011-2016.

VDSC cho rằng, tiền bơm vào hệ thống ngân hàng được ví như một quả bom nổ chậm và NHNN phải tìm cách hút về, nếu không điều tiết hiệu quả, các bong bóng tài sản tất yếu sẽ xảy ra.

“Chúng tôi tin vào quy luật sự tích lũy đủ về lượng sẽ tạo ra biến đổi về chất. Căn cứ trên những quan sát trên, chúng tôi bảo lưu quan điểm rằng chưa có đủ sự tích lũy về lượng để tạo ra sự thay đổi trong định hướng điều hành tiền tệ của NHNN.” – VDSC đánh giá.

Theo đó, điều cần làm tiếp theo là theo dõi những nhân tố sẽ kích thích tạo ra sự thay đổi (lạm phát tăng cao hơn kỳ vọng hoặc FED đẩy nhanh tốc độ nâng lãi suất), tiếp đến là năng lực của NHNN trong điều tiết cung-cầu tiền tệ và khả năng hấp thu vốn của nền kinh tế.

Nhìn chung, quan điểm hiện tại của RongViet Research cho rằng NHNN vẫn sẽ tiếp tục duy trì chính sách tiền tệ nới lỏng trong năm 2017. Một sự dư thừa thanh khoản trong hệ thống sẽ thúc đẩy dòng tiền len lỏi đến kênh đầu tư chứng khoán. Do đó, theo dõi chênh lệch tăng trưởng giữa cung tiền và tín dụng sẽ là chỉ báo sớm cho xu hướng giao dịch của chỉ số.